ヘッジファンド市場規模、シェア及び業界分析:ファンドタイプ別(株式ヘッジファンド、イベントドリブン型ヘッジファンド、マクロヘッジファンド、相対価値アービトラージファンド、その他)、投資家タイプ別(富裕層個人投資家、機関投資家、ファミリーオフィス、ファンド・オブ・ファンズ、個人投資家、その他)、地域別予測(2026年~2034年)

主要市場インサイト

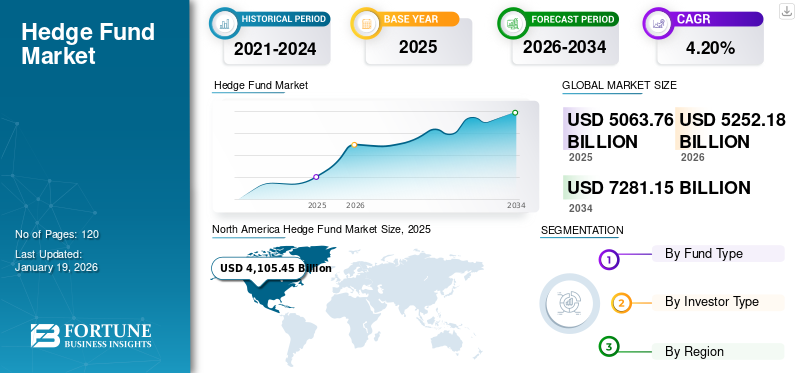

世界のヘッジファンド市場規模は2025年に5兆637億6000万米ドルと評価され、2026年の5兆2521億8000万米ドルから2034年までに7兆2811億5000万米ドルへ成長し、予測期間中に年平均成長率(CAGR)4.20%を示すと予測されている。北米は2025年に81.10%のシェアで世界市場を支配した。

世界的なヘッジファンド市場は、広範な資産運用業界における主要セグメントとして継続的に進化している。その主な推進要因は、多様化および代替投資戦略に対する需要の高まりである。年金基金や寄付基金などの機関投資家、ならびに富裕層は、ポートフォリオの分散化を図りつつリスクを軽減しアルファを生み出すため、これらのファンドへの依存度を高めています。この分野では、より体系的で定量分析主導の戦略への転換が進む一方、ESG(環境・社会・ガバナンス)に配慮した代替ファンドも、高まるサステナビリティ意識の中で注目を集めています。さらに、規制強化と透明性への期待の高まりが、ファンドマネージャーに対し、より強固なコンプライアンスおよび運用フレームワークの採用を促している。

今後、市場変動や地政学的不安定性を乗り切るためのマルチ戦略ファンドやグローバル・マクロファンドへの関心が高まる中、この業界は引き続き堅調を維持すると予測される。人工知能、機械学習、ビッグデータ分析の統合は、これらのファンドが機会を認識しリスクを管理する方法をさらに変革している。ブリッジウォーター・アソシエイツ、ルネッサンス・テクノロジーズ、マン・グループなどの主要グローバルプレイヤーは、その規模、革新性、実績あるパフォーマンスで世界市場シェアを支配し、市場のベンチマークを設定している。全体として、多様な市場サイクルにおいて安定したリターンを実現できる柔軟な戦略に対する投資家の需要に支えられ、将来の見通しは引き続き楽観的である。

日本のヘッジファンド市場インサイト

市場環境の変動が続く中、日本では高度な運用戦略を求める投資家層からヘッジファンドへの関心が高まっています。リスク管理の強化、分散投資、オルタナティブ資産へのアクセスなど、多様な目的を持つ投資ニーズに対応する柔軟な運用手法が注目されています。資産運用の高度化が進む国内市場において、ヘッジファンドは重要な選択肢として位置づけられつつあります。

生成AIの影響

生成AIが業務効率化と意思決定を通じて市場を再構築

生成AIは、データ指向の意思決定を推進し、取引戦略を強化し、業務を高度化することで、世界の産業における変革を継続する態勢にある。例えば、生成AIは合成データを生成し、ファンドマネージャーが強化モデルを構築し、戦略のバックテストを行うことを可能にすると同時に、市場や取引に起こりうる未知のパターンやシナリオを明らかにする。生成AIはさらに、ファンドマネージャーが投資家とのコミュニケーションをカスタマイズし、調査要件を自動化し、業務上の義務を洗練させることも可能にします。生成AIを最適に活用する方法を理解しているファンドは、スピード、洞察力、正確性を基盤とする革新主導の業界で競争力を発揮するでしょう。

ヘッジファンド市場の動向

機関投資家の需要増加が業界の戦略多様化を促進

ヘッジ戦略は、相関性の低いリターンと下落リスクの保護を求める機関投資家の資金配分を通じて、特に困難な市場サイクルに直面した際に注目を集めている。機関投資家の需要が急速に拡大していることで、ファンドマネージャーはロング・ショート株式を超えた多様な投資手法の模索を迫られており、マルチストラテジー、イベントドリブン、グローバルマクロモデルが追求されている。機関投資家は、求めるリスク・リターンプロファイルに応じて、特注ソリューションにも前向きな姿勢を示している。ヘッジファンド運用会社は、革新的な商品と強化されたリスク管理プロセスで機関投資家の需要に応えている。特注商品へのこの動きは、市場における商品提供範囲の拡大をもたらし、ファンドマネージャー間の高度化と競争の両方を高めている。

市場動向

市場推進要因

市場変動性と地政学的不確実性の高まりが市場成長を促進

地政学的緊張、金利変動、インフレなど世界的な不確実性の高まりは、グローバル市場のボラティリティを増加させ、こうしたファンドへの投資家の関心を高める一因となっている。これらのファンドは、従来の資産クラスとは異なり、様々な市場環境下でリターンを生み出すように設計されており、不確実な時代において魅力的な投資選択肢となっている。現在の環境は、市場の歪みや非効率性を活用できる機敏な機会主義的戦略に有利であり、世界市場の規模を考慮すれば、成長の追い風かつ重要な触媒となり得る。これにより、今後数年間のヘッジファンド市場の成長が促進されると予想される。

市場の制約要因

高い運用報酬とパフォーマンス不振が市場拡大を抑制

これらのファンドは高収益投資であるにもかかわらず、通常「2%と20%」モデルに基づく運用報酬とパフォーマンス報酬に関して厳しい監視に直面している。特にベンチマークや同等のパッシブ投資商品に対してパフォーマンスが劣る環境下では、投資家がこうした伝統的な報酬体系に疑問を呈するケースが増加している。これらのファンドに共通する課題は、高い報酬を請求しながらもパフォーマンス水準が不安定である点だ。少なくとも一部のファンドがパッシブ型代替手段よりも劣るパフォーマンスを維持しているにもかかわらず高額な手数料が課されているため、一部の投資家は現在、ヘッジファンドへの資産配分を見直しつつあり、これはマクロ/市場全体の真の成長を損なうものである。こうした状況を受け、一部のファンドマネージャーは投資家の信頼を維持するため、低手数料モデルの実験やハードルレートの採用さえも試みている。

市場機会

高度な分析とAI統合がヘッジファンド革新に収益機会を創出

高度な分析と人工知能の迅速な統合は、ヘッジファンドの革新とパフォーマンス向上に新たな地平を切り開いている。機械学習、生成AI、予測モデリングを適用することで、これらのオルタナティブファンドは新たな取引シグナルを特定し、複数かつ拡大する変数を用いた意思決定プロセスを自動化し、リスク予測を改善できるようになる。これらの技術的進歩は、こうしたツールや機能を運用手法に統合できるファンドにとって巨大な機会をもたらし、競争優位性を獲得することで従来型ファンドとの差別化を図り、従来型戦略を上回るパフォーマンス達成の可能性を高め、急速に変化する市場環境において技術志向の投資家からの資金を惹きつけることが可能となる。

セグメンテーション分析

ファンドタイプ別

ロング/ショート戦略への強い投資家選好により、株式ヘッジファンドが市場を支配

ファンドタイプ別では、市場は株式ヘッジファンド、イベントドリブン型ヘッジファンド、マクロヘッジファンド、相対価値アービトラージファンド、その他に区分される。

株式ヘッジファンドは、幅広い市場サイクルにおける適応性と魅力により最大の市場シェアを占めています。これらのファンドはロング/ショート戦略を通じて株価の上昇・下落双方から利益を得ることができ、下落リスクを保護するバランスの取れたエクスポージャーを求める投資家にとって好ましい選択肢となっています。

相対価値アービトラージファンドは、市場の非効率性と低リスク・高頻度戦略への需要により、予測期間中に最も高いCAGR(年平均成長率)が見込まれています。関連証券間の価格差を活用する戦略は、市場の方向性にとらわれず安定したリターンを求める機関投資家に魅力的です。

イベントドリブン型ヘッジファンドは、合併・破産・再編といった企業行動を活用し、資本獲得を目的としています。一方、マクロヘッジファンドは世界経済動向や通貨変動から利益を得ます。

「その他」カテゴリーには、主に専門的な投資家ニーズに応えるニッチ戦略が含まれ、独自の分散投資機会を提供します。

投資家タイプ別

このレポートがどのようにビジネスの効率化に役立つかを知るには、 アナリストに相談

大規模な資金配分と長期投資視野により機関投資家が市場を主導

投資家タイプ別では、市場は富裕層個人投資家(HNI)、機関投資家、ファミリーオフィス、ファンド・オブ・ファンズ、個人投資家、その他に区分される。

機関投資家は、大規模な資本基盤、分散投資への意欲、標準的なヘッジファンドの2%+20%報酬体系をはるかに超えた投資能力により、ヘッジファンド市場で最大のシェアを占めています。年金基金、寄付基金、保険会社などの機関投資家は、大規模なポートフォリオ全体のリスク軽減とリターン向上のため、数年前からヘッジファンドへの資本配分を進めています。

ファミリーオフィスは、直接的・柔軟性のある代替資産に対する高度なニーズと専門性から、最も高い年平均成長率(CAGR)を示す見込みです。資産配分を自ら管理するため、ファミリーオフィスは大半の機関投資家よりも機動性に優れています。ファミリーオフィスは非顧客主導型であり、資産保全と世代を超えた富の継承に焦点を当てています。希望するリスク予算に合わせてヘッジファンド投資をカスタマイズできる能力が、配分増加に寄与する見込みだ。ファミリーオフィスは、企業や家族の資産収益源を分散させ、上場株式リターンへの依存から脱却する中で、こうした投資との親和性が高まっている。

富裕層(HNIs)は、あらゆる資産戦略に取引を個人化できるため、ヘッジファンドを活用する効果的な投資家層である。

同様に、ファンド・オブ・ファンズ商品は小規模な投資家層にとってヘッジファンド投資へ間接的にアクセスする手段であり、少額投資向けの革新的な選択肢である。ただし、ファンド・オブ・ファンズが階層化された手数料体系を採用しているため、この投資層の独自性は今後薄れる可能性が高い。

その他の小規模な個人投資家や「その他」はより小さな割合を占めるに過ぎない。とはいえ、現在利用可能な低コストのチャネル化された手段を通じて、一部のヘッジファンドへのエクスポージャーを得始めており、アクセスが民主化されつつある。

ヘッジファンド市場の地域別展望

地域別では、市場は北米、南米、欧州、中東・アフリカ、アジア太平洋に区分される。

北米

North America Hedge Fund Market Size, 2025 (USD Billion)

この市場の地域分析についての詳細情報を取得するには、 無料サンプルをダウンロード

北米は成熟した金融エコシステム、深い資本市場、主要ヘッジファンド運用会社の存在により、世界市場で最大のシェアを占めています。同地域は、強力な機関投資家の参加、有利な規制枠組み、代替投資戦略に対する投資家の高い信頼から恩恵を受けています。

無料サンプルをダウンロード このレポートについて詳しく知るために。

最大の市場は主に米国に集中しており、金融システムの基盤的健全性、強固な法の支配、そして非常に強い機関投資家の需要に支えられています。戦略の多様化と技術面での継続的な革新も、米国が世界的なヘッジファンド活動において主導的役割を果たし続けることを常に保証しています。

南米

南米全体ではヘッジファンド活動は比較的限定的だったが、現在は緩やかに増加している。ブラジルが主要な活動拠点であり、投資家基盤とマクロ経済動向から市場成長を促進する最も好ましい触媒を有している。南米地域全体でこの資産クラスが発展する上での歴史的な障壁は、依然として政治的不安定性と機関投資家の潜在的可能性の低さである。

ヨーロッパ

欧州は相当規模の市場を有し、年金基金やソブリン・ウェルス・ファンドの需要拡大に伴い成長している。AIFMD(欧州投資ファンド指令)などの厳しい規制監視下にあるものの、運用資産残高と将来の資金配分は増加傾向にあり、ヘッジファンド戦略の主要提供者と見なされるロンドン拠点の企業が大きく貢献している。

中東・アフリカ

中東・アフリカ地域の業界は、超富裕層やソブリン・ウェルス・ファンドが代替投資でポートフォリオを多様化する動きが広がる中、緩やかながら成長を続けている。多くの管轄区域で金融規制当局がルールを近代化し国際金融機関を誘致する規制改革が進むことで、同地域の市場可能性は発展しつつある。

アジア太平洋地域

アジア太平洋地域は予測期間中、最も高いCAGRで成長すると見込まれている。富裕層の代替投資への関心が高まり、ファミリーオフィスの数が増加していることに加え、この地域のヘッジファンド投資家候補や潜在的な投資家が、中国やインドなどの管轄区域でますます自由化が進む金融市場に直面しているためである。代替投資への認識と需要の高まりが、アジア太平洋地域全体でヘッジファンドへの資金流入の扉を開いている。

競争環境

主要業界プレイヤー

戦略、イノベーション、卓越したパフォーマンスにより主要プレイヤーが市場を支配

世界市場における主要プレイヤーは、豊富な運用資本、高度な投資戦略の運用経験、独自技術とデータ分析の活用によって特徴づけられる。これらのプレイヤーは一般的にグローバルに事業を展開し、株式、債券、商品、デリバティブなどあらゆる投資対象を網羅する多様なポートフォリオを管理している。トッププレイヤーは、リスク管理能力と価値ある取引インフラ(信頼性、効率性、手頃な価格)を強く重視しており、これらはすべて創造的なイノベーション(例:アルゴリズム/戦略を用いた取引、クオンツ取引)の対象となり、またそれを推進しています。彼らは市場で最も有能な人材を集めることで定評があります。機関投資家クライアントへの透明性を約束しています。トッププレイヤーはまた、投資商品を比較する際に、金融商品に設定されたベンチマークを達成または上回るリターンを定期的に機関に報告し、投資ポートフォリオのパフォーマンスを構成しています。

調査対象となった主要ヘッジファンド企業のロングリスト(以下を含むが、これらに限定されない)

- ブリッジウォーター・アソシエイツ (米国)

- マン・グループ(英国)

- エリオット・インベストメント・マネジメント(米国)

- ミレニアム・マネジメント(米国)

- シタデル(米国)

- ルネッサンス・テクノロジーズ(米国)

- E. Shaw & Co. (米国)

- Two Sigma (米国)

- ゴールドマン・サックス・アセット・マネジメント (米国)

- ファラロン・キャピタル (米国)

- ルネッサンス・テクノロジーズ (米国)

- AQRキャピタル(米国)

- デイビッドソン・ケンプナー・キャピタル・マネジメント(米国)

- ポイント72 アセット・マネジメント(米国)

- マーシャル・ウェイス(英国)

- ブレヴァン・ハワード(英国)

- ウェリントン・マネジメント・カンパニー(米国)

- PIMCO(米国)

- ラッファー(英国)

- タイガー・グローバル・マネジメント(米国)

主な業界動向

- 2025年5月:ミレニアム・マネジメントは、ジョナサン・グラウ氏およびクリストファー・ライク氏という2人の著名なポートフォリオ・マネージャーを迎え入れ、クレジット取引事業の拡大を継続。同社のクレジット事業の継続的な成長に投資していることを明らかにした。

- 2025年2月:エリオット・インベストメント・マネジメントは、BP の 5% の株式(評価額 396 万 9000 ポンド)を保有していることを公表し、BP はより多くの石油とガスを生産すべきだと提案して話題となり、BP は再生可能エネルギーへの投資削減を発表しました。

- 2024年10月:Two Sigma Investments, LLC は、不動産部門を投資顧問として登録したことを明らかにしました。これにより、住宅および産業セクターに焦点を当てた外部不動産資本が利用可能になりました。

- 2024年6月:Citadel Securities は、米国国内市場以外の事業拡大のために、ユーロおよび英ポンドの金利スワップ取引を開始したことを発表しました。同社は金利スワップの最初の取引を実行し、パリを欧州の取引拠点とすることを発表しました。

- 2024年5月:エリオット・インベストメント・マネジメントは、サウスウエスト航空の19億米ドル相当の株式を取得し、同社の戦略的投資の欠如を踏まえた経営陣の交代計画を発表しました。

レポートの対象範囲

本レポートは、市場の詳細な分析を提供し、主要企業、ファンドの種類、投資家などの重要な側面に焦点を当てています。さらに、市場動向に関する洞察を提供し、業界の重要な発展を強調しています。上記の要因に加え、本レポートは、近年の市場成長に貢献したいくつかの要因も網羅しています。

カスタマイズのご要望 広範な市場洞察を得るため。

レポート範囲とセグメンテーション

|

属性 |

詳細 |

|

研究期間 |

2021-2034 |

|

基準年 |

2025 |

|

推定年 |

2026 |

|

予測期間 |

2026~2034年 |

|

歴史的時代 |

2021-2024 |

|

成長率 |

2026年から2034年までのCAGRは4.20% |

|

ユニット |

価値(10億米ドル) |

|

セグメンテーション |

ファンドタイプ別

投資家タイプ別

地域別

|

|

レポートで紹介されている企業 |

シタデルLLC(米国)、ブリッジウォーター・アソシエイツ(米国)、マン・グループ(英国)、ルネッサンス・テクノロジーズ(米国)、ミレニアム・マネジメントLLC(米国)、DEショー・アンド・カンパニー(米国)、エリオット・インベストメント・マネジメント(米国)、AQRキャピタル(米国)、タイガー・グローバル・マネジメント(米国)、ゴールドマン・サックス・アセット・マネジメント(米国) |

よくある質問

市場規模は2034年までに7兆2811億5000万米ドルに達すると予測されている。

2025年、市場規模は5兆637億6000万米ドルと評価された。

予測期間中の市場成長率は年平均成長率(CAGR)4.20%と予測されています。

エクイティヘッジファンドセグメントが市場をリードしています。

市場のボラティリティと地政学的な不確実性の上昇は、市場の成長を促進する重要な要因です。

Citadel LLC、Bridgewater Associates、Man Group、Renaissance Technologies、Millennium Management、LLCは、市場のトッププレーヤーです。

北米が世界市場をリードしています。

投資家の種類では、Family Officesセグメントは、予測期間中に最高のCAGRで成長すると予想されます。

専門家にお問い合わせください 専門家に相談する