حجم سوق التخصيم، وتحليل الأسهم والصناعة، حسب نوع التخصيم (المحلي والدولي)، حسب نوع الترتيب (اللجوء وعدم الرجوع)، حسب المزود (البنك والشركات المالية غير المصرفية)، حسب المستخدم النهائي (التصنيع والنقل والخدمات اللوجستية والرعاية الصحية والبناء وغيرها)، والتوقعات الإقليمية، 2026 - 2034

رؤى السوق الرئيسية

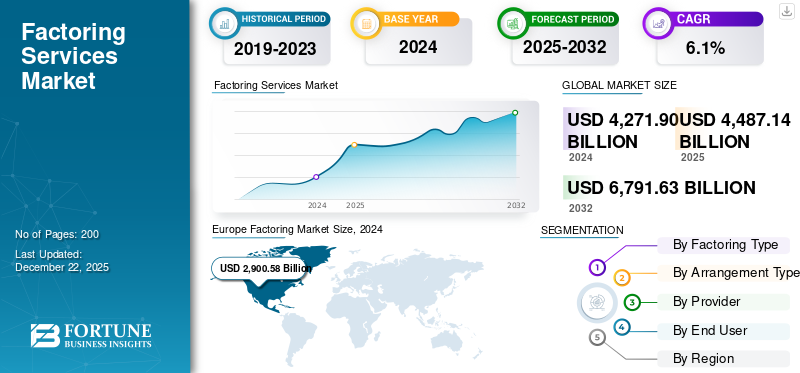

تم تقييم حجم سوق التخصيم العالمي بالدولار الأمريكي4,487.14مليار دولار في عام 2025 ومن المتوقع أن ينمو من الدولار الأمريكي4,722.58مليار دولار في عام 20267,768.18مليار بحلول عام 2034، بمعدل نمو سنوي مركب قدره6.40%خلال فترة التوقعات. سيطرت أوروبا على السوق بحصة67.80%في عام 2025.

يشير السوق إلى الخدمة المالية التي تبيع فيها الشركات حساباتها المستحقة القبض إلى طرف ثالث (عامل) للوصول إلى رأس المال العامل الفوري وتحسين التدفق النقدي. ويلعب دورًا حيويًا في دعم المؤسسات الصغيرة والمتوسطة الحجم من خلال تقديم بديل للقروض المصرفية التقليدية، خاصة في الصناعات ذات دورات الدفع الأطول. يساعد التخصيم الشركات في الحفاظ على السيولة وإدارة النفقات التشغيلية والاستثمار في النمو من خلال فتح الأموال المقيدة في الفواتير غير المدفوعة. ومع تزايد رقمنة الخدمات المالية، شهد السوق تطورات مثل التقييم الآلي لمخاطر الائتمان والتكامل مع أنظمة المؤسسات. في حين أن جائحة كوفيد-19 عطلت العمليات التجارية ودورات التدفق النقدي، فقد فتحت أيضًا الأبواب أمام خيارات تمويل مرنة أدت إلى زيادة استخدام التخصيم لمساعدة الشركات على تحقيق الاستدامة المالية.

يستثمر اللاعبون الرئيسيون في السوق مثل HSBC وBNP Paribas Factor وDeutsche Bank بكثافة في الأتمتة والبنية التحتية السحابية والأدوات التي تركز على العملاء لتبسيط العمليات وتقديم خدمات ذات قيمة مضافة.

ديناميكيات السوق

اتجاهات السوق للتخصيم

يؤدي التحول الرقمي المتزايد وتكامل التكنولوجيا المالية إلى دفع تطور السوق

لقد أثر التحول الرقمي في الخدمات المالية بشكل كبير على السوق، مما أدى إلى تسريع اعتماد المنصات السحابية وأدوات تقييم المخاطر القائمة على الذكاء الاصطناعي. تقليديًا، تم إحداث ثورة في التخصيم اليدوي والمستندات الثقيلة من خلال دمج blockchain للتحقق من الفواتير في الوقت الفعلي،الذكاء الاصطناعيلتسجيل الائتمان الديناميكي وعمليات تأهيل العملاء الآلية. تتيح هذه الابتكارات معاملات أسرع وأكثر أمانًا وتقلل من النفقات التشغيلية لشركات التخصيم. تلعب منصات التكنولوجيا المالية دورًا محوريًا في إعادة تشكيل مشهد التخصيم من خلال توفير اتصال سلس بين المشترين والموردين والمؤسسات المالية. ويؤدي هذا العامل إلى قدر أكبر من الشفافية، وتعزيز إدارة السيولة، وتحسين عملية صنع القرار.

محركات السوق

يؤدي الطلب المتزايد على رأس المال العامل بين الشركات الصغيرة والمتوسطة إلى اعتماد التخصيم عبر القطاعات

يؤدي الطلب المتزايد على حلول التمويل قصير الأجل بين الشركات الصغيرة والمتوسطة إلى نمو سوق التخصيم. يمكن أن يكون التمويل المصرفي التقليدي صعبا بسبب متطلبات الضمانات الصارمة وعمليات التمويل المطولة، لذلك تستخدم الشركات الصغيرة والمتوسطة التخصيم بدلا من ذلك. تزود هذه العملية الشركات الصغيرة والمتوسطة على الفور بالنقود عن طريق تحويل الحسابات المستحقة القبض إلى أموال سائلة، مما يساعد في الحفاظ على استمرارية الأعمال، والاستثمار في النمو، وتمويل دورة المخزون الخاصة بها، والحصول على سيولة أفضل.

كما أدى النمو الكبير في منصات التجارة الرقمية والتجارة الإلكترونية إلى زيادة الطلب على عوملة الفواتير، خاصة في سلاسل التوريد اللوجستية للتصنيع والتجزئة والسلع الاستهلاكية. تدعم حلول التخصيم التي تتكامل مع أنظمة تخطيط موارد المؤسسات (ERP) وتستخدم بيانات الفاتورة في الوقت الفعلي صرف الائتمان بسلاسة وتعزز رؤية التدفق النقدي للشركات على مستوى العالم.

قيود السوق

التعقيد التنظيمي ومخاطر الائتمان يحدان من توسع السوق في الاقتصادات الناشئة

وعلى الرغم من وجود فرص نمو واعدة، فإن قيود السوق ترتبط إلى حد كبير بالتجزئة التنظيمية، وإدارة مخاطر الائتمان، والثقافة المالية. وتختلف اللوائح التي تؤثر على التخصيم على نطاق واسع، ولا يوجد لدى العديد من البلدان لوائح قانونية رسمية أو إطار عمل للفواتير الإلكترونية. ولهذا السبب يمكن أن تكون المعاملات عبر الحدود مرهقة وغير مؤكدة من الناحية القانونية، مما يزيد من التعقيد والمخاطر. يخلق هذا العامل حاجزًا أمام الشركات متعددة الجنسيات للدخول ويحد من قابلية التوسع في أعمال التخصيم على مستوى المقاطعات.

يوفر التخصيم مخاطر افتراضية متأصلة للمشتري. في البلدان النامية حيث الظروف الاقتصادية أكثر تقلبا والوثائق التجارية أقل شفافية، فإن شركات التخصيم إما أن يكون لديها قروض متعثرة أعلى وقروض متعثرة أو إنشاء احتياطيات كبيرة من المخاطر لتغطية تعرضاتها الائتمانية. علاوة على ذلك، فإن الاعتماد المحدود لتقنيات تسجيل الائتمان والنظم البيئية المتباينة للموردين تميل إلى تحدي الاكتتاب، مما يؤدي إلى سياسة إقراض متحفظة للغاية وتنويع محدود للمحفظة.

فرص السوق

ارتفاع منصات التخصيم الرقمي والتمويل المضمن لفتح مصادر إيرادات جديدة

يقدم المشهد المتغير للبنية التحتية للتكنولوجيا المالية العديد من الفرص لصناعة التخصيم. تعمل حلول التمويل المضمنة وتطوير واجهة برمجة التطبيقات (API) على تمكين منصات الطرف الثالث (بوابات التجارة الإلكترونية، وشبكات سلسلة التوريد،برنامج تخطيط موارد المؤسسات) لتوفير تمويل رأس المال العامل عند نقطة المعاملة. وهذا يسمح لمقدمي الخدمات بتقديم شيء جديد وتوفير توزيع الخدمة، والوصول إلى الأسواق التي عادة ما تعاني من نقص الخدمات والتحول من القنوات المصرفية التقليدية.

علاوة على ذلك، يتيح التحقق من الفواتير المستندة إلى blockchain ومحركات الائتمان التي تعمل بالذكاء الاصطناعي قدرًا أكبر من الثقة والسرعة وقابلية التوسع في التخصيم عبر الحدود. ومع التوقعات بنمو أحجام التجارة الدولية بشكل مطرد خلال العقد المقبل، توفر النظم الإيكولوجية لتمويل التجارة الرقمية ممر نمو مقنع للشركات التي تتطلع إلى خدمة الشركات الصغيرة والمتوسطة الموجهة نحو التصدير، والتي تسعى إلى تحقيق تحولات أسرع ومخاطر أقل مرتبطة بالاحتيال.

تحليل التجزئة

حسب نوع التخصيم

سهولة الامتثال وتخفيف المخاطر تقود إلى هيمنة التخصيم المحلي

حسب نوع التخصيم، يتم تقسيم السوق إلى المحلية والدولية.

يمتلك القطاع المحلي أعلى سوق للتخصيم بحصة تبلغ 74.89٪ في عام 2026. وترجع هذه الهيمنة إلى حد كبير إلى سهولة الامتثال التنظيمي، وانخفاض مخاطر المعاملات، والراحة التي تجدها الشركات في التعامل ضمن الأطر القانونية والثقافية المألوفة. ويحظى التخصيم المحلي بالتفضيل بشكل خاص من قبل المؤسسات الصغيرة والمتوسطة الحجم التي تسعى للحصول على تمويل موثوق قصير الأجل داخل بلدانها.

ومن ناحية أخرى، فإن القطاع الدولي يبرز باعتباره الأسرع نموا. إن العولمة المتزايدة للتجارة، وارتفاع المعاملات عبر الحدود، والطلب على تمويل الصادرات والواردات تدفع نمو التخصيم الدولي. ومع انخراط المزيد من الشركات في التجارة العالمية، فإنها تتجه إلى التخصيم الدولي للتخفيف من مخاطر الدفع وضمان التدفق النقدي السلس عبر الحدود.

حسب نوع الترتيب

يؤدي الطلب على الحماية من المخاطر في الشركات إلى نمو قطاعي غير قابل للرجوع

حسب نوع الترتيب، يتم تقسيم السوق إلى حق الرجوع وعدم حق الرجوع.

يتصدر التخصيم بدون حق الرجوع السوق بحصة تبلغ 54.10% في عام 2026. وهو يجذب العديد من الشركات لأنه يحميها من مخاطر عدم سداد العميل، حيث يتنبأ العامل بمخاطر الائتمان. تعد الحماية من مخاطر عدم سداد العميل مفيدة للغاية في الفترات الاقتصادية غير المستقرة أو مع العملاء الجدد والأقل رسوخًا. مع اكتساب الشركات اعترافًا متزايدًا بإدارة المخاطر، تتزايد الحاجة إلى ترتيبات عدم الرجوع.

لا يزال التخصيم باللجوء نوعًا شائعًا من التخصيم، خاصة بين الشركات التي تركز على إدارة النفقات. ومع ذلك، فإن عوملة حق الرجوع لها قيود، حيث لا توجد حماية في حالة تخلف العميل عن السداد؛ العميل لا يزال مسؤولا. ونتيجة لذلك، في حين أن التخصيم بحق الرجوع سيظل جزءًا من نشاط نمو السوق للتخصيم كنموذج، فإنه سوف ينحسر مع نمو عدم حق اللجوء بمعدل أسرع.

بواسطة المزود

تقود البنوك السوق بسبب شبكاتها القوية ورأس المال المنخفض التكلفة

حسب المزود، يتم تقسيم السوق إلى بنك وNBFC (شركة مالية غير مصرفية).

وتمتلك البنوك أكبر سوق بحصة تبلغ 87.37% في عام 2026، حيث تتمتع بمكانة قوية بسبب علاقاتها وشبكاتها طويلة الأمد، وقدرتها على الإقراض بسبب سمعتها، وإمكانية الوصول إلى رأس مال منخفض التكلفة للغاية. تعتبر البنوك أيضًا مثالية للعديد من الشركات التي تبحث عن حلول التخصيم.

ومع ذلك، فإن أعلى معدل نمو إجمالي في هذا السوق تحتفظ به الشركات المالية غير المصرفية (NBFC). وقد ارتبط نمو الشركات المالية غير المصرفية بانخفاض تكاليفها، وقدرتها على اتخاذ قرارات أسرع، وتخصيص الخدمات أو قدر كبير من المرونة فيها، حيث تفضل المنافسة الشركات الأصغر أو الأحدث التي تبحث عن بدائل لتأمين التمويل من البنوك، حيث يكون لديها مبادئ توجيهية أقوى للإقراض فيما يتعلق بإقراض الشركات غير المصرفية. لن تستفيد الشركات المالية غير المصرفية من العلاقات الحالية في أسواقها المحلية فحسب، بل ستساعد قدرتها على الاستفادة من الحلول الرقمية لإضافة الكفاءة إلى جميع جوانب عملياتها، جنبًا إلى جنب مع العوامل بما في ذلك التطور المستمر للمقرضين البديلين، على زيادة الأهمية الإجمالية لشركة NBFC في هذه الحالة.

بواسطة المستخدم النهائي

لمعرفة كيف يمكن لتقريرنا أن يساعد في تبسيط عملك، التحدث إلى المحلل

الطلب على رأس المال العامل في سلاسل التوريد لقيادة نمو قطاع التصنيع

حسب المستخدم النهائي، يتم تقسيم السوق إلى التصنيع والنقل والخدمات اللوجستية والرعاية الصحية والبناء وغيرها.

ويحتل قطاع التصنيع أكبر سوق حيث ساهم بنسبة 29.62% عالميًا في عام 2026، بين المستخدم النهائي، حيث يعتمد بشكل كبير على رأس المال العامل لتشغيل سلاسل التوريد الطويلة، ودورات الإنتاج كبيرة الحجم، وتكاليف المخزون. غالبًا ما ينتظر المصنعون المدفوعات المتأخرة من المشترين، لذا يعد التخصيم خيارًا قيمًا بالنسبة لهم للحفاظ على السيولة وإدارة عملياتهم.

ومن المتوقع أن يكون قطاع خدمات الرعاية الصحية هو القطاع الأسرع نمواً. ويطالب عدد أكبر من مقدمي الخدمات الطبية والمستشفيات والعيادات بمزيد من المرونة في التمويل، حيث يتلقون مدفوعات متأخرة من شركات التأمين أو المنظمات الحكومية. إن الحاجة إلى تدفق نقدي ثابت لتشغيل تكاليف الأعمال وعمليات الاستثمار في المؤسسات الطبية تدعم استخدامها للتخصيم.

يشكل قطاع النقل والخدمات اللوجستية جزءًا كبيرًا من السوق، حيث يساعد التخصيم المستخدمين على إدارة شبكات التوريد حيث تنشأ فجوات في التدفق النقدي بسبب دورات الدفع الاقتصادية الطويلة لوسطاء الشحن أو شركات الشحن. ويستخدم قطاع البناء أيضًا خدمات التخصيم. يستخدم العديد من المقاولين خيار التمويل هذا للفواتير القائمة على المشروع أو على مراحل، حيث تتأخر الدفعات غالبًا، ويرجع ذلك في المقام الأول إلى إدارة التدفق النقدي.

يشمل القطاع الآخر صناعات مثل البيع بالتجزئة، وخدمات تكنولوجيا المعلومات، وتجارة الجملة، حيث تستخدم الشركات التخصيم لإدارة التحديات المرتبطة بأنماط الطلب الموسمية الصعبة، أو شروط الائتمان المطولة، أو فترات النمو السريع التي تتطلب مرونة في التمويل المتاح.

التوقعات الإقليمية لسوق التخصيم

أوروبا

Europe Factoring Market Size, 2025 (USD Billion)

للحصول على مزيد من المعلومات حول التحليل الإقليمي لهذا السوق، تنزيل عينة مجانية

وهيمنت أوروبا على السوق بفضل الرقابة التنظيمية الفعالة في المنطقة، والبنية التحتية المالية القوية، والشبكات التجارية الراسخة. وهيمنت أوروبا على السوق العالمية في عام 2025، بحجم سوق بلغ 3,041.21 مليار دولار أمريكي. ويدعم الموقف القوي للمنطقة التكامل الاقتصادي بين الدول الأعضاء في الاتحاد الأوروبي والتبني الواسع النطاق لأنظمة الائتمان المنظمة التي تفضل التمويل على أساس المستحقات. تعد ألمانيا وإيطاليا والمملكة المتحدة وفرنسا من بين الدول التي تتمتع بصناعات التخصيم المتطورة بقوة بسبب صناعاتها التحويلية الواسعة والصناعات القائمة على التصدير. إن استخدام التقنيات المالية الرقمية، بما في ذلك الفواتير الآلية والمنصات المتكاملة لتخطيط موارد المؤسسات (ERP)، يضيف قدرًا أكبر من الكفاءة والشفافية إلى المعاملات. ومع المشاركة الكبيرة لمقدمي الخدمات من البنوك وغير البنوك، تظل أوروبا في طليعة الابتكار والامتثال وقابلية التوسع في السوق العالمية. ومن المتوقع أن يصل سوق المملكة المتحدة إلى 325.94 مليار دولار أمريكي بحلول عام 2026، ومن المتوقع أن يصل سوق ألمانيا إلى 142.11 مليار دولار أمريكي بحلول عام 2026.

تنزيل عينة مجانية للتعرف على المزيد حول هذا التقرير.

يعد التخصيم أداة مالية شائعة في فرنسا، خاصة للشركات الصغيرة والمتوسطة التي تسعى إلى الحفاظ على تدفقاتها النقدية. يعمل الإطار القانوني الملائم والقطاع المصرفي المتقدم على تسهيل عملية التخصيم، كما أن الحلول الرقمية تجعل مفهوم الأعمال أسهل للعملاء والممولين المحتملين.

أمريكا الشمالية

يكتسب التخصيم زخمًا في أمريكا الشمالية حيث تسعى الشركات بشكل متزايد إلى إيجاد بدائل تمويل مرنة للائتمان التقليدي. في الولايات المتحدة، هناك قطاع تجاري قوي وصعودfintechوقد ساهمت المنصات القائمة على التكنولوجيا في تحسين القدرة على الوصول إلى تمويل المستحقات بشكل كبير، وخاصة بالنسبة للشركات المتوسطة الحجم والموجهة نحو النمو. ومن المتوقع أن يصل سوق الولايات المتحدة إلى 3,784.02 مليار دولار أمريكي بحلول عام 2026.

أمريكا الجنوبية

وفي أمريكا الجنوبية، ينمو التخصيم كخيار تمويل قابل للتطبيق لأن الشركات تواجه صعوبة في الوصول إلى الائتمان التقليدي. تعمل التقلبات الاقتصادية وزيادة الأنشطة التجارية على زيادة الطلب، في حين أن تطورات التكنولوجيا المالية تجعل الخدمة في متناول الأسواق التي تعاني من نقص الخدمات.

الشرق الأوسط وأفريقيا

أصبح التخصيم أكثر رسوخًا في منطقة الشرق الأوسط وأفريقيا حيث تبحث الشركات عن طرق موثوقة لتمويل العمليات المستمرة وتجنب تأخير الدفع. إن تنويع الاقتصادات المحلية، وزيادة التجارة، وتحسين البنية التحتية المالية، يؤدي تدريجياً إلى التخصيم في القطاعات الرئيسية كوسيلة تمويل مساعدة.

آسيا والمحيط الهادئ

في منطقة آسيا والمحيط الهادئ، أصبح التخصيم الآن نهجًا مناسبًا للشركات التي ترغب في إدارة المستحقات وموازنة السيولة في منطقة تضم بعض الاقتصادات الأسرع نموًا. تعمل التقنيات الناشئة، وزيادة الرقمنة في كل شيء، والتركيز المستمر على المؤسسات الصغيرة والمتوسطة، والمبتكرين، على دفع السوق نحو حلول تمويل أكثر حداثة مدعومة بالتكنولوجيا. ومن المتوقع أن يصل سوق اليابان إلى 39.26 مليار دولار أمريكي بحلول عام 2026، ومن المتوقع أن يصل السوق الصيني إلى 56.39 مليار دولار أمريكي بحلول عام 2026، ومن المتوقع أن يصل سوق الهند إلى 30.28 مليار دولار أمريكي بحلول عام 2026.

مشهد تنافسي

اللاعبون الرئيسيون في الصناعة

مبادرات التحول الرقمي تقود الابتكار التشغيلي والحد من المخاطر في تمويل المستحقات

السوق تنافسي للغاية ويجمع بين المؤسسات المصرفية المرموقة ومؤسسات الخدمات المالية المتخصصة. بعض اللاعبين الرئيسيين في الصناعة يشملون BNP Paribas، وSociété Générale، وDeutsche Bank، وHSBC، وCitibank، وUniCredit، وCrédit Agricole، إلى جانب شركات التخصيم المتخصصة مثل Bibby Financial Services، وHitachi Capital، وEurobank Factors. تقدم هذه المؤسسات مجموعة متنوعة من حلول تمويل المستحقات عبر الصناعات وأحجام الشركات. يركز العديد من اللاعبين علىالتحول الرقمي، مثل الذكاء الاصطناعي، و blockchain، وتكامل ERP، للابتكار التشغيلي، وتقليل المخاطر، وإدارة التدفق النقدي بشكل أفضل. تشمل الأساليب الأخرى لتطوير مكانة السوق ومدى وصولها الشراكات الإستراتيجية واستهداف التوسع في الأسواق الناشئة وبناء قدرات جديدة في مجال التكنولوجيا المالية.

قائمة طويلة من الشركات التي تمت دراستها (بما في ذلك على سبيل المثال لا الحصر)

- عامل بي إن بي باريبا(فرنسا)

- سوسيتيه جنرال(فرنسا)

- كريدي أجريكول (فرنسا)

- يونيكريديت(إيطاليا)

- دويتشه بنك(ألمانيا)

- بنك HSBC لتمويل التجارة العالمية والذمم المدينة (المملكة المتحدة)

- سيتي بنك (الولايات المتحدة)

- بانكو سانتاندير إس إيه (إسبانيا)

- عوامل البنك الأوروبي(اليونان)

- بنك كايكسا (إسبانيا)

- بنك رايفايزن فاكتور (النمسا)

- بيبي للخدمات المالية (المملكة المتحدة)

- جي بي مورغان تشيس (الولايات المتحدة)

- ويلز فارجو كابيتال فاينانس (الولايات المتحدة)

- المجموعة الأمريكية الدولية (AIG) (الولايات المتحدة)

- ING للتمويل التجاري (هولندا)

- بنك التعمير الصيني (الصين)

- البنك الصناعي والتجاري الصيني (ICBC) (الصين)

- مجموعة ميزوهو المالية (اليابان)

التطورات الصناعية الرئيسية

- مارس 2025: تعاونت Lenvi مع منصة ANACONDA التابعة لشركة e-trusco للجمع بين المراقبة المستمرة للمخاطر والتحقق من الفواتير لمحافظ تمويل المستحقات، وتحسين منع الاحتيال والكفاءة التشغيلية طوال عملية الإقراض.

- فبراير 2025: دخلت Lenvi في شراكة مع QUALCO لدمج حل عامل المخاطر الخاص بها في منصة ProximaPlus الخاصة بـ QUALCO، مما يعزز مراقبة المخاطر في الوقت الفعلي، واكتشاف الاحتيال، وتسجيل المخاطر الآلية للمستحقات ومحافظ تمويل سلسلة التوريد، مما يساعد المقرضين على تحسين إدارة المخاطر والامتثال.

- ديسمبر 2024: عقدت Société Générale Factoring شراكة مع CRX Markets للتكنولوجيا المالية لتعزيز عروض تمويل سلسلة التوريد في أوروبا. تدمج الشراكة بين منصة CRX Markets الرقمية والخبرة المالية لـ Société Générale، بهدف تبسيط وتوسيع نطاق حلول رأس المال العامل لعملاء الشركات الكبيرة، وإزالة الحواجز أمام الدخول، وتحسين الكفاءة.

- فبراير 2024: قامت شركة Tradewind Finance بتمديد تسهيلات التخصيم بقيمة 38 مليون دولار أمريكي إلى إحدى شركات تصنيع الصلب الأوروبية، مما أتاح تمويل أكبر شحنة فردية لها حتى الآن، بما يقرب من 16 مليون دولار أمريكي لسفينة كاملة من القضبان المربعة. وتؤكد هذه الخطوة التزام Tradewind بدعم قطاع السلع وتوسيع نطاق حلول التمويل بما يتماشى مع نمو العملاء.

- مارس 2023: تعاون بنك BNP Paribas مع شركة Hokodo للتكنولوجيا المالية لإطلاق حل رقمي للشراء الآن والدفع لاحقًا لمعاملات B2B، مما يوفر فحوصات ائتمانية فورية وتمويلًا وإدارة مخاطر لدعم شروط الدفع المرنة لبائعي الأعمال.

تغطية التقرير

يقدم التقرير تحليلاً مفصلاً للسوق ويركز على الجوانب الرئيسية مثل الشركات الرائدة ونوع التخصيم والمستخدمين النهائيين الرئيسيين للمنتج. بالإضافة إلى ذلك، يقدم التقرير نظرة ثاقبة لاتجاهات السوق ويسلط الضوء على تطورات الصناعة الرئيسية. بالإضافة إلى العوامل المذكورة أعلاه، يشمل التقرير عدة عوامل ساهمت في نمو السوق في السنوات الأخيرة.

طلب التخصيص للحصول على رؤى سوقية شاملة.

نطاق التقرير وتقسيمه

|

يصف |

تفاصيل |

|

فترة الدراسة |

2021-2034 |

|

سنة الأساس |

2025 |

|

السنة المقدرة |

2026 |

|

فترة التنبؤ |

2026-2034 |

|

الفترة التاريخية |

2021-2024 |

|

معدل النمو |

معدل نمو سنوي مركب يبلغ 6.40% من عام 2026 إلى عام 2034 |

|

وحدة |

القيمة (مليار دولار أمريكي) |

|

التقسيم |

حسب نوع التخصيم

حسب نوع الترتيب

بواسطة المزود

بواسطة المستخدم النهائي

حسب المنطقة

|

|

الشركات المذكورة في التقرير |

بي إن بي باريبا فاكتور (فرنسا)، سوسيتيه جنرال (فرنسا)، كريدي أجريكول (فرنسا)، يونيكريديت (إيطاليا)، دويتشه بنك (ألمانيا)، إتش إس بي سي جلوبال تريد أند ريسيفابلز فاينانس (المملكة المتحدة)، سيتي بنك (الولايات المتحدة)، بانكو سانتاندير إس إيه (إسبانيا)، يوروبانك فاكتورز (اليونان)، آي إن جي كوميرشال فاينانس (هولندا). |

الأسئلة الشائعة

ومن المتوقع أن يصل السوق العالمي إلى 7,768.18 مليار دولار أمريكي بحلول عام 2034.

في عام 2025، بلغت قيمة سوق التخصيم العالمي 4,487.14 مليار دولار أمريكي.

من المتوقع أن ينمو السوق بمعدل نمو سنوي مركب قدره 6.40٪ خلال الفترة المتوقعة.

القطاع المحلي يقود السوق من حيث الحصة.

يعد الطلب المتزايد على رأس المال العامل بين الشركات الصغيرة والمتوسطة عاملاً رئيسياً يدفع إلى اعتماد السوق ونموه عبر القطاعات.

يعد كل من HSBC وBNP Paribas Factor وDeutsche Bank من أفضل اللاعبين في السوق.

أوروبا تمتلك أعلى حصة في السوق.

بالنسبة للمستخدم النهائي، يقود قطاع التصنيع السوق من حيث الحصة