Tamaño del mercado de factoring, participación y análisis de la industria, por tipo de factoring (nacional e internacional), por tipo de acuerdo (con y sin recurso), por proveedor (banco y NBFC), por usuario final (fabricación, transporte y logística, atención médica, construcción y otros) y pronóstico regional, 2026-2034

INFORMACIÓN CLAVE DEL MERCADO

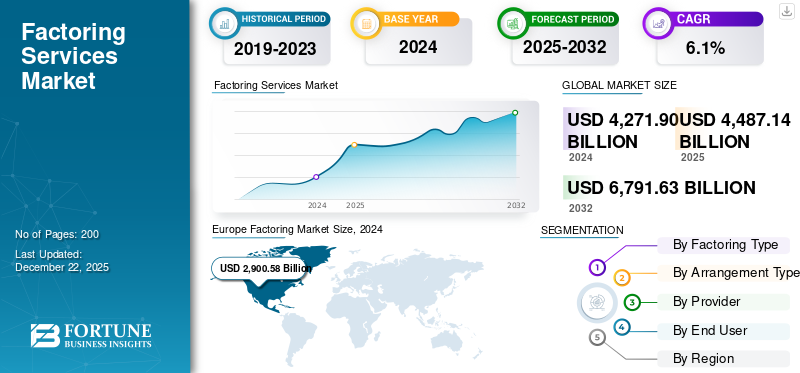

El tamaño del mercado mundial de factoring se valoró en USD4.487,14mil millones en 2025 y se prevé que crezca de USD4.722,58mil millones en 2026 a USD7.768,18mil millones para 2034, exhibiendo una CAGR de6,40%durante el período de pronóstico. Europa dominó el mercado con una cuota de67,80%en 2025.

El mercado se refiere al servicio financiero en el que las empresas venden sus cuentas por cobrar a un tercero (un factor) para acceder a capital de trabajo inmediato y mejorar el flujo de caja. Desempeña un papel vital en el apoyo a las pequeñas y medianas empresas (PYME) al ofrecer una alternativa a los préstamos bancarios tradicionales, especialmente en industrias con ciclos de pago más largos. El factoring ayuda a las empresas a mantener la liquidez, gestionar los gastos operativos e invertir en crecimiento desbloqueando fondos inmovilizados en facturas impagas. Con la creciente digitalización de los servicios financieros, el mercado ha sido testigo de avances como la evaluación automatizada del riesgo crediticio y la integración con sistemas empresariales. Si bien la pandemia de COVID-19 interrumpió las operaciones comerciales y los ciclos de flujo de efectivo, también abrió las puertas a opciones de financiamiento flexibles que aumentaron el uso del factoring para ayudar a las empresas a encontrar la sostenibilidad financiera.

Actores clave del mercado como HSBC, BNP Paribas Factor y Deutsche Bank invierten fuertemente en automatización, infraestructura en la nube y herramientas centradas en el cliente para optimizar las operaciones y ofrecer servicios de valor agregado.

DINÁMICA DEL MERCADO

Tendencias del mercado de factoraje

La creciente transformación digital y la integración de Fintech impulsan la evolución del mercado

La transformación digital en los servicios financieros ha influido significativamente en el mercado, acelerando la adopción de plataformas basadas en la nube y herramientas de evaluación de riesgos impulsadas por IA. Tradicionalmente, el factoring manual y con muchos documentos se revoluciona al integrar blockchain para la verificación de facturas en tiempo real.inteligencia artificialpara calificación crediticia dinámica y procesos automatizados de incorporación de clientes. Estas innovaciones permiten transacciones más rápidas y seguras y reducen los gastos operativos de las empresas de factoring. Las plataformas fintech son fundamentales para remodelar el panorama del factoring al ofrecer una conectividad perfecta entre compradores, proveedores e instituciones financieras. Este factor conduce a una mayor transparencia, una mejor gestión de la liquidez y una mejor toma de decisiones.

Impulsores del mercado

La creciente demanda de capital de trabajo entre las pymes impulsa la adopción del factoring en todos los sectores

La creciente demanda de soluciones de financiación a corto plazo entre las pequeñas y medianas empresas (PYME) impulsa el crecimiento del mercado de factoring. La financiación bancaria tradicional puede resultar difícil debido a los estrictos requisitos de garantía y los prolongados procesos de financiación, por lo que las pymes utilizan el factoring en su lugar. Este proceso proporciona efectivo a las PYMES de inmediato al convertir las cuentas por cobrar en fondos líquidos, lo que ayuda a mantener la continuidad del negocio, invertir en crecimiento, financiar su ciclo de inventario y tener una mejor liquidez.

El crecimiento significativo del comercio digital y las plataformas de comercio electrónico también ha aumentado la demanda de factoraje de facturas, especialmente en las cadenas de suministro de logística de manufactura, comercio minorista y bienes de consumo. Las soluciones de factoring que se integran con los sistemas ERP y utilizan datos de facturas en tiempo real respaldan el desembolso de crédito sin problemas y mejoran la visibilidad del flujo de efectivo para las empresas a nivel mundial.

Restricciones del mercado

La complejidad regulatoria y el riesgo crediticio limitan la expansión del mercado en las economías emergentes

Si bien existen oportunidades de crecimiento prometedoras, las limitaciones del mercado están relacionadas en gran medida con la fragmentación regulatoria, la gestión del riesgo crediticio y la educación financiera. Las regulaciones que afectan al factoring son muy divergentes y muchos países no cuentan con regulaciones legales formales o un marco para las facturas electrónicas. Esta es la razón por la que las transacciones transfronterizas pueden ser engorrosas y jurídicamente inciertas, lo que añade complejidad y riesgo. Este factor crea una barrera para la entrada de empresas multinacionales y limita la escalabilidad de un negocio de factoring a nivel provincial.

El factoring ofrece un riesgo inherente de incumplimiento del comprador. En los países en desarrollo donde las condiciones económicas son más volátiles y la documentación comercial es menos transparente, las empresas de factoring tendrán mayores niveles de morosidad y préstamos morosos o crearán importantes reservas de riesgo para cubrir sus exposiciones crediticias. Además, la adopción limitada de tecnologías de calificación crediticia y los ecosistemas de proveedores divergentes tienden a dificultar la suscripción, lo que resulta en una política crediticia muy conservadora y una diversificación limitada de la cartera.

Oportunidades de mercado

Aumento de las plataformas de factoraje digital y finanzas integradas para abrir nuevas fuentes de ingresos

El panorama cambiante de la infraestructura fintech presenta varias oportunidades para la industria del factoring. Las soluciones integradas de finanzas y desarrollo de API permiten plataformas de terceros (portales de comercio electrónico, redes de cadenas de suministro,software ERP) para proporcionar financiación de capital de trabajo en el momento de la transacción. Esto permite a los proveedores ofrecer algo nuevo y brindar distribución de servicios, llegando a mercados que generalmente no cuentan con servicios suficientes y abandonándose los canales bancarios tradicionales.

Además, la verificación de facturas basada en blockchain y los motores de crédito impulsados por IA permiten una mayor confianza, velocidad y escalabilidad del factoraje transfronterizo. Dado que se prevé que los volúmenes de comercio internacional crecerán de manera constante durante la próxima década, los ecosistemas de financiación del comercio digital proporcionan un corredor de crecimiento atractivo para las empresas que buscan prestar servicios a las pymes orientadas a la exportación, que buscan plazos de entrega más rápidos y menos riesgos asociados con el fraude.

ANÁLISIS DE SEGMENTACIÓN

Por tipo de factoraje

La facilidad de cumplimiento y la mitigación de riesgos impulsan el dominio del factoring nacional

Por tipo de factoring, el mercado se segmenta en nacional e internacional.

El segmento nacional tiene el mercado de factoring más alto, con una participación del 74,89% en 2026. Este dominio se debe en gran medida a la facilidad de cumplimiento normativo, los menores riesgos de transacción y la comodidad que encuentran las empresas al negociar dentro de marcos legales y culturales familiares. El factoring interno es especialmente favorecido por las pequeñas y medianas empresas que buscan financiamiento confiable a corto plazo dentro de sus propios países.

Por otro lado, el segmento internacional se perfila como el de más rápido crecimiento. La creciente globalización del comercio, el aumento de las transacciones transfronterizas y la demanda de financiación de exportaciones e importaciones están impulsando el crecimiento del factoring internacional. A medida que más empresas participan en el comercio global, recurren al factoraje internacional para mitigar los riesgos de pago y garantizar un flujo de caja fluido a través de las fronteras.

Por tipo de acuerdo

La demanda de protección contra riesgos en las empresas conduce a un crecimiento segmentario sin recurso

Por tipo de acuerdo, el mercado se segmenta en con recurso y sin recurso.

El factoring sin recurso lidera el mercado con una cuota del 54,10% en 2026. Atrae a muchas empresas porque las protege del riesgo de impago de los clientes, ya que el factor predice el riesgo crediticio. La protección contra el riesgo de impago del cliente es extremadamente beneficiosa en periodos económicos inciertos o con clientes nuevos y menos establecidos. A medida que las empresas ganan un mayor reconocimiento de la gestión de riesgos, aumenta la necesidad de acuerdos sin recurso.

El factoring con recurso sigue siendo un tipo de factoring popular, especialmente entre las empresas centradas en la gestión de gastos. Sin embargo, el factoraje con recurso tiene limitaciones, ya que no hay protección si el cliente incumple; el cliente sigue siendo responsable. Como resultado, si bien el factoring con recurso seguirá siendo parte de la actividad de crecimiento del mercado del factoring como modelo, retrocederá a medida que el factoring sin recurso crezca a un ritmo más rápido.

Por proveedor

Los bancos lideran el mercado gracias a redes sólidas y capital de bajo costo

Por proveedor, el mercado se segmenta en banco y NBFC (Compañía Financiera No Bancaria).

Los bancos ocupan el mayor mercado con una participación del 87,37% en 2026, ya que tienen una posición sólida debido a sus relaciones y redes de larga data, su capacidad para otorgar préstamos debido a su reputación y el acceso a capital de muy bajo costo. Los bancos también son óptimos para muchas empresas que buscan soluciones de factoring.

Sin embargo, la tasa de crecimiento general más alta en este mercado la tienen las empresas financieras no bancarias (NBFC). El crecimiento de las NBFC se ha relacionado con sus costos más bajos, su capacidad para tomar decisiones más rápidas y la personalización o considerable flexibilidad de los servicios, ya que la competencia favorece a las empresas más pequeñas o más nuevas que buscan alternativas para obtener financiamiento de los bancos, donde tienen pautas crediticias más estrictas con respecto a los préstamos a empresas no bancarias. Las NBFC no solo aprovecharán las relaciones existentes en sus mercados locales, sino que su capacidad de aprovechar las soluciones digitales para agregar eficiencia a todos los aspectos de su proceso, combinada con factores que incluyen la evolución continua de prestamistas alternativos, ayudarán a que la importancia general de las NBFC crezca en este caso.

Por usuario final

Para saber cómo nuestro informe puede ayudar a optimizar su negocio, Hable con un analista

Demanda de capital de trabajo en las cadenas de suministro para liderar el crecimiento del segmento manufacturero

Por usuario final, el mercado se segmenta en fabricación, transporte y logística, atención sanitaria, construcción y otros.

El sector manufacturero tiene el mercado más grande, contribuyendo con el 29,62% a nivel mundial en 2026, entre el usuario final, ya que depende en gran medida del capital de trabajo para ejecutar largas cadenas de suministro, ciclos de producción de alto volumen y costos de inventario. Los fabricantes a menudo esperan pagos retrasados de los compradores, por lo que el factoring es una opción valiosa para mantener la liquidez y ejecutar sus operaciones.

Se espera que el sector de servicios de salud sea el segmento de más rápido crecimiento. Un grupo más grande de proveedores médicos, hospitales y clínicas exigen más flexibilidad en el financiamiento, ya que reciben pagos retrasados de compañías de seguros u organizaciones gubernamentales. La necesidad de un flujo de caja constante para cubrir los costos comerciales y las operaciones de inversión en los establecimientos médicos está respaldando el uso del factoring.

El sector del transporte y la logística constituye una parte importante del mercado, y el factoring ayuda a los usuarios a gestionar las redes de suministro donde surgen brechas de flujo de efectivo debido a los largos ciclos de pago económico a los corredores de carga o a los transportistas. El sector de la construcción también utiliza servicios de factoring. Muchos contratistas utilizan esta opción de financiamiento para facturación basada en proyectos o por fases, donde los pagos a menudo se retrasan, principalmente debido a la gestión del flujo de efectivo.

El segmento de otros incluye industrias como el comercio minorista, los servicios de TI y el comercio mayorista, donde las empresas utilizan el factoring para gestionar los desafíos asociados con patrones de demanda estacionales difíciles, plazos de crédito prolongados o períodos de rápido crecimiento que requieren flexibilidad en el financiamiento disponible.

PERSPECTIVAS REGIONALES DEL MERCADO DE FACTORING

Europa

Europe Factoring Market Size, 2025 (USD Billion)

Para obtener más información sobre el análisis regional de este mercado, Descargar muestra gratuita

Europa dominó el mercado debido a la eficaz supervisión regulatoria, la sólida infraestructura financiera y las redes comerciales establecidas de la región. Europa dominó el mercado mundial en 2025, con un tamaño de mercado de 3.041,21 mil millones de dólares. La fuerte posición de la región está respaldada por la integración económica de los estados miembros de la UE y la adopción generalizada de sistemas de crédito estructurados que favorecen el financiamiento basado en cuentas por cobrar. Alemania, Italia, el Reino Unido y Francia se encuentran entre los países con industrias de factoring fuertemente desarrolladas debido a sus extensas industrias manufactureras y basadas en la exportación. El uso de tecnologías financieras digitales, incluida la facturación automatizada y las plataformas integradas en ERP, añade aún mayor eficiencia y transparencia a las transacciones. Con una alta participación de proveedores bancarios y no bancarios, Europa sigue a la vanguardia de la innovación, el cumplimiento y la escalabilidad en el mercado global. Se prevé que el mercado del Reino Unido alcance los 325,94 mil millones de dólares para 2026, y el mercado de Alemania alcance los 142,11 mil millones de dólares para 2026.

Descargar muestra gratuita para conocer más sobre este informe.

El factoring es una herramienta financiera común en Francia, especialmente para las pequeñas y medianas empresas que buscan mantener su flujo de caja. El marco legal propicio y el sector bancario avanzado facilitan el factoring, y las soluciones digitales facilitan el concepto de negocio para los clientes y financiadores potenciales.

América del norte

El factoring está ganando impulso en América del Norte a medida que las empresas buscan cada vez más alternativas de financiación flexibles al crédito tradicional. En Estados Unidos, un sector comercial fuerte y el auge defintechLas plataformas impulsadas por criptomonedas han mejorado significativamente el acceso a la financiación de cuentas por cobrar, especialmente para las empresas medianas y orientadas al crecimiento. Se prevé que el mercado estadounidense alcance los 3.784,02 mil millones de dólares en 2026.

Sudamerica

En América del Sur, el factoring está creciendo como una opción de financiamiento viable porque las empresas tienen dificultades para acceder al crédito tradicional. La volatilidad económica y el aumento de las actividades comerciales están impulsando la demanda, mientras que los avances en tecnología financiera hacen que el servicio sea más accesible para mercados con servicios insuficientes.

Medio Oriente y África

El factoring se está consolidando cada vez más en Medio Oriente y África a medida que las empresas buscan métodos confiables para financiar operaciones continuas y evitar retrasos en los pagos. La diversificación de las economías locales, el aumento del comercio y una mejor infraestructura financiera introducen gradualmente el factoring en sectores clave como vía de financiación auxiliar.

Asia Pacífico

En Asia Pacífico, el factoring es ahora un enfoque relevante para las empresas que desean gestionar cuentas por cobrar y equilibrar la liquidez en una región con algunas de las economías de más rápido crecimiento. Las tecnologías emergentes, la creciente digitalización de todo, el énfasis continuo en las pequeñas y medianas empresas (PYME) y los innovadores están empujando al mercado hacia soluciones financieras más modernas basadas en tecnología. Se prevé que el mercado de Japón alcance los 39,26 mil millones de dólares para 2026, el mercado de China alcance los 56,39 mil millones de dólares para 2026 y el mercado de la India alcance los 30,28 mil millones de dólares para 2026.

PAISAJE COMPETITIVO

JUGADORES CLAVE DE LA INDUSTRIA

Las iniciativas de transformación digital están impulsando la innovación operativa y la reducción de riesgos en la financiación de cuentas por cobrar

El mercado es muy competitivo y combina instituciones bancarias muy respetadas e instituciones de servicios financieros especializados. Algunos de los principales actores de la industria incluyen BNP Paribas, Société Générale, Deutsche Bank, HSBC, Citibank, UniCredit y Crédit Agricole, junto con empresas de factoring dedicadas como Bibby Financial Services, Hitachi Capital y Eurobank Factors. Estas instituciones ofrecen una variedad de soluciones de financiación de cuentas por cobrar en todas las industrias y tamaños de empresas. Muchos jugadores se centran entransformación digital, como IA, blockchain y integración de ERP, para innovar operativamente, disminuir el riesgo y gestionar mejor el flujo de caja. Otros enfoques para desarrollar la posición y el alcance de su mercado incluyen asociaciones estratégicas, apuntar a la expansión en mercados emergentes y desarrollar nuevas capacidades de tecnología financiera.

Lista larga de empresas estudiadas (incluidas, entre otras)

- Factor BNP Paribas(Francia)

- Sociedad General(Francia)

- Crédit Agricole (Francia)

- UniCrédito(Italia)

- Banco Alemán(Alemania)

- Financiación de cuentas por cobrar y comercio global de HSBC (Reino Unido)

- Citibank (Estados Unidos)

- Banco Santander S.A. (España)

- Factores del Eurobanco(Grecia)

- CaixaBank (España)

- Banco Raiffeisen Factor (Austria)

- Bibby Financial Services (Reino Unido)

- JP Morgan Chase (Estados Unidos)

- Wells Fargo Capital Finance (EE. UU.)

- American International Group (AIG) (EE.UU.)

- ING Finanzas Comerciales (Países Bajos)

- Banco de Construcción de China (China)

- Banco Industrial y Comercial de China (ICBC) (China)

- Grupo Financiero Mizuho (Japón)

DESARROLLOS CLAVE DE LA INDUSTRIA

- Marzo de 2025: Lenvi colaboró con la plataforma ANACONDA de e-trusco para combinar el monitoreo continuo de riesgos y la verificación de facturas para carteras financieras de cuentas por cobrar, mejorando la prevención del fraude y la eficiencia operativa durante todo el proceso de préstamo.

- Febrero de 2025: Lenvi se asoció con QUALCO para integrar su solución de factor de riesgo en la plataforma ProximaPlus de QUALCO, mejorando el monitoreo de riesgos en tiempo real, la detección de fraude y la puntuación de riesgos automatizada para cuentas por cobrar y carteras financieras de la cadena de suministro, ayudando a los prestamistas a mejorar la gestión de riesgos y el cumplimiento.

- Diciembre de 2024: Société Générale Factoring se asoció con la fintech CRX Markets para mejorar las ofertas de financiación de la cadena de suministro en Europa. La asociación integra la plataforma digital de CRX Markets y la experiencia financiera de Société Générale, con el objetivo de simplificar y escalar soluciones de capital de trabajo para grandes clientes corporativos, eliminar barreras de entrada y mejorar la eficiencia.

- Febrero de 2024: Tradewind Finance amplió un servicio de factoraje de 38 millones de dólares a un fabricante de acero europeo, lo que permitió financiar su mayor envío hasta la fecha, casi 16 millones de dólares por un recipiente completo de palanquillas cuadradas. Esta medida acentúa el compromiso de Tradewind de apoyar el sector de materias primas y ampliar las soluciones de financiación en línea con el crecimiento de los clientes.

- Marzo de 2023: BNP Paribas colaboró con la fintech Hokodo para lanzar una solución digital Compre ahora, pague después para transacciones B2B, que ofrece verificaciones de crédito instantáneas, financiación y gestión de riesgos para respaldar condiciones de pago flexibles para vendedores comerciales.

COBERTURA DEL INFORME

El informe proporciona un análisis detallado del mercado y se centra en aspectos clave como las empresas líderes, el tipo de factoraje y los principales usuarios finales del producto. Además, el informe ofrece información sobre las tendencias del mercado y destaca desarrollos clave de la industria. Además de los factores anteriores, el informe abarca varios factores que contribuyeron al crecimiento del mercado en los últimos años.

Solicitud de personalización para obtener un conocimiento amplio del mercado.

ALCANCE Y SEGMENTACIÓN DEL INFORME

|

ATRIBUTO |

DETALLES |

|

Período de estudio |

2021-2034 |

|

Año base |

2025 |

|

Año estimado |

2026 |

|

Período de pronóstico |

2026-2034 |

|

Período histórico |

2021-2024 |

|

Índice de crecimiento |

CAGR del 6,40% de 2026 a 2034 |

|

Unidad |

Valor (millones de dólares) |

|

Segmentación |

Por tipo de factoraje

Por tipo de acuerdo

Por proveedor

Por usuario final

Por región

|

|

Empresas perfiladas en el informe |

BNP Paribas Factor (Francia), Société Générale (Francia), Crédit Agricole (Francia), UniCredit (Italia), Deutsche Bank (Alemania), HSBC Global Trade and Receiveds Finance (Reino Unido), Citibank (EE.UU.), Banco Santander S.A. (España), Eurobank Factors (Grecia), ING Commercial Finance (Países Bajos) |

Preguntas frecuentes

Se prevé que el mercado mundial alcance los 7.768,18 mil millones de dólares en 2034.

En 2025, el mercado mundial de factoring estaba valorado en 4.487,14 millones de dólares.

Se prevé que el mercado crezca a una tasa compuesta anual del 6,40% durante el período previsto.

El segmento nacional lidera el mercado en términos de cuota.

La creciente demanda de capital de trabajo entre las pymes es un factor clave que impulsa la adopción y el crecimiento del mercado en todos los sectores.

HSBC, BNP Paribas Factor y Deutsche Bank son los principales actores del mercado.

Europa tiene la mayor cuota de mercado.

Por usuario final, el segmento de fabricación lidera el mercado en términos de cuota

Póngase en contacto con nuestras expertas Habla con un experto