Taille du marché des hedge funds, analyse des parts et de l’industrie, par type de fonds (fonds de couverture d’actions, fonds de couverture événementiels, fonds de couverture macro, fonds d’arbitrage de valeur relative et autres), par type d’investisseur (HNI, investisseurs institutionnels, family offices, fonds de fonds, investisseurs de détail et autres) et prévisions régionales, 2026 – 2034

APERÇUS CLÉS DU MARCHÉ

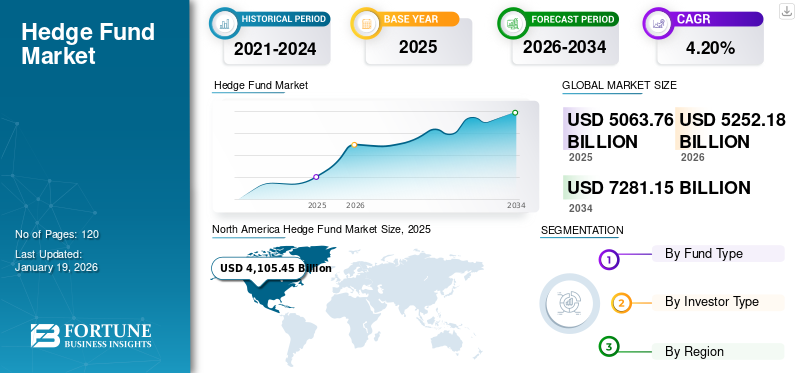

La taille du marché mondial des hedge funds était évaluée à USD5 063,76milliards en 2025 et devrait passer de 1 000 000 000 USD 5 252,18milliards en 2026 en USD7 281,15milliards d’ici 2034, affichant un TCAC de 4,20 % au cours de la période de prévision. L'Amérique du Nord dominait le marché mondial avec une part de 81,10 % en 2025.

Le marché mondial des hedge funds évolue continuellement en tant que segment clé au sein du secteur plus large de la gestion d’actifs. Cette évolution est principalement due à la demande croissante de stratégies d’investissement diversifiées et alternatives. Les investisseurs institutionnels, tels que les fonds de pension et les fonds de dotation, ainsi que les particuliers fortunés, dépendent de plus en plus de ces fonds pour diversifier leurs portefeuilles tout en atténuant les risques et en générant de l'alpha. Le secteur a connu une transformation vers une stratégie plus systématique et plus quantitative, tandis que les fonds alternatifs alignés sur les critères ESG gagnent en même temps du terrain dans un contexte de sensibilisation croissante au développement durable. De plus, des réglementations plus strictes et des attentes plus élevées en matière de transparence encouragent les gestionnaires de fonds à adopter des cadres de conformité et opérationnels plus solides.

À l’avenir, ce secteur devrait rester résilient, avec un intérêt croissant pour les fonds multistratégies et macroéconomiques mondiaux pour faire face à la volatilité des marchés et aux incertitudes géopolitiques. L'intégration de l'intelligence artificielle,apprentissage automatique, et l'analyse des mégadonnées transforme encore davantage la façon dont ces fonds reconnaissent les opportunités et gèrent les risques. Des acteurs mondiaux de premier plan tels que Bridgewater Associates, Renaissance Technologies et Man Group dominent la part de marché mondiale grâce à leur envergure, leur innovation et leurs performances éprouvées et établissent des références pour le reste du marché. Dans l’ensemble, les perspectives d’avenir restent optimistes, portées par l’appétit des investisseurs pour des stratégies flexibles capables de générer des rendements constants sur divers cycles de marché.

IMPACT DE L’IA GÉNÉRATIVE

L'IA générative pour remodeler le marché grâce à des opérations et une prise de décision rationalisées

IA générativeest sur le point de poursuivre sa perturbation de l'industrie mondiale en favorisant une prise de décision axée sur les données, en améliorant les stratégies commerciales et en faisant progresser les opérations. Par exemple, l’IA générative génère des données synthétiques, permettant aux gestionnaires de fonds de créer des modèles d’amélioration et de tester leurs stratégies tout en découvrant des modèles et des scénarios jusqu’alors inconnus sur ce qui pourrait arriver à un marché ou à une transaction. L'IA générative permet même aux gestionnaires de fonds de personnaliser leurs communications avec les investisseurs, d'automatiser les exigences de recherche et d'affiner leurs obligations opérationnelles. Les fonds qui comprennent comment tirer parti de l’IA générative de manière optimale seront compétitifs dans un secteur alimenté par l’innovation qui prospère grâce à la rapidité, aux informations et à la précision.

Tendances du marché des hedge funds

La demande institutionnelle croissante stimule la diversification des stratégies dans l’industrie

Les stratégies de couverture gagnent du terrain grâce aux allocations institutionnelles à la recherche de rendements non corrélés et de protection contre les baisses, en particulier face à des cycles de marché difficiles. L’évolution rapide de la demande parmi les institutions pousse les gestionnaires de fonds à explorer une plus grande variété d’approches d’investissement au-delà des actions long-short, en recherchant des modèles macroéconomiques multistratégiques, événementiels et mondiaux. Les institutions semblent ouvertes à des solutions sur mesure, en fonction du niveau souhaité de profil risque-rendement. Les gestionnaires de hedge funds répondent à la demande institutionnelle avec des produits innovants et des processus améliorés de gestion des risques. Cette tendance vers des produits sur mesure élargit la portée de l'écriture sur le marché et élève à la fois les niveaux de sophistication et de concurrence entre les gestionnaires de fonds.

DYNAMIQUE DU MARCHÉ

Facteurs du marché

L’augmentation de la volatilité du marché et de l’incertitude géopolitique alimente la croissance du marché

L’incertitude croissante dans le monde, telle que les tensions géopolitiques, les variations des taux d’intérêt et l’inflation, a accru la volatilité des marchés mondiaux, ce qui contribue à stimuler l’intérêt des investisseurs pour ces fonds. Ces fonds sont conçus de manière à générer des rendements dans différents environnements de marché, par opposition aux classes d'actifs traditionnelles, ce qui en fait une option d'investissement attrayante en période d'incertitude. L’environnement actuel favorise des stratégies opportunistes et agiles, capables d’exploiter les perturbations et les inefficacités du marché, presque comme un vent favorable et un catalyseur significatif de croissance, compte tenu de la taille du marché mondial. Cela devrait stimuler la croissance du marché des hedge funds dans les années à venir.

Restrictions du marché

Des frais de gestion élevés et des performances insuffisantes freinent l’expansion du marché

Même si ces fonds constituent des investissements à haut rendement, ils font l'objet d'un examen minutieux en ce qui concerne les frais de gestion et les commissions de performance, généralement selon un modèle « 2 et 20 ». De plus en plus, les investisseurs remettent en question ces structures de frais traditionnelles, en particulier dans un environnement où les fonds sous-performent par rapport aux indices de référence ou aux véhicules d'investissement passifs comparables. Un thème commun à ces fonds est qu’ils facturent des frais élevés tout en offrant des niveaux de performance variables. En raison des frais élevés facturés tout en maintenant au moins certains d'entre eux moins performants que les alternatives passives, certains investisseurs remettent désormais en question l'allocation d'actifs aux hedge funds, ce qui nuit à toute véritable croissance macro/à l'échelle du marché. Face à cela, certains gestionnaires de fonds expérimentent des modèles de frais réduits, voire adoptent des taux de rendement minimum, dans le but de maintenir la confiance des investisseurs.

Opportunités de marché

Analyse avancée et intégration de l'IA pour créer des opportunités lucratives pour l'innovation dans les hedge funds

L'intégration rapide d'analyses avancées etintelligence artificiellecrée de nouveaux horizons pour l’innovation et l’amélioration des performances des hedge funds. En appliquant l'apprentissage automatique, l'IA générative et la modélisation prédictive, ces fonds alternatifs seront capables d'identifier de nouveaux signaux de trading, d'automatiser les processus de prise de décision avec des variables multiples et croissantes et d'améliorer la prévision des risques. Ces améliorations technologiques représentent une énorme opportunité pour les fonds capables d'intégrer ces outils et fonctionnalités dans leur approche, se différenciant considérablement des fonds traditionnels en obtenant des avantages concurrentiels, en augmentant leurs chances de surperformer les stratégies traditionnelles et en attirant les capitaux des investisseurs orientés vers la technologie dans des environnements de marché en évolution rapide.

ANALYSE DE SEGMENTATION

Par type de fonds

Les hedge funds d'actions dominent le marché en raison de la forte préférence des investisseurs pour les stratégies long/short

Par type de fonds, le marché est segmenté en hedge funds d’actions, hedge funds événementiels, macro hedge funds, fonds d’arbitrage de valeur relative et autres.

Les hedge funds d’actions détiennent le plus grand marché avec une part de 48,24 % en 2026, grâce à leur large attrait et leur adaptabilité à travers les cycles de marché. Ces fonds peuvent tirer profit de la hausse et de la baisse des cours des actions grâce à des stratégies long/short, ce qui en fait un choix privilégié pour les investisseurs qui recherchent une exposition équilibrée offrant une protection contre les baisses.

Les fonds d’arbitrage de valeur relative devraient connaître le TCAC le plus élevé au cours de la période de prévision, grâce aux inefficacités du marché et à la demande de stratégies à faible risque et à haute fréquence. Leurs stratégies visent à tirer parti des écarts de prix entre des titres apparentés et sont attractives pour les investisseurs institutionnels à la recherche de rendements stables sans directionnalité des marchés.

Les hedge funds événementiels exploitent les opérations sur titres, telles que les fusions, les faillites et les restructurations, dans le but de capter des capitaux. Tandis que les macro-hedge funds profitent des tendances économiques mondiales et des fluctuations monétaires.

La catégorie « autres » comprend des stratégies de niche qui répondent principalement aux demandes des investisseurs spécialisés, offrant ainsi des opportunités de diversification uniques.

Par type d'investisseur

Pour savoir comment notre rapport peut optimiser votre entreprise, Parler à un analyste

Les investisseurs institutionnels dominent le marché grâce à leurs allocations à grande échelle et à leur horizon d'investissement à long terme

Par type d’investisseur, le marché est segmenté en HNI, investisseurs institutionnels, family offices, fonds de fonds, investisseurs particuliers et autres.

Les investisseurs institutionnels détiennent le plus grand marché des hedge funds avec une part de 51,66 % en 2026, en raison de leurs larges bases de capitaux, de leur désir de diversification et de leur capacité à investir bien au-delà de la période standard des hedge funds 2 et 20. Les investisseurs institutionnels, notamment les fonds de pension, les fonds de dotation, les assureurs et autres, allouent des capitaux aux hedge funds depuis plusieurs années pour atténuer les risques sur leurs plus grands portefeuilles et améliorer les rendements de leurs portefeuilles.

Les family offices sont susceptibles d'afficher le TCAC le plus élevé, attribuable à la sophistication et aux besoins des family offices en actifs directs, flexibles et alternatifs. Les family offices sont plus agiles que la plupart des investisseurs institutionnels car ils contrôlent leur allocation d’actifs. Les family offices ne sont pas axés sur le client et se concentrent sur la préservation du patrimoine et de la richesse générationnelle. Leur capacité à adapter les investissements des hedge funds aux budgets de risque souhaités permettra d’augmenter les allocations. Les family offices se retrouvent davantage alignés sur ces investissements à mesure qu'ils diversifient leurs entreprises et/ou les sources de revenus du patrimoine familial en s'éloignant de la seule dépendance aux rendements des actions publiques.

Les particuliers fortunés (HNI) constituent un segment efficace d’investisseurs qui exploitent les hedge funds lorsqu’ils personnalisent leurs transactions dans le cadre de toute stratégie patrimoniale.

De même, les produits de fonds de fonds permettent à un petit sous-ensemble d’investisseurs d’avoir un accès indirect aux investissements des hedge funds, car ils constituent des options innovantes pour des allocations plus modestes. Cependant, ce pool d’allocation deviendra probablement moins distinct en raison des fonds de fonds proposant des structures de frais à plusieurs niveaux.

Certains autres petits investisseurs particuliers et « autres » comptent pour une part plus petite. Pourtant, ils commencent à s’exposer à certains hedge funds grâce à des véhicules canalisés à moindre coût désormais disponibles et démocratisant l’accès.

PERSPECTIVES RÉGIONALES DU MARCHÉ DES HEDGE FUND

Par région, le marché est divisé en Amérique du Nord, Amérique du Sud, Europe, Moyen-Orient, Afrique et Asie-Pacifique.

Amérique du Nord

North America Hedge Fund Market Size, 2025 (USD Billion)

Pour obtenir plus d'informations sur l'analyse régionale de ce marché, Télécharger un échantillon gratuit

L’Amérique du Nord domine le marché mondial, représentant la plus grande part en raison de son écosystème financier mature, de ses marchés de capitaux profonds et de la présence de gestionnaires de hedge funds de premier plan. L’Amérique du Nord a dominé le marché mondial en 2025, avec une taille de marché de 4 259,81 milliards de dollars. La région bénéficie d'une forte participation institutionnelle, de cadres réglementaires favorables et d'une grande confiance des investisseurs dans les stratégies d'investissement alternatives.

Télécharger un échantillon gratuit pour en savoir plus sur ce rapport.

Le plus grand marché est principalement situé aux États-Unis, dominé par l’intégrité sous-jacente du système financier, un État de droit fort et un appétit institutionnel très fort. Le marché américain devrait atteindre 3 784,02 milliards de dollars d’ici 2026. L’innovation continue en termes de diversification stratégique et technologique garantit également en permanence que les États-Unis continuent de jouer un rôle de premier plan dans l’activité mondiale des hedge funds.

Amérique du Sud

Dans l’ensemble, l’Amérique du Sud a connu une activité assez limitée des hedge funds, qui augmente désormais lentement. Le Brésil est la principale source d'activité des hedge funds et, en raison de sa base d'investisseurs et de sa tendance macroéconomique, constitue le catalyseur le plus positif pour favoriser la croissance d'un marché. Les obstacles historiquement courants au développement de cette classe d’actifs dans l’ensemble de la région Amérique du Sud restent l’instabilité politique et la faible disponibilité du potentiel institutionnel.

Europe

L’Europe dispose d’un marché de taille raisonnable, en croissance avec l’appétit croissant des régimes de retraite et des fonds souverains. Tout en faisant l'objet d'une surveillance réglementaire sérieuse, telle que l'AIFMD, l'Europe connaît une croissance des actifs sous gestion et des allocations futures, avec des contributions significatives des sociétés de Londres, considérées comme les principaux fournisseurs de stratégies de hedge funds. Le marché britannique devrait atteindre 325,94 milliards de dollars d'ici 2026, et le marché allemand devrait atteindre 142,11 milliards de dollars d'ici 2026.

Moyen-Orient et Afrique

Le secteur au Moyen-Orient et en Afrique se développe, quoique lentement, à mesure qu'un nombre croissant de particuliers fortunés et de fonds souverains diversifient leurs portefeuilles avec des investissements alternatifs. Grâce à la refonte de la réglementation, à mesure que les régulateurs financiers de bon nombre de ces juridictions modernisent leurs règles et attirent les institutions financières internationales, les possibilités de marché de la région se développent.

Asie-Pacifique

La région Asie-Pacifique devrait connaître sa croissance au TCAC le plus élevé au cours de la période de prévision, à mesure que les particuliers fortunés manifestent un intérêt accru pour les investissements alternatifs, que les family offices sont de plus en plus nombreux et que les investisseurs potentiels en fonds spéculatifs et les investisseurs potentiels dans ce domaine sont confrontés à un marché financier de plus en plus libéralisé dans des juridictions telles que la Chine et l'Inde. La sensibilisation croissante aux alternatives et l’appétit pour les alternatives ouvrent la porte aux afflux de capitaux dans les hedge funds dans la région Asie-Pacifique. Le marché japonais devrait atteindre 39,26 milliards USD d'ici 2026, le marché chinois devrait atteindre 56,39 milliards USD d'ici 2026 et le marché indien devrait atteindre 30,28 milliards USD d'ici 2026.

PAYSAGE CONCURRENTIEL

ACTEURS CLÉS DE L'INDUSTRIE

Les principaux acteurs dominent grâce à leurs stratégies, leur innovation et leur excellence en matière de performance

Les principaux acteurs clés du marché mondial se définissent par leur grande quantité de capital disponible, leur expérience dans l'utilisation de stratégies d'investissement avancées et leur utilisation de technologies et de technologies exclusives.analyse de données. Ces acteurs opèrent généralement à l'échelle mondiale, gérant des portefeuilles diversifiés couvrant tous les investissements possibles (dans des catégories telles que les actions, les titres à revenu fixe, les matières premières et les produits dérivés). Les principaux acteurs mettent fortement l'accent sur les capacités de gestion des risques et les infrastructures de trading précieuses (fiabilité, efficacité et prix abordable), qui sont toutes soumises et stimulées par l'innovation créative (par exemple, trading avec des algorithmes/stratégies, trading quantitatif). Ils ont la réputation d’attirer les individus les plus talentueux du marché. Ils s’engagent en faveur de la transparence auprès des clients institutionnels. Les principaux acteurs déclarent également régulièrement des rendements pour leurs institutions qui atteignent ou dépassent les références fixées pour le produit financier, constituant la performance du portefeuille d'investissement, lorsqu'ils comparent les produits d'investissement.

Longue liste des principales sociétés de hedge funds étudiées (y compris, mais sans s'y limiter)

- Bridgewater Associates (États-Unis)

- Groupe Man (Royaume-Uni)

- Elliott Investment Management (États-Unis)

- Millennium Management, LLC (États-Unis)

- Citadelle LLC (États-Unis)

- Renaissance Technologies (États-Unis)

- E. Shaw & Co. (États-Unis)

- Two Sigma (États-Unis)

- Goldman Sachs Asset Management (États-Unis)

- Farallon Capital (États-Unis)

- Renaissance Technologies (États-Unis)

- AQR Capital (États-Unis)

- Davidson Kempner Capital Management (États-Unis)

- Point72 Asset Management (États-Unis)

- Marshall Wace (Royaume-Uni)

- Brevan Howard (Royaume-Uni)

- Société de gestion Wellington(NOUS.)

- PIMCO (États-Unis)

- Ruffer (Royaume-Uni)

- Tiger Global Management (États-Unis)

DÉVELOPPEMENTS CLÉS DE L’INDUSTRIE

- Mai 2025 :Millennium Management a continué à développer ses activités de trading de crédit en ajoutant deux gestionnaires de portefeuille de premier plan, Jonathan Grau et Christopher Reich, investissant ainsi manifestement dans la croissance continue du crédit de l'entreprise..

- Février 2025 :Elliott Investment Management a révélé qu'elle détenait une participation de 5 % dans BP, évaluée à 3,969 millions de livres sterling, et a fait l'actualité en suggérant que BP devrait produire davantage de pétrole et de gaz, ce qui a conduit BP à annoncer la réduction de ses investissements dans les énergies renouvelables.

- Octobre 2024 :Two Sigma Investments, LLC, a indiqué avoir enregistré son unité immobilière en tant que conseiller en investissement, ce qui permet désormais le capital immobilier externe, en se concentrant sur les secteurs du logement et de l'industrie.

- Juin 2024 :Citadel Securities a annoncé avoir commencé à négocier des swaps de taux d'intérêt en euros et en livres sterling afin d'étendre ses activités au-delà du marché intérieur américain. La société a exécuté sa première transaction sur des swaps de taux d'intérêt et déclarera Paris comme sa plateforme commerciale européenne.

- Mai 2024 :Elliott Investment Management a acquis une position de 1,9 milliard de dollars dans Southwest Airlines et a publié un plan visant à modifier sa direction en raison du manque d'investissement stratégique de la société.

COUVERTURE DU RAPPORT

Le rapport fournit une analyse détaillée du marché et se concentre sur des aspects clés tels que les principales entreprises, les types de fonds et les investisseurs. En outre, le rapport offre un aperçu des tendances du marché et met en évidence les principaux développements du secteur. En plus des facteurs ci-dessus, le rapport englobe plusieurs facteurs qui ont contribué à la croissance du marché au cours des dernières années.

Demande de personnalisation pour acquérir une connaissance approfondie du marché.

PORTÉE ET SEGMENTATION DU RAPPORT

|

ATTRIBUT |

DÉTAILS |

|

Période d'études |

2021-2034 |

|

Année de référence |

2025 |

|

Année estimée |

2026 |

|

Période de prévision |

2026-2034 |

|

Période historique |

2021-2024 |

|

Taux de croissance |

TCAC de 4,20% de 2026 à 2034 |

|

Unité |

Valeur (en milliards USD) |

|

Segmentation |

Par type de fonds

Par type d'investisseur

Par région

|

|

Entreprises présentées dans le rapport |

Citadel LLC (États-Unis), Bridgewater Associates (États-Unis), Man Group (Royaume-Uni), Renaissance Technologies (États-Unis), Millennium Management, LLC (États-Unis), D.E. Shaw & Co. (États-Unis), Elliott Investment Management (États-Unis), AQR Capital (États-Unis) et Tiger Global Management (États-Unis) et Goldman Sachs Asset Management (États-Unis) |

Questions fréquentes

Le marché devrait atteindre 7 281,15 milliards de dollars d’ici 2034.

En 2025, le marché était évalué à 5 063,76 milliards de dollars.

Le marché devrait croître à un TCAC de 4,20 % au cours de la période de prévision.

Le segment des hedge funds d’actions est en tête du marché.

L’augmentation de la volatilité des marchés et l’incertitude géopolitique sont les principaux facteurs qui stimulent la croissance du marché.

Citadel LLC, Bridgewater Associates, Man Group, Renaissance Technologies et Millennium Management, LLC sont les principaux acteurs du marché.

L'Amérique du Nord domine le marché mondial.

Par type d’investisseur, le segment des family offices devrait croître avec le TCAC le plus élevé au cours de la période de prévision.

Contactez nos experts Parlez à un expert