マイクロファイナンス市場規模、シェア及び業界分析:提供者別(銀行、マイクロファイナンス機関(MFI)、 ノンバンク金融会社(NBFC)、その他)、サービスタイプ別(マイクロクレジット、マイクロ貯蓄、マイクロ保険、その他)、エンドユーザー別(個人、中小企業、零細企業)、および地域別予測、2026年~2034年

主要市場インサイト

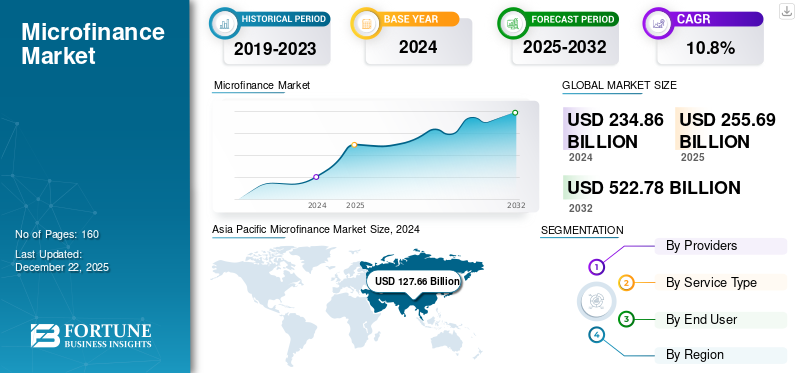

世界のマイクロファイナンス市場規模は2025年に2,556億9,000万米ドルと評価され、2026年の2,815億5,000万米ドルから2034年までに6,465億6,000万米ドルへ成長し、予測期間中に年平均成長率(CAGR)11%を示すと予測されている。アジア太平洋地域は2025年に54.90%のシェアで世界市場を支配した。

マイクロファイナンスとは、従来の銀行サービスを利用できないことが多い銀行サービス未充足層に対し、小口融資や基本的な銀行サービスを提供する金融サービスである。この市場は、低所得者層、小規模起業家、金融的・経済的に疎外された層を対象とした、マイクロクレジット、マイクロ貯蓄、マイクロ保険、およびデジタル決済ソリューションなどのサービスを包含する。

市場内の機関は、総貸出ポートフォリオ(GLP)、アクティブな借り手数、貸出残高などの主要指標を用いて業績を追跡しています。マイクロファイナンスは、マイクロファイナンス機関(MFI)、協同組合、ノンバンク金融会社(NBFC)、および専用のマイクロファイナンス部門を持つ商業銀行など、世界中の幅広い機関によって提供されています。世界的な金融包摂の格差、デジタル技術の統合、起業活動、中小企業の成長、経済的・社会的エンパワーメントが市場成長を大きく牽引している。さらに、規制枠組みの整備を通じた政府の政策支援が業界の成長をさらに後押ししている。

インドネシア国民銀行(BRI)、BRAC、CreditAccess Grameen Limitedなどの主要機関は、マイクロクレジット、マイクロ貯蓄、マイクロ保険、デジタル決済を含む包括的な金融サービスを提供し、金融包摂を促進することで戦略的に事業範囲を拡大している。主要なMFIや銀行は、持続可能な市場成長を確保するため堅固なポートフォリオ品質を維持しつつ、銀行サービス未利用層への金融サービス拡大に向け、戦略的にデジタルインフラを構築している。

インドネシア国民銀行(BRI)、アナプルナ・ファイナンス・プライベート・リミテッド、バーラト・ファイナンシャル・インクルージョン・リミテッド、BRACなどの主要プレイヤーは、商品ポートフォリオと提供方法の革新を継続している。また新たな地理的市場への進出も進めており、これが世界市場の成長に寄与している。

COVID-19パンデミック期間中、銀行・金融機関を含む重要セクターは営業を継続した。しかしながら、信用リスクの増大、ポートフォリオ・アット・リスク水準の上昇、不良債権の増加が主な要因となり、市場は重大な課題に直面した。資金源の減少と移動制限による貸付回収メカニズムの混乱により、マイクロファイナンス機関(MFI)は流動性制約に直面した。パンデミック後の課題にもかかわらず、柔軟な返済条件による顧客福祉の優先、デジタル化の推進、政府支援のモラトリアム活用、資金源の多様化、レジリエンスの強化、コミュニティのエンパワーメントを通じて、このセクターは成長を達成した。

無料サンプルをダウンロード このレポートについて詳しく知るために。

日本のマイクロファイナンス市場インサイト

金融包摂への取り組みが進む日本では、マイクロファイナンスが地域支援や小規模事業者への資金提供において重要な役割を担い始めています。小規模融資、起業支援、コミュニティ活性化を目的とした取り組みが注目され、金融の新たな形として関心が高まっています。地域経済の持続的成長を支える仕組みとして、マイクロファイナンスは今後さらに存在感を高める可能性があります。

生成AIの影響

市場発展を牽引する早期不正検知とリスク評価

銀行・金融機関はデジタル革新により大きな変革を遂げつつある。生成AIは、複雑な信用評価プロセスの自動化、リアルタイムの信用リスク評価、サービスが行き届いていない層に対する融資承認精度の向上を通じて、マイクロファイナンス業務に革命をもたらしています。AIプラットフォームは、人間の介入なしに比較的高速でデータの分析と処理を支援します。例えば、2025年5月、プーナワラ・ファイナンスはマーケティングおよびコンプライアンス業務への人工知能(AI)技術導入を発表しました。これらのAI駆動型ツールは80~100の自動リターゲティングキャンペーンを管理し、顧客エンゲージメントと規制順守を強化しています。

関税が市場に与える影響

国内志向がマイクロファイナンス市場を関税変動から保護

関税政策が市場に与えた影響は最小限でした。その理由は、主に小規模な地元企業や低所得層の借り手を対象としているためです。国際貿易よりも地元顧客に焦点を当てたこれらの事業は安定を保ち、地域社会の回復力に貢献しました。マイクロファイナンス提供者は、基本的な金融包摂と生計レベルの経済活動支援に注力しており、借り手のキャッシュフローがグローバルなサプライチェーンの動向ではなく、国内消費パターンに結びついた状態を維持している。

市場の力学

マイクロファイナンス市場の動向

市場成長を促進するデジタルトランスフォーメーション

デジタルトランスフォーメーションは、低所得世帯向け金融サービスのアクセシビリティ、効率性、拡張性を向上させ、グローバルなマイクロファイナンス市場成長の主要な推進力である。モバイルバンキング、フィンテックプラットフォーム、デジタル決済システムは、マイクロファイナンス機関(MFI)が従来の地理的・インフラ的制約なく人口にリーチする能力を高めており、これは特に農村部や銀行口座を持たない人口において顕著である。例えば、2024年には 世界経済フォーラムによれば、中東におけるリアルタイム決済額は約6億7500万米ドルに達し、2027年までに26億米ドルに達すると予測されている。この成長は、政府が若年層で技術に精通した人口に対し、サービスが行き届いていない層に迅速でアクセスしやすく低コストなサービスを提供するMFIを通じた金融包摂を実現することを認めたことに起因している。

市場成長要因

女性中心のビジネスエコシステム拡大が市場成長を促進

発展途上経済圏における起業家精神の高まりは、業界成長の主要な推進力である。主にアジア太平洋地域と中東地域の人々は、経済的必要性と正規雇用機会の不足から起業を志向している。銀行が十分な担保を欠く小規模起業家へのサービス提供を控える中、この起業家精神の急増が市場を牽引しており、 マイクロファイナンスが重要な代替手段となっている。マイクロファイナンスは、十分なサービスを受けられない人々に収入創出事業の立ち上げと成長の機会を提供し、生活水準の向上と経済成長に貢献する。また、女性が自身の財務をよりコントロールできるようにし、経済的障壁を克服する手助けをすることで、女性のエンパワーメントに多大な可能性を秘めている。例えば、 FINCAマイクロファイナンス銀行は2023年4月、CIRCLE Womenのデジタルリテラシープログラムを通じ、同団体と提携した。この連携により恵まれない女性たちがデジタルリテラシーを向上させ、より優れた金融商品・サービスを利用できるよう支援している。

市場の課題

高コストと債務不履行リスクがマイクロファイナンス金利を押し上げ、市場成長を阻害

サービスが行き届いていないコミュニティに到達するには、現地業務、スタッフ研修、金融リテラシープログラムへの多大な投資が必要です。こうした取り組みに加え、従来の信用履歴を持たない層への融資に伴う債務不履行リスクの高さが、当然ながらMFIの運営コストを押し上げます。これらの機関は、財務的持続可能性と手頃な融資のバランスを図り、自らの安定性と借り手のエンパワーメントの両方を支援することを目指している。MFIは持続可能な収益を確保できる金利を設定する必要があるが、その金利は低所得の借り手が合理的に負担できる水準をしばしば上回る。事業の拡大や緊急事態への対応のために融資を必要とする多くの潜在的な借り手は、高金利に縛られ、金融支援を最も必要とする人々のかなりの部分が融資を受けられない状況に陥っている。

市場機会

政府主導の金融包摂施策が創出する大きな市場機会

金融包摂に対する政府支援の拡大は、MFI(マイクロファイナンス機関)が従来の融資を超えて幅広い金融サービスを提供するよう促している。この変化は市場に大きな成長機会を生み出している。イノベーションを促進する規制枠組みにより、MFIは保険プラン、貯蓄口座、年金制度、送金サービスを導入できるようになり、銀行サービスが行き届いていないコミュニティ向けの総合金融サービス提供者へと変貌を遂げつつある。さらに、政府保証制度はMFIの貸出リスクを軽減し、新たな市場セグメント開拓を可能にしている。こうした取り組みは、女性起業家や小規模事業者など、従来金融サービスから排除されてきた層へのサービス提供に焦点を当てている。例えば、SBIレポートによれば、2025年4月にはムドラ・イニシアチブにより中小企業向け融資が急増し、2014年度の135億7000万米ドルから2024年度には318億5000万米ドルに拡大、2025年度には350億2000万米ドル超と予測されている。この期間中、MSME向け融資が銀行貸出総額に占める割合は15.8%から約20%に上昇した。

セグメンテーション分析

提供者別

専用サービスモデルと草の根レベルの専門知識が、マイクロファイナンス機関(MFI)を主要提供者として位置づける

提供者別では、市場は銀行、マイクロファイナンス機関(MFI)、ノンバンク金融会社(NBFC)、その他 (小規模金融銀行および協同組合)。2024年にはマイクロファイナンス機関が市場を支配し、最大の市場シェアを占め、次いで銀行、NBFC、その他の金融サービスプロバイダーが続いた。

MFIの支配的な地位は、低所得層へのサービス提供に特化した姿勢と、草の根レベルの金融ニーズに対する深い理解に起因している。伝統的な銀行はマイクロファイナンスを中核事業領域とは見なさないが、MFIは金融商品・サービスを通じてサービスが行き届いていないコミュニティに到達することを完全に軸に事業構造を構築してきた。これらの組織は広範な現地事務所ネットワークを構築し、コミュニティの力学を文化的に理解する現地スタッフを採用している。したがって、対象セグメントの返済能力や不安定な収入源に完全に適合する、極めて柔軟な融資手法を採用している。

予測期間中、プラットフォームレベルでのデジタル技術の高度な統合は、マイクロファイナンス機関、特にMFIにとって大きな市場機会を開くでしょう。これらの進歩は、地理的カバー範囲の拡大と顧客獲得戦略の改善を図りながら、運営コストの削減に貢献します。とはいえ、伝統的な銀行もこうした分野の可能性に気づき始めています。彼らは専用のマイクロファイナンス部門を設置し、既存のMFIとの提携を強化することで、こうしたサービスの範囲を拡大し始めています。

途上国における若者の起業意欲の高まり、金融包摂とデジタルトランスフォーメーションに関する新たな規制政策が、市場の成長を牽引している。

サービスタイプ別

信用格差とデジタル融資プラットフォームの普及により、マイクロクレジットが最大の市場シェアを占める

サービスタイプ別では、市場はマイクロクレジット、マイクロ貯蓄、マイクロ保険、その他(送金サービスとリース)に区分される。2024年にはマイクロクレジットセグメントが最高シェアで市場を支配し、最も急速に成長するセグメントとして浮上した。これにマイクロ貯蓄、マイクロ保険、その他の付随的金融サービスが続いた。

マイクロクレジットの台頭は、サービスが行き届いていない市場における信用格差により急速に拡大している。こうした市場では、伝統的な銀行が小規模起業家や低所得世帯に十分な融資支援を提供することに苦労している。小規模事業主、農業従事者、非公式セクターの参加者は、特に運転資金、在庫購入、設備更新、季節的または生計維持活動に関連する運営コストのために、流動性へのアクセスを必要としています。

新興経済圏全体での起業活動の増加と、小規模事業開発に対する政府の強力な支援が相まって、マイクロクレジットの需要はさらに高まっています。さらに、デジタル融資プラットフォームの導入と簡素化された申請プロセスにより、アクセス性が向上。これにより、マイクロクレジットサービスは他セグメントと比較して市場シェアと成長率を押し上げている。

マイクロ貯蓄は少額の定期的な預金を促進し、安全装置としての役割で長期的な財務的回復力を高めるとともに、低所得者が将来の投資や緊急時に備え貯蓄を徐々に増やすことを支援します。

マイクロ保険商品は極めて重要であることが証明されています。保険は予期せぬ危機が発生した際に借り手が貧困に陥るリスクを抑制する役割を果たすためです。

エンドユーザー別

このレポートがどのようにビジネスの効率化に役立つかを知るには、 アナリストに相談

低所得世帯の信用需要拡大により個人セグメントが市場を牽引

エンドユーザー別では、市場は個人、中小企業、零細企業に区分される。

個人セグメントは、低所得世帯や個人事業主からの信用需要の増加を背景に、2024年にはマイクロファイナンス市場シェアの約79.6%を占め、最大のシェアを獲得しました。これらの個人は、家計費、農業活動、小規模事業のための資金調達を必要とすることが多いです。

中小企業セグメントは予測期間中最も急速に成長する見込みです。この成長は、起業活動の増加、中小企業に対する政府支援の強化、運転資金ニーズに対応したアクセシブルなデジタル融資プラットフォームの普及によって支えられています。

マイクロファイナンス市場 地域別展望

地域別では、北米、欧州、アジア太平洋、ラテンアメリカ、中東・アフリカに区分される。

アジア太平洋地域

Asia Pacific Microfinance Market Size, 2025 (USD Billion)

この市場の地域分析についての詳細情報を取得するには、 無料サンプルをダウンロード

アジア太平洋地域は、サービスが行き届いていないコミュニティにおける高い信用需要、起業活動の増加、デジタル融資プラットフォームの急速な普及により市場を支配している。この優位性は、大規模な農村人口、金融包摂イニシアチブへの需要増加、マイクロファイナンスプログラムに対する政府支援の拡大、そして最多のMFI(マイクロファイナンス機関)の存在といった主要要因によってさらに支えられている。さらに、同地域におけるグループ融資やコミュニティベースの金融サービスに対する文化的受容性は、伝統的なマイクロファイナンス手法とよく適合している。この適合性がこうした手法の広範な普及を促進し、延滞率の低下に寄与している。

インドは、膨大な農村人口、起業活動の急増、多数のMFIの存在、そして中小零細企業への数十億ルピー規模の融資を促進した「プラダン・マントリ・ムドラ・ヨジャナ」計画などの政府施策により、市場の大部分を占めると予想される。

ヨーロッパ

予測期間中、ヨーロッパの市場成長率は他地域と比べて最も緩やかになると見込まれる。これは、高度に発達した金融サービスセクターの存在、NGOに対する規制上の制約、そして幅広いマイクロファイナンスサービス群の中でマイクロクレジットが優勢であることに起因する。欧州の成熟した銀行・金融システムは、個人や中小企業が従来の信用供与や金融サービスを比較的容易に得られる環境を整えており、その結果、マイクロファイナンスの必要性が低減している。

北米

北米では、予測期間中に市場成長が停滞した状態が続く見込みである。同地域の強固な銀行システムと規制環境は、マイクロファイナンス事業者が市場で成長することを困難にしている。北米のマイクロファイナンス機関(MFI)は、高利貸し規制や資本要件を含む商業銀行と同等の規制の対象となるため、競争力のある金利を提供し収益性を維持することが難しい。米国では、金融包摂の欠如は発展途上国ほど顕著ではないものの、連邦準備制度理事会(FDIC)の2023年調査によると、米国世帯の4.2%(560万世帯)が銀行口座を持たず、14.2%(1900万世帯)が銀行サービスへのアクセスが不十分(アンダーバンク)であり、多くの米国人が銀行口座を持たないか、銀行サービスへのアクセスが不十分であることが示されている。これにより、マイクロファイナンスサービスの必要性が生じている。 また、マイクロファイナンスは米国内の膨大な数の零細企業を対象としており、これらは数百万人の雇用を生み出しているものの、伝統的な融資へのアクセスに課題を抱えていることが多い。

中東・アフリカ地域

大規模な無銀行口座人口、金融包摂への需要増加、中小企業支援策による政府の後押しが、中東・アフリカ(MEA)市場を活性化させている。デジタルプラットフォームとモバイルバンキングソリューションは、若年層、特に女性や農村コミュニティにとって融資手続きを迅速かつ便利にする。例えば2025年5月、エミレーツ開発銀行(EDB)はUAEの経済成長支援を目的とした無料デジタルバンキングサービス「EDB 360」をローンチした。EDB 360は起業家や中小零細企業(MSME)に重要な経済発展機会を提供し、金融サービスへのアクセスを可能にする。UAEの経済成長を支援することを目的とした無料デジタルバンキングサービス「EDB 360」を開始した。EDB 360は起業家や中小零細企業(MSME)に大きな経済発展の機会を提供し、金融サービスへのアクセスを可能にする。これにはシャリーア準拠のマイクロローン1200万米ドルが含まれ、女性主導のMSMEには60%の優先枠が設けられ、経済成長と成功の火付け役となる。

ラテンアメリカ

ラテンアメリカでは、特に地方や遠隔地において人口の大部分が従来の銀行サービスを利用できない状況にあるため、市場が著しい成長を遂げています。モバイル技術とスマートフォンの普及が、マイクロファイナンス機関(MFI)がマイクロローンや金融サービスでサービスが行き届いていない顧客層にリーチするのを支援しています。この地域には、従来の銀行融資要件を満たすのに苦労する小規模起業家や非公式事業者が多数存在します。金融包摂を促進する政府の取り組みとフィンテック企業の台頭が、融資提供の革新を推進し、MFIがより効率的かつ費用対効果の高い方法で顧客にサービスを提供することを可能にしています。

競争環境

主要業界プレイヤー

主要プレイヤーは戦略的提携によりサービス拡大と効率化を推進

市場における主要プレイヤーは多様化が進み、MFI、商業銀行、ノンバンク金融会社(NBFC)など幅広い機関が参画している。複数の主要プレイヤーは、技術インフラやデジタル融資プラットフォームへの積極的な投資を行う一方、十分なサービスを受けていない借り手向けに包括的な金融サービスを提供している。地域コミュニティ組織、政府機関、技術プロバイダーとの提携といった協業戦略は、主要プレイヤーの地域横断的な市場プレゼンスをさらに強化している。

調査対象主要マイクロファイナンス企業一覧(以下を含むがこれらに限定されない)

- グラミン・アメリカ社(米国)

- バンドハン銀行(インド)

- BRAC(バングラデシュ)

- バンク・ラヤット・インドネシア(BRI)(インドネシア)

- KIVA(米国)

- Annapurna Finance Private Limited(インド)

- Al-Baraka Group(バーレーン)

- ASA International(バングラデシュ)

- BNPパリバ(フランス)

- CreditAccess Grameen Limited(インド)

- FINCA International, Inc.(米国)

- アクシオン・インターナショナル(米国)

- バラト・フィナンシャル・インクルージョン・リミテッド(インド)

- ウジバン・スモール・ファイナンス銀行(インド)

- Jana Small Finance Bank(インド)

- Micro Bank(スペイン)

- Banco do Nordeste do Brasil S.A.(ブラジル)

- MIBANCO - BANCO DE LA MICROEMPRESA S.A.(ペルー)

- エクイタス・スモール・ファイナンス銀行(インド)

- ESAFスモール・ファイナンス銀行(インド)

業界の主な動向

- 2024年12月: ウトカルシュ・スモール・ファイナンス銀行は、不良債権および償却済み貸付債権のポートフォリオを資産再建会社(ARC)に売却すると発表した。このポートフォリオには、経営難のマイクロファイナンス機関(MFI)からの無担保貸付が含まれており、2024年9月30日時点での未償還元本総額は約4,240万米ドルであった。取引は約610万米ドルの最低落札価格で成立し、現金と担保証券を含む。この措置は銀行の資産の質を改善し、問題のある貸付残高を削減することを目的としている。

- 2024年9月:インドのノンバンク金融会社(NBFC)兼マイクロファイナンス機関(MFI)であるアナプルナ・ファイナンス社は、英国国際投資(BII)およびフィンリーチ・ソリューションズと画期的な信用保証契約を締結した。本契約により、アナプルナの融資残高は1,194万米ドル増加し、特に東インド地域を中心に、金融サービスが行き届いていない4,000社以上の零細・中小企業(MSE)への金融サービス提供が可能となる。

- 2024年3月: インドの民間銀行コタック・マヒンドラ銀行が、ソナタ・ファイナンス・プライベート・リミテッドを6,456万米ドルで買収。この買収により、コタック・マヒンドラ銀行はソナタ・ファイナンスの事業統合と既存の市場リーチを活用し、金融サービス分野での地位強化を図る。

- 2023年9月: 女性起業家向けマイクロファイナンスの主要機関であるアル・タダムン・マイクロファイナンス財団は、女性所有の零細企業向け金融サービスを拡充するため、ファースト・アブダビ銀行エジプト支店と388万米ドル相当の融資枠契約を再締結した。

- 2023年1月: 信用審査向け人工知能プラットフォーム「Scienaptic AI」は、CreditAccess Grameen Ltd.との提携を発表した。同社は、この提携によりリスク管理戦略の強化と非効率な融資申請プロセスの合理化を図り、メリットを得ようとしている。本導入は、高度なAI技術を活用して金融意思決定を強化し、より多くの融資機会を創出する可能性へのコミットメントを示すものである。

レポートのカバー範囲

本レポートは市場の詳細な分析を提供し、主要企業、プロバイダー、サービス種類、エンドユーザーなどの重要要素に焦点を当てています。さらに、市場の主要トレンドに関する洞察を提供し、業界の重要な動向を強調しています。上記の要因に加え、本レポートは近年における市場成長に寄与した複数の要因を網羅しています。

カスタマイズのご要望 広範な市場洞察を得るため。

レポート範囲とセグメンテーション

|

属性 |

詳細 |

|

研究期間 |

2021-2034 |

|

基準年 |

2025 |

|

推定年 |

2026 |

|

予測期間 |

2026~2034年 |

|

歴史的時代 |

2021-2024 |

|

成長率 |

2026年から2034年までの年平均成長率(CAGR)は11% |

|

ユニット |

価値(10億米ドル) |

|

セグメンテーション |

プロバイダー別

サービスタイプ別

エンドユーザー別

地域別

|

|

レポートで紹介されている企業 |

BRAC(バングラデシュ)、Bank Rakyat Indonesia(BRI)(インドネシア)、CreditAccess Grameen Limited(インド)、Annapurna Finance Private Limited(インド)、Grameen America Inc.(米国)、Bandhan Bank Limited(インド)、Bharat Financial Inclusion Limited(インド)、MIBANCO - BANCO DE LA MICROEMPRESA SA(ペルー)、Micro Bank(スペイン)、Banco do Nordeste do Brasil SA(ブラジル)など。 |

よくある質問

市場規模は2034年までに6465億6000万米ドルに達すると予測されている。

2025年、市場規模は2556億9000万米ドルと評価された。

予測期間中、市場は11%のCAGRで成長すると予測されています。

起業家の吸引の増加は、市場の成長を促進する重要な要因です。

Bank Rakyat Indonesia(BRI)、BRAC、CreditAccess Grameen Limitedは、市場のトッププレーヤーの一部です。

アジア太平洋地域は、最高の市場シェアを保持しています。

サービスタイプごとに、マイクロクレジットセグメントが市場をリードしました。

エンドユーザーによって、2025年に個々のセグメントが市場をリードしました。

専門家にお問い合わせください 専門家に相談する