金融犯罪コンプライアンス市場規模、シェア及び業界分析:ソリューションタイプ別(取引監視、CDD/KYCシステム、マネーロンダリング対策、不正検知・防止、その他)、エンドユーザー産業別(BFSI、政府、不動産、医療、その他)、地域別予測(2026年~2034年)

主要市場インサイト

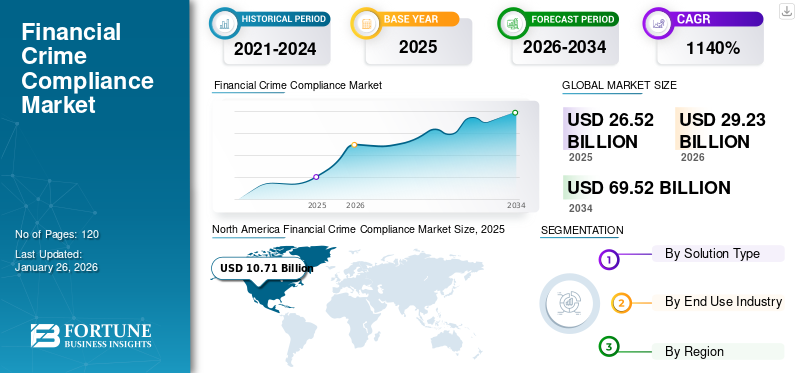

世界の金融犯罪コンプライアンス市場規模は、2025年に265億2000万米ドルと評価された。市場は2026年の292億3000万米ドルから2034年までに695億2000万米ドルへ成長し、予測期間中に年平均成長率(CAGR)11.40%を示すと予測されている。北米は2025年に40.40%の市場シェアを占め、金融犯罪コンプライアンス市場を支配した。

金融犯罪コンプライアンス(FCC)は、マネーロンダリング、詐欺、テロ資金供与などの違法な金融活動に対抗するために設計された多様なソリューションと共に絶えず進化している。FCCソリューションは様々な業種に及ぶが、市場は主に銀行・金融サービス・保険(BFSI)、政府、不動産、医療、その他のセクターに基盤を置いている。金融犯罪コンプライアンスソリューションは、特にサイバー犯罪の脅威が高まる中、ますます複雑化する規制環境下でコンプライアンス体制の構築を目指す組織にとって不可欠である。FCCソリューションは、人工知能(AI)、機械学習(ML)、ブロックチェーン技術といった新興技術を活用し、これらの課題に対応することを目的としています。これらの技術はリアルタイム検知を強化し、コンプライアンスプロセスを効率化するとともに、厳格なグローバル規制への順守を確保します。さらに、デジタル取引の性質が変化し、規制環境が進化し、金融犯罪が高度化するにつれ、市場は大幅な成長が見込まれています。 AIとMLは、不審な活動検知の精度向上に重要な役割を果たし、誤検知を減らし全体的な効率性を高めるでしょう。

主要な市場競合企業は、多様な業界ニーズに対応する革新的なソリューションを提供する、確立された技術ベンダーや専門コンプライアンス企業です。NICE Actimize、FICO、SAS、LexisNexis Bridger、Accentureは市場をリードし、取引監視、不正検知、KYCコンプライアンスのための堅牢なプラットフォームを提供しています。これらの企業の競争優位性は、AIを活用した分析、クラウドサービスの拡大、地域ごとの規制要件への対応にあり、このダイナミックな市場で持続的な成功を収める基盤を築いています。

無料サンプルをダウンロード このレポートについて詳しく知るために。

金融犯罪コンプライアンス市場 日本インサイト

資金洗浄対策と不正防止の強化が求められる日本では、金融犯罪コンプライアンス市場の重要性が増大しています。規制厳格化に伴い取引モニタリングや本人確認の高度化が不可欠となり、AI活用や自動化の進展が注目されています。リアルタイム検知やリスクスコアリング技術が導入拡大を後押しし、効率的な監査体制構築が求められています。金融セクター全体で透明性向上が意識され、日本市場は今後も持続的成長が期待できます。

市場動向

金融犯罪コンプライアンス市場動向

デジタル取引の増加と規制の進化が市場動向を形作る

モバイルバンキングサービスの拡充、フィンテックアプリ、暗号通貨の普及に牽引されたデジタル取引の急成長が市場を再構築しています。BFSI(銀行・金融・保険)や電子商取引などの分野におけるデジタル金融取引の増加は、リアルタイム取引監視や不正検知のためにAIと機械学習(ML)を多用する高度なコンプライアンスソリューションへの需要を高めています。この技術により、金融機関は進化するグローバルな金融犯罪コンプライアンス基準を遵守しながら、より高い精度で不審な異常を検知できます。最終的に、市場は自動化、拡張性、業務効率化へと移行しており、これらはすべて業界横断的なコンプライアンスリスクの軽減を目的としています。

この動きは、EUの第6次マネーロンダリング防止指令(6AMLD)や次世代KYC基準の採用といった規制動向によって加速されている。これらの枠組みが高度化するにつれ、洗練された 将来を見据えたコンプライアンスツールへの需要が高まっています。他のツールと同様に、組織は安全かつ透明性の高いCDD(顧客デューデリジェンス)およびKYCプロセスワークフローのために、ブロックチェーンベースのソリューションへ移行しつつあります。これはコンプライアンスワークフロー、特に厳格に規制された市場におけるイノベーションを可能にすることで、FCC市場を根本的に変革しています。また、ベンダーにとっては、単一のコンプライアンスソリューション内で複数業界の顧客取引処理をサポートできる統合プラットフォームを開発する機会も提供しています。

市場推進要因

サイバー脅威の激化と規制圧力による市場成長の推進

ランサムウェア、フィッシング、個人情報窃盗など、高度化するサイバー脅威が市場の主要な触媒となっている。これらの脅威は主要セクターの組織に対し、先進的なコンプライアンスソリューションの導入を促している。デジタル決済プラットフォームの普及は脆弱性をさらに増幅させ、大量のデータをリアルタイムで分析可能なAIベースの不正検知・防止システムへの需要急増を招いている。その結果、企業は顧客データを保護し信頼を構築するためサイバーセキュリティ支出を優先しており、既存市場と新興市場の両方で市場の成長を促進している。

米国愛国者法、FATF勧告、追加的な地域別AML規制など、より厳格な規制の導入により、組織はAMLやCDD/KYCシステムなどの包括的なコンプライアンスツールの導入を迫られています。特にBFSI(銀行・金融・保険)や政府など高度に規制された分野における規制圧力により、企業はコンプライアンスを確保し、罰則や評判の毀損を回避するために多大なリソースを割り当てるようになっています。企業は、複雑なコンプライアンス環境と進化するグローバル基準を管理する規制に対応するため、革新的かつ先進的な技術を積極的に模索している。

市場の制約要因

導入コストの高さとスキル不足が市場拡大を阻害

金融犯罪コンプライアンスソリューション、特にAI、機械学習、クラウド技術を活用したソリューションの導入・維持コストの高さは、依然として導入の主要な障壁となっている。この課題は、技術資本へのアクセスが限られている中小企業や発展途上地域において特に顕著である。ソフトウェアライセンス料、統合費用、継続的な保守費用などのコストは、医療や不動産など予算制約の厳しい分野では特に障壁となり得る。その結果、南米や中東・アフリカの一部など、金融資源やインフラが最も未発達な新興市場地域では導入ペースが遅く、市場成長全体を阻害している。

市場発展のもう一つの障壁は、AI、ブロックチェーン、データ分析などのFCC技術に対応できる熟練人材の不足である。このスキルギャップは成熟度の低い市場で最も深刻であり、組織が金融犯罪コンプライアンスソリューションを活用し投資利益率を実現することを困難にしている。結果として、 企業はコンプライアンス効率化の実施に苦戦し、技術的専門知識が不足する地域では市場成長が鈍化する要因となっている。これはまた、ソリューションのグローバル展開に苦労しているベンダーの市場投入時期を遅らせる結果を招いている。

市場機会

技術進歩が複数の成長機会を創出

AI、機械学習、クラウドソリューションにおける技術進歩が金融犯罪コンプライアンス市場の成長を牽引している。これらの技術は、幅広い業界ニーズに対応するスケーラブルで費用対効果の高いカスタマイズソリューションを実現する。またベンダーにとっては、取引監視、不正防止、KYCコンプライアンス分野でソリューションを提供するより容易で柔軟な手段を提供します。ただし新規・中小組織は、規制コンプライアンス枠組み導入時に重要な要素を省略する可能性があります。一方でデジタル変革が進む地域では、BFSI(銀行・金融・保険)、医療、不動産などの主要セクターで合理的な規制が拡大中です。これらの分野ではイノベーションが奨励され、コンプライアンスソリューションが急速に普及しています。

アジア太平洋地域やアフリカの一部など、発展途上国におけるデジタル化の速度と方向性は、金融犯罪コンプライアンス分野にさらに大きな成長機会をもたらしています。これらの地域では、金融犯罪対策として規制環境を強化しつつ、デジタル決済手段の導入が進んでいます。デジタル決済の普及が進み、規制基準の執行が強化されるにつれ、堅牢なコンプライアンスソリューションへの需要も高まるでしょう。これらの市場では、新規または既存ベンダーが、コンプライアンス強化のための高度なツール、AIベースのモニタリングツール、ブロックチェーン技術に基づくKYCコンプライアンスソリューションを提供する大きな機会が存在します。これは、ますます物流に優しいエコシステムの中で、コンプライアンス技術に長期的な成長の可能性をもたらします。

セグメンテーション分析

ソリューションタイプ別

取引監視セグメントが主導的地位を占める理由:デジタル取引全体における 不審な活動の検知能力

ソリューションタイプ別では、市場は取引監視、CDD/KYCシステム、マネーロンダリング対策、不正検知・防止、その他に区分される。

取引監視は、モバイルバンキングや暗号資産などのデジタル取引における不審な活動をリアルタイムで検知する重要な役割を担うため、最大の市場シェアを占めている。

不正検知・防止は、フィッシングやID窃盗を含む高度なサイバー犯罪対策にAIと機械学習を活用し、最も高い成長率を示している。この成長は、BFSI(銀行・金融・保険)およびeコマース分野におけるデジタル決済プラットフォームの急速な普及に支えられている。不正検知・防止と取引監視の両分野におけるAI駆動型分析の統合は、金融犯罪の特定精度を向上させ、市場での存在感を確固たるものにしている。

顧客デューデリジェンス(CDD)/本人確認(KYC)システムは、安全な顧客オンボーディングにおいてますます重要性を増している。これらのシステムは、透明性を向上させ、EUの第6次マネーロンダリング防止指令(6AMLD)などの厳格な規制に対応するため、ブロックチェーンなどの技術を活用している。

マネーロンダリング対策(AML)ソリューションは、取引監視と統合されることが多く、FATF勧告などの国際基準への準拠を確保する上で不可欠です。マネーロンダリングやテロ資金供与に対処するため、高リスク地域では依然として必須の手段です。

ケース管理や制裁スクリーニングを含むその他のカテゴリーは、ニッチな用途であるため成長が緩やかです。

最終用途産業別

このレポートがどのようにビジネスの効率化に役立つかを知るには、 アナリストに相談

BFSIが市場を支配、サイバーリスクへの曝露度高まりが要因

最終用途産業別では、BFSI(銀行・金融・保険)、政府、不動産、医療、その他に市場が区分される。

BFSIは金融取引の中核的役割とサイバーリスクへの高い曝露度から、市場シェアと成長率の両方で主導的立場にある。これにより、取引監視や不正検知といった堅牢なソリューションが不可欠となる。急速なデジタル化と業界横断的な規制圧力の高まりが金融犯罪コンプライアンス導入をさらに促進しており、BFSIが最前線で、デジタルバンキングやフィンテックプラットフォームにおける不正対策としてAI駆動型コンプライアンスツールに多額の投資を行っている。

政府部門は、特に制裁スクリーニングが重要な高リスク地域において、AML規制の施行とテロ資金供与対策のために金融犯罪コンプライアンスツールを導入している。

不動産業界では、資産関連の不正対策と透明性確保義務への対応のため、CDD/KYCおよびAMLソリューションへの依存度が高まっている。

医療分野では、サイバー脅威の増加やGDPRなどの規制強化の中で、機密性の高い患者データを保護するため不正検知ソリューションが不可欠である。

小売業や通信業を含むその他カテゴリーでは、デジタル取引向けのコンプライアンスツールが導入されている。ただし、BFSI(銀行・金融・保険)や政府機関と比較して規制監視が比較的緩やかなため、導入の緊急性は依然として低い。

金融犯罪コンプライアンス市場の地域別展望

本市場は主に北米、欧州、アジア太平洋、南米、中東・アフリカの5大地域を対象とする。

北米

North America Financial Crime Compliance Market Size, 2025 (USD Billion)

この市場の地域分析についての詳細情報を取得するには、 無料サンプルをダウンロード

北米は、米国愛国者法(USA PATRIOT Act)などの厳格な規制や、取引監視・不正検知のためのAIや機械学習といった先進技術の普及により、市場で最大のシェアを占めています。同地域の堅牢な金融インフラ(特に銀行・金融サービス・保険(BFSI)分野)は、フィッシング、ランサムウェア、ハッキング攻撃などのサイバー脅威から企業と消費者を保護するため、強固な取引監視および不正検知システムへの需要を生み出している。クラウドコンピューティングやブロックチェーン技術の普及拡大により、多様なKYC(本人確認)メカニズムの導入や進化するコンプライアンス要件への対応能力がさらに強化されている。こうした革新により、北米は医療、小売、企業/ビジネスサービスなど様々な業界分野における金融犯罪コンプライアンスソリューション(金融犯罪対策・コンプライアンス)の進展の最前線に位置している。

米国は成熟した金融エコシステムとFinCEN(金融犯罪取締ネットワーク)などの厳格な規制政策により、金融犯罪コンプライアンス市場で大きなシェアを維持している。BFSI(銀行・金融・保険)セクターは、サイバー犯罪者の高度化に対応するため、AI駆動型取引監視・不正検知システムをいち早く導入した。政府は特にテロ資金対策として、AML(資金洗浄対策)や制裁スクリーニングに向けたコンプライアンスプログラムの展開に注力している。不動産・医療分野では、透明性・プライバシー保護およびHIPAAなどの規制要件を満たすため、顧客デューデリジェンス(CDD)/本人確認(KYC)および不正防止ツールが導入されている。デジタル決済を含むモバイル・フィンテックサービスの普及拡大が、リアルタイムコンプライアンスソリューションの必要性を高めている。米国は優れた技術インフラを背景に、ブロックチェーン技術を活用した安全な顧客オンボーディングを実現し、あらゆる分野におけるコンプライアンス技術の革新の波を支えている。

このレポートがどのようにビジネスの効率化に役立つかを知るには、 アナリストに相談

欧州

欧州市場は、EUの第6次マネーロンダリング防止指令(6AMLD)やGDPRといった厳格な規制に牽引され、活況を呈している。これらの枠組みが、市場全体における取引監視、不正検知、CDD/KYCシステムの導入を推進している。金融サービス・保険(BFSI)および政府部門は、マネーロンダリングやサイバー脅威への対策として、AIおよび機械学習(ML)を活用したソリューションの導入を主導しています。一方、不動産セクターでは、不動産取引におけるAMLコンプライアンスに重点が置かれています。

医療分野では、デジタル化された患者の健康記録を保護するため、組織が不正防止ツールを導入しています。ブロックチェーンベースのKYCソリューションは、特に金融ハブで事業を展開する伝統的な企業における電子商取引の透明性あるオンボーディングを実現する上で、今や極めて重要である。多様な規制枠組みにより、同地域ではクラウドベースのコンプライアンスプラットフォームを活用したイノベーションが継続しており、組織は複雑な基準を満たすと同時に、通信や販売などの他分野で増加する金融犯罪に対処できる。

アジア太平洋地域

アジア太平洋地域の市場は、インドのUPIや中国のWeChat Payといったプラットフォームを通じたデジタル取引の急増に加え、規制環境の近代化努力に牽引され、急速な成長を遂げている。BFSI(銀行・金融・保険)セクターが先導役となり、不正検知やサイバー犯罪脅威対策としてAI駆動型取引監視システムを導入する一方、不動産セクターでは不動産詐欺対策としてCDD/KYCシステムを採用している。政府機関はFATF勧告などの国際基準を満たすため、AML/不正検知ソリューションを導入中。医療分野ではデータセキュリティを背景に、デジタルヘルスプラットフォームでの不正防止が推進されている。同地域の経済的多様性と、フィンテック革新・デジタルコマースへの強い志向性が相まって、特に小売・eコマース分野において、拡張性のある金融犯罪コンプライアンスツールへの需要を継続的に喚起している。

南米

南米の金融犯罪対策(FCC)市場は、ブラジルのPixなどデジタル決済の普及拡大と、特に麻薬取引や汚職を対象としたAML規制の強化を背景に着実に成長している。金融犯罪コンプライアンスの分野では、特に銀行および政府部門において、AIを活用した不正検知システムやリアルタイム取引監視システムへの需要が徐々に高まっている。一部の国では技術インフラの不足や経済的課題が市場の急速な成長を妨げているものの、この地域では自動化されたコンプライアンスツールへの移行が徐々に進んでいる。規制執行の強化と電子商取引の普及拡大が、あらゆる分野における金融犯罪コンプライアンスソリューションの需要をさらに後押ししている。

中東・アフリカ

中東・アフリカ市場は、特にGCC諸国における制裁コンプライアンスとテロ資金供与防止への規制的焦点に牽引され、進化を遂げている。予測分析と異常検知を目的としたAI・機械学習技術への投資増加が市場成長を支えている。政府と金融機関は、越境取引監視と制裁スクリーニングの枠組み強化に向け連携を強化中である。AIやクラウドベースのプラットフォームなどの技術はますます普及していますが、スキルギャップや規制執行の不統一が広範な導入を遅らせています。デジタル化、特にデジタルバンキングやモバイルバンキングの台頭により加速する中、高度なコンプライアンスツールへの需要は高まるでしょう。小売、通信、電子商取引などのセクターでは、新たな基本的な規制要件を満たすため、簡易的なKYC(本人確認)や不正防止ソリューションの導入が徐々に進み、将来の拡大に向けた基盤が築かれています。

競争環境

主要業界プレイヤー

業界リーダーはコンプライアンス機能支援のため戦略的提携に注力

市場は、BFSI(銀行・金融・保険)、政府、不動産などの業界に革新的なソリューションを提供する有力企業によって形成されています。これらのソリューションは、マネーロンダリング、詐欺、テロ資金供与など、幅広い脅威に対処します。LexisNexis Risk Solutions、NICE Actimize、FICO、SAS Institute、Fiserv、Oracleは、かなりの市場シェアを持つ業界リーダーです。これらの企業は人工知能を活用し、取引監視、不正検知、CDD/KYC(デューデリジェンスおよび顧客確認)を強化し、進化する規制要件への適合を確保しています。高度な分析、機械学習、ブロックチェーンを統合することで、急速に変化する規制環境下における業務効率とコンプライアンス効果を向上させています。各社には固有の強みがあります——LexisNexisのグローバルリスクインテリジェンス、NICE Actimizeのリアルタイム監視、FICOの不正防止能力などです。これらの組織は戦略的提携や買収を積極的に推進し、コンプライアンス機能や適応型コンプライアンス基盤を支援するクラウドベースのサービスを提供しています。その取り組みは組織が新たな規制リスクやサイバーセキュリティ脅威を軽減するのに寄与し、継続的な成長に不可欠な貢献を果たしています。

主要な金融犯罪コンプライアンス 企業プロファイル一覧

- LexisNexis Risk Solutions (米国)

- NICE Actimize (米国)

- FICO (米国)

- SAS Institute (米国)

- Fiserv(米国)

- Oracle(米国)

- ACI Worldwide(米国)

- エクイファックス(米国)

- エクスペリアン(アイルランド)

- キャップジェミニ(フランス)

- IBMコーポレーション(米国)

- フィデリティ・ナショナル・インフォメーション・サービス(FIS)(米国)

- Quantifind (米国)

- DataVisor (米国)

- Sumsub (英国)

- Vneuron(チュニジア)

- Mozn(サウジアラビア)

- SAP SE(ドイツ)

- Pega Systems(米国)

業界の主な動向

- 2025年4月:NICE Actimizeは、潜在的な金融犯罪の調査を強化するエージェント型AIを導入したX-Sight ActOneプラットフォームを発表。BFSIセクター向けに設計された本プラットフォームは、複雑なコンプライアンスワークフローを自動化し、AI駆動の洞察を統合することで、マネーロンダリング、詐欺、その他の金融犯罪の検知を改善し、業務効率と規制順守を向上させる。

- 2025年2月:RELXグループ傘下のLexisNexis Risk Solutionsは、オーストラリアのAI搭載文書認証・不正検知ソリューションプロバイダーであるIDVerseを買収し、リスク管理および不正検知機能を強化しました。この買収によりLexisNexisは、深層ニューラルネットワークを活用したIDVerseの技術を統合可能となり、BFSI、フィンテック、政府セクターの顧客向けに、本人確認・生体検知による不正検知およびディープフェイク検知を実現する。

- 2024年9月:NICE ActimizeはX-SightプラットフォームにAI搭載型不正調査ソリューションを導入。金融機関の不正調査手法を改善し、不正検知・調査業務を効率化。機械学習と高度な分析技術により不正事例の特定精度を最大化、誤検知を削減、業務効率を向上。対象市場は、サイバー脅威と規制監視の高まりに直面する銀行・金融サービス・保険(BFSI)顧客であり、統合されたケース管理と報告機能を備えています。

- 2023年5月:QuantifindはGraphyteプラットフォーム上で自動リスク発見ツールをリリース。AI駆動型リスクインテリジェンスにより、脅威化する前のリスクスクリーニングを可能にします。このノーコードのウェブベースツールは、知識グラフを活用して特定のエンティティ名を必要とせずにリアルタイムで脅威を評価します。これにより精度が大幅に向上し、金融機関や政府機関がKYC、EDD、サプライチェーンリスクスクリーニングを実行する際の中立的でシームレスな統合オプションを提供すると同時に、複雑な脅威検知をQuantifindが脅威データをプロアクティブにスクリーニングする方式に簡素化することで効率性を高めます。

- 2023年3月: Quantifindは、DNS Capitalらによる投資を受け、AI搭載プラットフォーム「Graphyte」の拡張に向け2300万米ドルを調達。Graphyteプラットフォームは上位10行中4行で導入が進み、KYC、CDD、AMLなどの金融犯罪リスク管理プロセスの変革を支援している。同プラットフォームは、特に金融犯罪対策において誤検知を削減し調査効率を向上させる能力で知られています。今回の資金調達により、継続的モニタリングやリスクスクリーニング(特にサプライチェーンリスクスクリーニング)に対する国際的・企業レベルの市場需要への将来的な対応機会も提供されます。

レポートのカバー範囲

本レポートは市場の詳細な分析を提供し、主要企業、ソリューションタイプ、主要エンドユーザー産業などの重要な側面に焦点を当てています。さらに、市場動向に関する洞察を提供し、主要な業界動向を強調しています。上記の要因に加え、本レポートは近年における市場成長に寄与した複数の要因を網羅しています。

カスタマイズのご要望 広範な市場洞察を得るため。

レポート範囲とセグメンテーション

|

属性 |

詳細 |

|

調査期間 |

2021-2034 |

|

基準年 |

2025 |

|

予測年 |

2026 |

|

予測期間 |

2026-2034 |

|

過去実績期間 |

2021-2024 |

|

成長率 |

2026年から2034年までのCAGRは11.40% |

|

単位 |

金額(10億米ドル) |

|

セグメンテーション |

ソリューションタイプ別

最終用途産業別

地域別

|

|

本レポートで取り上げた企業 |

LexisNexis Risk Solutions(米国)、NICE Actimize(米国)、FICO(米国)、SAS Institute(米国)、Fiserv(米国)、Oracle(米国)、IBM Corporation(米国)、Experian(アイルランド)、ACI Worldwide(米国)、 Quantifind(米国) |

よくある質問

市場規模は2034年までに695億2000万米ドルに達すると予測されている。

2025年、市場規模は265億2000万米ドルと評価された。

予測期間中、市場は年平均成長率(CAGR)11.40%で成長すると見込まれる。

トランザクション監視セグメントが市場をリードしています。

サイバー脅威のエスカレートと規制圧力の増加は、市場の成長を促進する重要な要因です。

LexisNexisリスクソリューション、Nice Actimize、FICO、SAS Institute、Fiserv、およびOracleは、業界のリーダーが市場のトッププレーヤーです。

北米は最高の市場シェアを保持しています。

最終的な業界では、BFSIセグメントがシェアの観点から市場をリードしています。

専門家にお問い合わせください 専門家に相談する