Hedgefonds-Marktgröße, Aktien- und Branchenanalyse, nach Fondstyp (Aktien-Hedgefonds, ereignisgesteuerte Hedgefonds, Makro-Hedgefonds, Relative-Value-Arbitragefonds und andere), nach Anlegertyp (HNIs, institutionelle Anleger, Family Offices, Dachfonds, Privatanleger und andere) und regionale Prognose, 2026 – 2034

WICHTIGE MARKTEINBLICKE

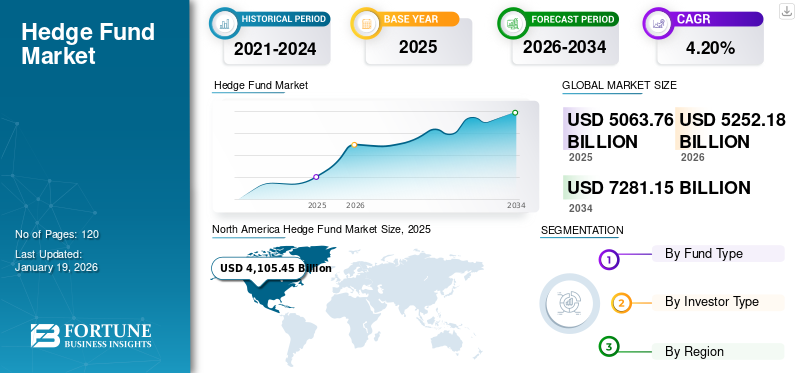

Die Größe des globalen Hedgefonds-Marktes wurde auf USD geschätzt5.063,76Im Jahr 2025 wird das Volumen voraussichtlich 1,5 Milliarden US-Dollar betragen und voraussichtlich von USD aus wachsen 5.252,18Milliarden im Jahr 2026 auf USD7.281,15Bis zum Jahr 2034 wird es ein Volumen von 1,5 Milliarden US-Dollar erreichen, was im Prognosezeitraum einer durchschnittlichen jährlichen Wachstumsrate von 4,20 % entspricht. Nordamerika dominierte den Weltmarkt mit einem Anteil von 81,10 % im Jahr 2025.

Der globale Hedgefonds-Markt entwickelt sich kontinuierlich zu einem Schlüsselsegment innerhalb der breiteren Vermögensverwaltungsbranche. Dies ist vor allem auf die wachsende Nachfrage nach diversifizierten und alternativen Anlagestrategien zurückzuführen. Institutionelle Anleger wie Pensionsfonds und Stiftungen sowie vermögende Privatpersonen verlassen sich zunehmend auf diese Fonds, um ihre Portfolios zu diversifizieren und gleichzeitig die Risiken zu mindern und Alpha zu generieren. Der Sektor hat einen Wandel hin zu einer systematischeren und quantitativ orientierten Strategie erlebt, während ESG-orientierte Alternativfonds gleichzeitig bei steigendem Nachhaltigkeitsbewusstsein an Bedeutung gewinnen. Darüber hinaus ermutigen strengere Vorschriften und höhere Erwartungen an die Transparenz Fondsmanager, strengere Compliance- und Betriebsrahmen einzuführen.

Es wird erwartet, dass diese Branche auch in Zukunft widerstandsfähig bleiben wird, da das Interesse an Multi-Strategie- und globalen Makrofonds zur Bewältigung von Marktvolatilität und geopolitischen Unsicherheiten steigt. Die Integration künstlicher Intelligenz,maschinelles Lernen, und Big-Data-Analysen verändern die Art und Weise, wie diese Fonds Chancen erkennen und Risiken verwalten, weiter. Führende Global Player wie Bridgewater Associates, Renaissance Technologies und Man Group dominieren mit ihrer Größe, Innovation und bewährten Leistung den globalen Marktanteil und setzen Maßstäbe für den Rest des Marktes. Insgesamt bleiben die Zukunftsaussichten optimistisch, was auf dem Interesse der Anleger an flexiblen Strategien beruht, die über verschiedene Marktzyklen hinweg konstante Renditen liefern können.

AUSWIRKUNGEN GENERATIVER KI

Generative KI zur Umgestaltung des Marktes durch optimierte Abläufe und Entscheidungsfindung

Generative KIist bereit, die globale Branche weiterhin zu revolutionieren, indem es datenorientierte Entscheidungen vorantreibt, Handelsstrategien verbessert und den Betrieb vorantreibt. Beispielsweise generiert generative KI synthetische Daten, die es Fondsmanagern ermöglichen, Verbesserungsmodelle zu erstellen und ihre Strategien erneut zu testen und gleichzeitig bisher unbekannte Muster und Szenarien aufzudecken, was mit einem Markt oder Handel passieren könnte. Generative KI ermöglicht es Fondsmanagern sogar, ihre Kommunikation mit Anlegern individuell anzupassen, Research-Anforderungen zu automatisieren und ihre operativen Verpflichtungen zu verfeinern. Fonds, die wissen, wie man generative KI optimal nutzt, werden in einer innovationsgetriebenen Branche konkurrieren, die von Geschwindigkeit, Erkenntnissen und Genauigkeit lebt.

Hedgefonds-Markttrends

Steigende institutionelle Nachfrage treibt Strategiediversifizierung in der Industrie voran

Absicherungsstrategien gewinnen durch institutionelle Allokationen auf der Suche nach unkorrelierten Renditen und Absicherung gegen Verluste zunehmend an Bedeutung, insbesondere angesichts schwieriger Marktzyklen. Die rasante Entwicklung der Nachfrage bei Institutionen treibt Fondsmanager dazu, eine größere Vielfalt an Anlageansätzen über Long-Short-Aktien hinaus zu erkunden, wobei Multi-Strategie-, ereignisgesteuerte und globale Makromodelle verfolgt werden. Die Institute scheinen offen für maßgeschneiderte Lösungen zu sein, abhängig von ihrem gewünschten Risiko-Rendite-Profil. Hedgefonds-Manager reagieren auf die institutionelle Nachfrage mit innovativen Produkten und verbesserten Risikomanagementprozessen. Dieser Vorstoß hin zu maßgeschneiderten Produkten erweitert den Schreibspielraum auf dem Markt und erhöht sowohl das Niveau der Komplexität als auch den Wettbewerb unter den Fondsmanagern.

MARKTDYNAMIK

Markttreiber

Anstieg der Marktvolatilität und geopolitischer Unsicherheit befeuern das Marktwachstum

Die wachsende Unsicherheit weltweit, wie geopolitische Spannungen, Zinsänderungen und Inflation, hat die Volatilität auf den globalen Märkten erhöht, was dazu beiträgt, das Interesse der Anleger an diesen Fonds zu steigern. Diese Fonds sind im Gegensatz zu traditionellen Anlageklassen so konzipiert, dass sie in unterschiedlichen Marktumgebungen Renditen erwirtschaften, was sie in unsicheren Zeiten zu einer attraktiven Anlageoption macht. Das aktuelle Umfeld begünstigt opportunistische, flexible Strategien, die Marktverwerfungen und Ineffizienzen ausnutzen können, was angesichts der Größe des globalen Marktes fast wie ein Rückenwind und ein bedeutender Wachstumskatalysator ist. Es wird erwartet, dass dies das Wachstum des Hedgefonds-Marktes in den kommenden Jahren ankurbeln wird.

Marktbeschränkungen

Hohe Verwaltungsgebühren und mangelhafte Leistung hemmen die Marktexpansion

Auch wenn es sich bei diesen Fonds um Anlagen mit hoher Rendite handelt, stehen sie im Hinblick auf Verwaltungsgebühren und Performancegebühren auf dem Prüfstand, typischerweise im Rahmen eines „2 und 20“-Modells. Immer mehr Anleger stellen diese traditionellen Gebührenstrukturen in Frage, insbesondere in einem Umfeld, in dem Fonds im Vergleich zu Benchmarks oder vergleichbaren passiven Anlageinstrumenten schlechter abschneiden. Ein gemeinsames Problem dieser Fonds besteht darin, dass sie hohe Gebühren erheben und gleichzeitig unterschiedliche Leistungsniveaus bieten. Aufgrund der hohen Gebühren, die erhoben werden, während zumindest einige davon schlechter abschneiden als passive Alternativen, stellen einige Anleger nun die Allokation von Vermögenswerten in Hedgefonds in Frage, was ein echtes makroökonomisches/marktweites Wachstum beeinträchtigt. Vor diesem Hintergrund experimentieren einige Fondsmanager mit Modellen mit niedrigeren Gebühren oder führen sogar Mindestzinssätze ein, um das Vertrauen der Anleger zu wahren.

Marktchancen

Fortschrittliche Analysen und KI-Integration zur Schaffung lukrativer Möglichkeiten für Hedgefonds-Innovationen

Die schnelle Integration von erweiterten Analysen undkünstliche Intelligenzschafft neue Horizonte für Hedgefonds-Innovationen und Leistungssteigerungen. Durch den Einsatz von maschinellem Lernen, generativer KI und prädiktiver Modellierung werden diese alternativen Fonds in der Lage sein, neue Handelssignale zu identifizieren, Entscheidungsprozesse mit mehreren und wachsenden Variablen zu automatisieren und die Risikoprognose zu verbessern. Diese technologischen Verbesserungen stellen eine große Chance für Fonds dar, die diese Tools und Funktionen in ihren Ansatz integrieren können und sich dadurch deutlich von herkömmlichen Fonds unterscheiden, indem sie Wettbewerbsvorteile erlangen, ihre Chancen erhöhen, traditionelle Strategien zu übertreffen, und Anlegerkapital von technologieorientierten Anlegern in sich schnell verändernden Marktumgebungen anziehen.

SEGMENTIERUNGSANALYSE

Nach Fondstyp

Aktien-Hedgefonds dominieren den Markt aufgrund der starken Anlegerpräferenz für Long/Short-Strategien

Nach Fondstyp ist der Markt in Aktien-Hedgefonds, ereignisgesteuerte Hedgefonds, Makro-Hedgefonds, Relative-Value-Arbitrage-Fonds und andere unterteilt.

Aktien-Hedgefonds halten mit einem Anteil von 48,24 % im Jahr 2026 den größten Markt, was auf ihre breite Attraktivität und Anpassungsfähigkeit über Marktzyklen hinweg zurückzuführen ist. Diese Fonds können durch Long/Short-Strategien von steigenden und fallenden Aktienkursen profitieren, was sie zu einer bevorzugten Wahl für Anleger macht, die ein ausgewogenes Engagement suchen, das Abwärtsschutz bietet.

Es wird erwartet, dass Relative-Value-Arbitrage-Fonds im Prognosezeitraum aufgrund von Marktineffizienzen und der Nachfrage nach risikoarmen, hochfrequenten Strategien die höchste CAGR verzeichnen werden. Ihre Strategien zielen darauf ab, Preisunterschiede zwischen verwandten Wertpapieren auszunutzen und sind attraktiv für institutionelle Anleger, die stabile Renditen ohne Marktorientierung anstreben.

Ereignisgesteuerte Hedgefonds nutzen Kapitalmaßnahmen wie Fusionen, Insolvenzen und Umstrukturierungen mit dem Ziel, Kapital zu beschaffen. Während Makro-Hedgefonds von globalen Wirtschaftstrends und Währungsschwankungen profitieren.

Die Kategorie „Sonstige“ umfasst Nischenstrategien, die hauptsächlich die Bedürfnisse spezialisierter Anleger bedienen und somit einzigartige Diversifizierungsmöglichkeiten bieten.

Nach Anlegertyp

Erfahren Sie, wie unser Bericht Ihr Geschäft optimieren kann, Sprechen Sie mit einem Analysten

Institutionelle Anleger sind aufgrund umfangreicher Allokationen und eines langfristigen Anlagehorizonts Marktführer

Nach Anlegertyp ist der Markt in HNIs, institutionelle Anleger, Family Offices, Dachfonds, Privatanleger und andere unterteilt.

Institutionelle Anleger halten mit einem Anteil von 51,66 % im Jahr 2026 den größten Hedgefonds-Markt, was auf ihre große Kapitalbasis, ihren Wunsch nach Diversifizierung und ihre Fähigkeit zurückzuführen ist, weit über den Standardzeitraum von Hedgefonds 2 und 20 hinaus zu investieren. Institutionelle Anleger, darunter Rentenversicherungen, Stiftungen, Versicherer und andere, weisen Hedgefonds seit mehreren Jahren Kapital zu, um das Risiko in ihren größeren Portfolios zu mindern und die Portfoliorenditen zu steigern.

Family Offices weisen wahrscheinlich die höchste CAGR auf, was auf die Komplexität und den Bedarf von Family Offices an direkten, flexiblen und alternativen Vermögenswerten zurückzuführen ist. Family Offices sind agiler als die meisten institutionellen Anleger, da sie die Kontrolle über ihre Vermögensallokation haben. Family Offices sind nicht kundenorientiert und konzentrieren sich auf den Vermögenserhalt und den Generationenreichtum. Ihre Fähigkeit, Hedgefonds-Investitionen an ihre gewünschten Risikobudgets anzupassen, wird zu steigenden Allokationen führen. Family Offices sind stärker auf diese Investitionen ausgerichtet, da sie die Vermögenseinnahmen ihrer Unternehmen und/oder Familien diversifizieren und sich nicht mehr nur auf die Rendite öffentlicher Aktien verlassen.

High-Net-Worth-Individuals (HNIs) sind ein wirksames Segment von Anlegern, die Hedgefonds nutzen, um ihren Handel in jede Vermögensstrategie zu integrieren.

Ebenso stellen Dachfondsprodukte für eine kleine Gruppe von Anlegern eine Möglichkeit dar, indirekt Zugang zu Hedgefonds-Investitionen zu erhalten, da sie innovative Optionen für kleinere Allokationen darstellen. Allerdings wird dieser Allokationspool wahrscheinlich weniger ausgeprägt sein, da Dachfonds geschichtete Gebührenstrukturen anbieten.

Einige andere kleinere Privatanleger und „Andere“ zählen zu einem kleineren Teil. Dennoch fangen sie an, über kostengünstigere kanalisierte Vehikel, die jetzt verfügbar sind und den Zugang demokratisieren, Zugang zu einigen Hedgefonds zu erhalten.

REGIONALER AUSBLICK AUF DEN HEDGE-FONDS-MARKT

Nach Regionen ist der Markt in Nordamerika, Südamerika, Europa, den Nahen Osten und Afrika sowie den asiatisch-pazifischen Raum unterteilt.

Nordamerika

North America Hedge Fund Market Size, 2025 (USD Billion)

Um weitere Informationen zur regionalen Analyse dieses Marktes zu erhalten, Laden Sie ein kostenloses Beispiel herunter

Nordamerika dominiert den Weltmarkt und hat aufgrund seines ausgereiften Finanzökosystems, der ausgeprägten Kapitalmärkte und der Präsenz führender Hedgefonds-Manager den größten Anteil. Nordamerika dominierte im Jahr 2025 den Weltmarkt mit einer Marktgröße von 4.259,81 Milliarden US-Dollar. Die Region profitiert von einer starken institutionellen Beteiligung sowie von günstigen regulatorischen Rahmenbedingungen und einem hohen Anlegervertrauen in alternative Anlagestrategien.

Laden Sie ein kostenloses Muster herunter um mehr über diesen Bericht zu erfahren.

Der größte Markt befindet sich hauptsächlich in den USA, wo die grundlegende Integrität des Finanzsystems, eine starke Rechtsstaatlichkeit und ein sehr starkes institutionelles Interesse vorherrschen. Der US-Markt soll bis 2026 ein Volumen von 3.784,02 Milliarden US-Dollar erreichen. Kontinuierliche Innovationen in Bezug auf Strategiediversifizierung und Technologie stellen außerdem sicher, dass die USA weiterhin eine führende Rolle bei der globalen Hedgefonds-Aktivität spielen.

Südamerika

Insgesamt verzeichnete Südamerika eine eher begrenzte Hedgefonds-Aktivität, die nun langsam zunimmt. Brasilien ist die Hauptquelle der Hedgefonds-Aktivität und verfügt aufgrund seiner Investorenbasis und makroökonomischen Entwicklung über den positivsten Katalysator für die Förderung eines wachsenden Marktes. Historisch übliche Hindernisse für die Entwicklung der Anlageklasse in der gesamten südamerikanischen Region sind nach wie vor politische Instabilität und die geringe Verfügbarkeit institutionellen Potenzials.

Europa

Europa verfügt über einen einigermaßen großen Markt, der mit zunehmendem Interesse von Pensionsplänen und Staatsfonds wächst. Während Europa einer strengen regulatorischen Prüfung unterliegt, wie z. B. AIFMD, verzeichnet Europa ein Wachstum der verwalteten Vermögenswerte und der künftigen Allokation, mit erheblichen Beiträgen von Firmen in London, die als die wichtigsten Anbieter von Hedgefonds-Strategien gelten. Der britische Markt soll bis 2026 ein Volumen von 325,94 Milliarden US-Dollar erreichen, und der deutsche Markt soll bis 2026 ein Volumen von 142,11 Milliarden US-Dollar erreichen.

Naher Osten und Afrika

Die Branche im Nahen Osten und in Afrika wächst, wenn auch langsam, da immer mehr sehr vermögende Privatpersonen und Staatsfonds ihre Portfolios mit alternativen Anlagen diversifizieren. Da die Finanzaufsichtsbehörden in vielen dieser Jurisdiktionen ihre Regeln modernisieren und internationale Finanzinstitute anziehen, entwickeln sich aufgrund der regulatorischen Überarbeitung die Marktmöglichkeiten der Region.

Asien-Pazifik

Die Asien-Pazifik-Region dürfte im Prognosezeitraum die höchste jährliche Wachstumsrate erreichen, da vermögende Privatpersonen ein erhöhtes Interesse an alternativen Anlagen zeigen, die Zahl der Family Offices zunimmt und potenzielle Hedgefonds-Investoren und potenzielle Investoren in diesem Bereich in Ländern wie China und Indien auf einen zunehmend liberalisierten Finanzmarkt stoßen. Das zunehmende Bewusstsein für Alternativen und der Appetit auf Alternativen öffnen die Tür für Zuflüsse in Hedgefonds im gesamten asiatisch-pazifischen Raum. Der japanische Markt soll bis 2026 ein Volumen von 39,26 Milliarden US-Dollar erreichen, der chinesische Markt soll bis 2026 ein Volumen von 56,39 Milliarden US-Dollar erreichen und der indische Markt soll bis 2026 ein Volumen von 30,28 Milliarden US-Dollar erreichen.

WETTBEWERBSFÄHIGE LANDSCHAFT

WICHTIGSTE INDUSTRIE-AKTEURE

Führende Akteure dominieren aufgrund von Strategien, Innovation und Leistungsexzellenz

Die wichtigsten Akteure auf dem Weltmarkt zeichnen sich durch ihr großes verfügbares Kapital, ihre Erfahrung mit fortschrittlichen Anlagestrategien und den Einsatz proprietärer Technologien und Technologien ausDatenanalyse. Diese Akteure agieren im Allgemeinen auf globaler Basis und verwalten vielfältige Portfolios, die alle möglichen Anlagen umfassen (aus Kategorien wie Aktien, festverzinsliche Wertpapiere, Rohstoffe und Derivate). Top-Akteure legen großen Wert auf Risikomanagementfähigkeiten und eine wertvolle Handelsinfrastruktur (Zuverlässigkeit, Effizienz und Erschwinglichkeit), die alle Gegenstand kreativer Innovationen sind und diese vorantreiben (z. B. Handel mit Algorithmen/Strategien, Quant Trading). Sie haben den Ruf, die talentiertesten Personen auf dem Markt anzuziehen. Sie verpflichten sich zur Transparenz institutioneller Kunden. Darüber hinaus melden Top-Player ihren Instituten beim Vergleich von Anlageprodukten regelmäßig Renditen, die den für das Finanzprodukt festgelegten Benchmarks entsprechen oder diese übertreffen und die Performance des Anlageportfolios ausmachen.

Lange Liste der wichtigsten untersuchten Hedgefonds-Unternehmen (einschließlich, aber nicht beschränkt auf)

- Bridgewater Associates (USA)

- Man Group (Großbritannien)

- Elliott Investment Management (USA)

- Millennium Management, LLC (USA)

- Citadel LLC (USA)

- Renaissance Technologies (USA)

- E. Shaw & Co. (USA)

- Two Sigma (USA)

- Goldman Sachs Asset Management (USA)

- Farallon Capital (USA)

- Renaissance Technologies (USA)

- AQR Capital (USA)

- Davidson Kempner Capital Management (USA)

- Point72 Asset Management (USA)

- Marshall Wace (Großbritannien)

- Brevan Howard (Großbritannien)

- Wellington Management Company(UNS.)

- PIMCO (USA)

- Ruffer (Großbritannien)

- Tiger Global Management (USA)

WICHTIGE ENTWICKLUNGEN IN DER INDUSTRIE

- Mai 2025:Millennium Management baute sein Kredithandelsgeschäft durch die Aufnahme zweier prominenter Portfoliomanager, Jonathan Grau und Christopher Reich, weiter aus und investierte so nachweislich in das weitere Kreditwachstum des Unternehmens.

- Februar 2025:Elliott Investment Management gab bekannt, dass es einen Anteil von 5 % an BP im Wert von 3,969 Millionen Pfund besitzt, und machte Schlagzeilen, indem es vorschlug, dass BP mehr Öl und Gas produzieren sollte, was BP dazu veranlasste, die Kürzung seiner Investitionen in erneuerbare Energien anzukündigen.

- Oktober 2024:Two Sigma Investments, LLC gab an, dass es seine Immobiliensparte als Anlageberater registriert hat, was nun die Bereitstellung von externem Immobilienkapital mit Schwerpunkt auf den Wohnungsbau- und Industriesektoren ermöglicht.

- Juni 2024:Citadel Securities gab bekannt, dass es mit dem Handel von Euro- und Pfund-Zinsswaps begonnen hat, um sein Geschäft über den US-amerikanischen Inlandsmarkt hinaus auszuweiten. Das Unternehmen führte seinen ersten Handel mit Zinsswaps durch und wird Paris zu seinem europäischen Handelszentrum erklären.

- Mai 2024:Elliott Investment Management erwarb eine 1,9-Milliarden-Dollar-Beteiligung an Southwest Airlines und veröffentlichte einen Plan für einen Führungswechsel aufgrund des Mangels an strategischen Investitionen des Unternehmens.

BERICHTSBEREICH

Der Bericht bietet eine detaillierte Analyse des Marktes und konzentriert sich auf Schlüsselaspekte wie führende Unternehmen, Fondstypen und Investoren. Darüber hinaus bietet der Bericht Einblicke in die Markttrends und beleuchtet wichtige Branchenentwicklungen. Zusätzlich zu den oben genannten Faktoren umfasst der Bericht mehrere Faktoren, die zum Wachstum des Marktes in den letzten Jahren beigetragen haben.

Anfrage zur Anpassung um umfassende Marktkenntnisse zu erlangen.

BERICHTSUMFANG UND SEGMENTIERUNG

|

ATTRIBUT |

DETAILS |

|

Studienzeit |

2021-2034 |

|

Basisjahr |

2025 |

|

Geschätztes Jahr |

2026 |

|

Prognosezeitraum |

2026-2034 |

|

Historische Periode |

2021-2024 |

|

Wachstumsrate |

CAGR von 4,20 % von 2026 bis 2034 |

|

Einheit |

Wert (Milliarden USD) |

|

Segmentierung |

Nach Fondstyp

Nach Anlegertyp

Nach Region

|

|

Im Bericht vorgestellte Unternehmen |

Citadel LLC (USA), Bridgewater Associates (USA), Man Group (Großbritannien), Renaissance Technologies (USA), Millennium Management, LLC (USA), D.E. Shaw & Co. (USA), Elliott Investment Management (USA), AQR Capital (USA) und Tiger Global Management (USA) sowie Goldman Sachs Asset Management (USA) |

Häufig gestellte Fragen

Der Markt soll bis 2034 ein Volumen von 7.281,15 Milliarden US-Dollar erreichen.

Im Jahr 2025 hatte der Markt einen Wert von 5.063,76 Milliarden US-Dollar.

Der Markt wird im Prognosezeitraum voraussichtlich mit einer jährlichen Wachstumsrate von 4,20 % wachsen.

Das Segment der Aktien-Hedgefonds ist Marktführer.

Zunehmende Marktvolatilität und geopolitische Unsicherheit sind die Schlüsselfaktoren für das Marktwachstum.

Citadel LLC, Bridgewater Associates, Man Group, Renaissance Technologies und Millennium Management, LLC sind die Top-Player auf dem Markt.

Nordamerika ist Weltmarktführer.

Nach Anlegertyp wird erwartet, dass das Family-Office-Segment im Prognosezeitraum mit der höchsten CAGR wächst.

Nehmen Sie Kontakt mit unseren Experten auf Sprechen Sie mit einem Experte

-

US +1 833 909 2966 (Gebührenfrei)

-

Nehmen Sie Kontakt mit uns auf