Tamaño del mercado de software bancario central, participación y análisis de la industria, por implementación (SaaS/alojado y con licencia), por tipo de banca (bancos grandes (más de 30 mil millones de dólares en activos), bancos medianos (de 10 mil millones de dólares a 30 mil millones de dólares en activos), bancos pequeños (de 5 mil millones de dólares a 10 mil millones de dólares en activos), bancos comunitarios (menos de 5 mil millones de dólares en activos) y cooperativas de crédito), por usuario final (Banca minorista, Tesorería, Banca corporativa y Gestión patrimonial) y Pronóstico reg

Tamaño del mercado de software bancario central

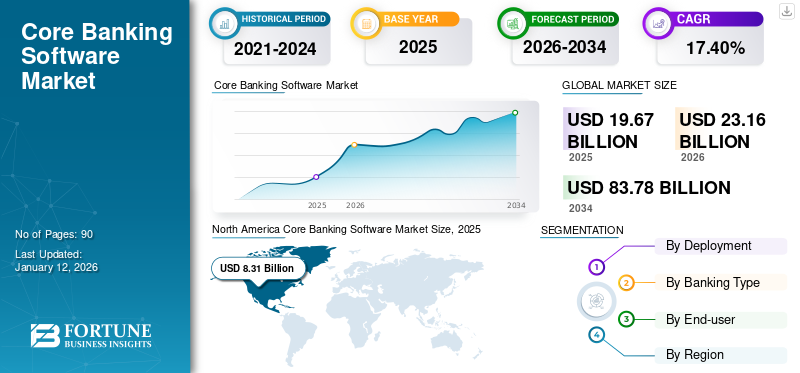

El tamaño del mercado mundial de software bancario central se valoró en USD19.67mil millones en 2025. Se proyecta que el mercado crecerá de USD23.16mil millones en 2026 a USD83,78mil millones para 2034, exhibiendo una tasa compuesta anual de17.40% durante el período de pronóstico. América del Norte dominó el mercado global con una participación del42.20% en 2025. Además, se prevé que el mercado de software bancario central de EE. UU. crezca significativamente, alcanzando un valor estimado de USD 15.870,0 millones para 2032.

El software bancario central es un sistema centralizado que permite a los bancos e instituciones financieras gestionar sus operaciones principales, incluida la gestión de cuentas, transacciones, préstamos, depósitos e interacciones con los clientes. Permite a los bancos brindar servicios bancarios fluidos en múltiples sucursales y canales digitales. El software ofrece múltiples beneficios, como servicios bancarios 24 horas al día, 7 días a la semana, gestión de datos centralizada, transacciones más rápidas, escalabilidad y cumplimiento normativo. Este sistema desempeña un papel crucial en la banca moderna al agilizar las operaciones, mejorar la experiencia del cliente y respaldarbanca digitaltransformación.

La pandemia de COVID-19 obligó a numerosos bancos, otras instituciones financieras y a sus empleados a adoptar la política del trabajo desde casa. La crisis de la COVID-19 provocó un cambio significativo en el mercado financiero mundial, ya que la industria financiera se enfrentaba a cambios abruptos en las tasas de interés y pagos de alquiler diferidos. Por lo tanto, para muchas instituciones financieras y bancos fue un desafío restablecer los cambios en el escenario general de gestión de créditos y préstamos debido a la pandemia. Según el Informe de impacto de IDC COVID-19, menos del 20% de las instituciones financieras a nivel mundial informan haber regresado a una “nueva normalidad”. Además, el estudio reveló que el 89% de los bancos en América del Norte y el 83% de los bancos en Europa y MEA continúan mejorando la resiliencia operativa. En cambio, el 77% de los bancos de Asia Pacífico, donde la pandemia tuvo un impacto anterior, habían retomado su énfasis en la innovación y la implementación de soluciones bancarias centrales para proyectos transformadores a largo plazo.

Impacto de la IA generativa

La creciente demanda de asistentes virtuales y chatbots avanzados de IA impulsa el crecimiento del mercado

IA generativapermite la hiperpersonalización mediante el análisis de los datos de los clientes para ofrecer productos, recomendaciones y asesoramiento financiero personalizados. Los chatbots de IA avanzados y los asistentes virtuales manejan las consultas de los clientes, brindan soporte en tiempo real y mejoran la satisfacción del cliente. Los bancos están aprovechando los sistemas bancarios centrales impulsados por IA para mejorar la eficiencia de las operaciones bancarias y mejorar las experiencias de los usuarios. Por ejemplo,

- En mayo de 2024: Temenos presentó una novedosa solución de IA generativa para la plataforma bancaria. Esta solución se puede integrar con la solución Temenos Core y Financial Crime Mitigation (FCM). La integración de la tecnología de IA generativa transformará la forma en que los bancos se relacionan con sus datos y mejorará la rentabilidad y la productividad para obtener un retorno sustancial de la inversión.

- En octubre de 2023: Sopra Banking Software, una empresa con sede en Francia, lanzó un sistema bancario central basado en inteligencia artificial. Está desarrollado para permitir a los bancos mejorar sus servicios digitales. Este sistema bancario central habilitado para IA permite a los clientes adoptar rápidamente la solución y al mismo tiempo reducir el costo total de propiedad (TCO).

DINÁMICA DEL MERCADO

Impulsores del mercado

La creciente demanda de SaaS y soluciones basadas en la nube impulsa el crecimiento del mercado

Uno de los impulsores clave del crecimiento del mercado de software bancario central es la creciente adopción deSaaSPlataformas bancarias basadas en la nube y basadas en la nube ofrecidas por proveedores de software líderes como Finastra, FIS Global y Temenos AG. Estas plataformas basadas en la nube permiten a las instituciones bancarias monitorear de manera eficiente pagos, transacciones y otras operaciones financieras. La demanda de mayor productividad y eficiencia operativa está impulsando la expansión del mercado. Para obtener una ventaja competitiva, los actores clave están lanzando activamente nuevos productos. Por ejemplo,

- En enero de 2023, la empresa de tecnología financiera Kwara, con sede en Kenia, adquirió IRNET Coop para implementar una plataforma bancaria central basada en la nube. Esta adquisición también proporcionó acceso a la base de consumidores existente de IRNET, ya que era una subsidiaria de la Unión de Cooperativas de Ahorro y Crédito de Kenia (KUSCC). Estos avances tienen como objetivo acelerar la adopción de la nube entre las empresas, ofreciendo funcionalidades bancarias integrales a los consumidores.

Restricciones del mercado

La creciente preocupación por la privacidad y las violaciones de datos en el sector bancario central impiden el crecimiento del mercado

La seguridad de los datos sigue siendo una de las principales prioridades para los ejecutivos bancarios, ya que las instituciones financieras continúan enfrentándose a crecientes amenazas cibernéticas. A pesar de aprovechar plataformas digitales avanzadas, los bancos y los proveedores de servicios financieros siguen siendo vulnerables a los ciberataques y las filtraciones de datos, lo que plantea riesgos importantes para el mercado central de software bancario. Por ejemplo,

- Según el informe Cost of a Data Breach 2024 de IBM, las empresas financieras incurren en una pérdida promedio de 5.900 millones de dólares por filtración de datos, un 28% más que el promedio mundial. Los actores maliciosos representan el 48% de los ataques al sector financiero, mientras que el 33% son el resultado de errores humanos.

La convergencia de preocupaciones sobre la privacidad, la complejidad del software y las vulnerabilidades de seguridad está frenando el crecimiento del mercado. Afrontar estos desafíos mediante una mejoraciberseguridadLas medidas, el cifrado y las soluciones impulsadas por el cumplimiento serán cruciales para sostener la expansión del mercado.

Oportunidades de mercado

La integración de RegTech en el core bancario está creando una oportunidad potencial para el crecimiento del mercado

La integración de la tecnología regulatoria (RegTech) en los sistemas bancarios centrales está transformando la forma en que los bancos gestionan el riesgo, automatizan las comprobaciones de cumplimiento y agilizan los procesos de presentación de informes. Aprovechando la IA y el análisis de datos avanzado,tecnología regmejora el cumplimiento normativo y la eficiencia operativa al tiempo que reduce la intervención manual. Los bancos de todo el mundo están adoptando cada vez más RegTech para garantizar el cumplimiento de las cambiantes regulaciones locales y globales. La integración de estas soluciones en los sistemas bancarios centrales ayuda a automatizar los flujos de trabajo de cumplimiento, mitigar los riesgos y mejorar la transparencia. Por ejemplo:

- ACI en todo el mundoproporciona soluciones que integran capacidades de monitoreo de cumplimiento, detección de fraude y antilavado de dinero (AML) en tiempo real en plataformas bancarias centrales.

A medida que los panoramas regulatorios continúan evolucionando, la integración de RegTech presenta una oportunidad significativa para que los bancos cumplan, reduzcan costos y mejoren la eficiencia operativa.

Tendencias del mercado de software bancario central

La inclinación hacia la transformación digital aceleró el crecimiento del mercado

En el panorama de la tecnología financiera, el software se ha convertido en una parte importante deltransformación digitalde bancos de todo el mundo. A medida que las instituciones financieras se esfuerzan por mejorar la eficiencia operativa, mejorar la experiencia del cliente y cumplir con las regulaciones, la adopción de sistemas bancarios centrales se ha convertido en un imperativo estratégico.

Uno de los factores de mercado más importantes que influyen en la adopción de la banca central es la rápida aceleración de la transformación digital en los sectores bancarios. A medida que los bancos enfrentan una presión cada vez mayor por parte de clientes con conocimientos digitales y competidores ágiles de tecnología financiera, los bancos tradicionales están invirtiendo fuertemente en sistemas bancarios centrales modernos. Estas plataformas no sólo forman la columna vertebral de las operaciones bancarias cotidianas, sino que también actúan como catalizadores de la innovación. Por ejemplo:

- En enero de 2024, el director ejecutivo de Bank of America, Brian Moynihan, reveló el ambicioso plan de la compañía para invertir 3.800 millones de dólares en iniciativas tecnológicas, demostrando su compromiso con la innovación y la transformación digital en el sector bancario.

La demanda de soluciones bancarias flexibles, eficientes y accesibles continúa aumentando en el mercado. A medida que los bancos adoptan estrategias que dan prioridad a lo digital, el mercado presenta importantes oportunidades de ingresos, lo que impulsa el crecimiento y la innovación para la industria a largo plazo.

ANÁLISIS DE SEGMENTACIÓN

Por información sobre la implementación

El aumento de la necesidad de modelos de suscripción impulsó la demanda de implementaciones alojadas/SaaS en sectores importantes

Según la implementación, el mercado se divide en SaaS/Alojado y con licencia.

Entre estos, se estima que SaaS/alojado tiene la mayor cuota de mercado de software bancario central.67,54% en 2026con la CAGR más alta en el período de estudio estimado. El crecimiento es atribuible a la creciente demanda de las empresas de sistemas bancarios basados en la nube. Estas soluciones ayudarían a los usuarios finales a mejorar las actividades bancarias, incluido el cálculo de intereses, el servicio de préstamos y el procesamiento de retiros y depósitos. Según el informe Future of Cloud in Banking, el 60% de los bancos de América del Norte están aumentando sus inversiones en la nube en los próximos años. De manera similar, el 82% en Europa y Medio Oriente y África y el 83% en las regiones de Asia Pacífico para las inversiones en la nube dirigen el mercado hacia un crecimiento saludable en la adopción de la nube.

Se espera que las licencias muestren un crecimiento radical debido a la creciente adopción de soluciones bancarias basadas en licencias para reducir las preocupaciones de seguridad y los costos operativos. Los usuarios finales se están centrando en implementar numerosos motores bancarios con licencia para realizar actividades financieras sin necesidad de procesadores de pagos. Por ejemplo, Finacle es un producto de software bancario central con licencia ofrecido por Infosys que proporciona funcionalidad de banca digital universal a varios bancos.

Información por tipo de banca

La creciente necesidad de un sistema bancario centralizado en los grandes bancos está impulsando el crecimiento del mercado

Según el tipo de banco, el mercado se estudia en bancos grandes, bancos medianos, bancos pequeños, bancos comunitarios y cooperativas de crédito.

Los grandes bancos captaron la mayor cuota de mercado30,66%en 2026, debido al estricto cumplimiento de diversos requisitos regulatorios en toda la Unión Europea. Los grandes bancos son capaces de manejar millones de transacciones por día, por lo que el despliegue de un sistema bancario centralizado juega un papel importante para impulsar el crecimiento del mercado.

Los bancos comunitarios de todo el mundo se están centrando principalmente en la adopción de soluciones bancarias digitales para brindar a sus clientes una experiencia de servicios financieros tecnológicamente avanzada. Debido a esto, se prevé que los bancos comunitarios crezcan a la tasa compuesta anual más alta del 18,8% durante el período previsto.

Para saber cómo nuestro informe puede ayudar a optimizar su negocio, Hable con un analista

Por información del usuario final

La banca corporativa ganará terreno gracias a la creciente adopción de sistemas bancarios avanzados

En función del usuario final, se estudia el mercado de banca minorista, tesorería, banca corporativa y gestión patrimonial.

Es probable que el segmento de banca corporativa tenga la participación dominante.27,14% en 2026.durante el período previsto. Debido a la creciente adopción de software de banca móvil y en línea entre los usuarios, la banca corporativa puede rastrear y monitorear las actividades bancarias en tiempo real.

Se prevé que el segmento de gestión patrimonial muestre la tasa de crecimiento más alta y se espera que gane impulso en los próximos años. Los principales factores para el crecimiento de este segmento son la creciente digitalización y automatización de procesos y la creciente demanda de módulos de inversión. Además, se espera que la creciente implementación de este tipo de soluciones bancarias en la banca minorista y la tesorería impulse el crecimiento del mercado.

PERSPECTIVAS REGIONALES DEL MERCADO DE SOFTWARE BANCARIO BÁSICO

Según el análisis regional, el mercado se estudia en América del Norte, Europa, Asia Pacífico, Oriente Medio y África y América del Sur.

América del norte

North America Core Banking Software Market Size, 2025 (USD Billion)

Para obtener más información sobre el análisis regional de este mercado, Descargar muestra gratuita

América del norte dominó el mercado con una valoración de 8,31 mil millones de dólares en 2025 y 9,6 mil millones de dólares en 2026. El mercado en América del Norte lidera el mercado de software bancario, debido a las inversiones realizadas por bancos gubernamentales e instituciones financieras. Los actores clave del mercado se están centrando en el desarrollo de soluciones avanzadas de software bancario central para brindar servicios en todo el mundo. Además, los bancos gubernamentales y las instituciones financieras de países como Estados Unidos y Canadá están invirtiendo mucho en la adopción de servicios bancarios básicos. Además, estos países tienen un número significativo de proveedores de servicios de software y servicios bancarios centrales. Se prevé que el mercado estadounidense alcance los 6.830 millones de dólares en 2026. Por ejemplo,

- En enero de 2024: Temenos AG y Deloitte US se asociaron para proporcionar soluciones tecnológicas para ayudar a las instituciones financieras de EE. UU. a acelerar la modernización de la banca central y los pagos en la nube a un costo menor.

Descargar muestra gratuita para conocer más sobre este informe.

Estados Unidos capturó la mayor participación de mercado en 2024. Es probable que los actores clave en todo Estados Unidos inviertan en software bancario central interactuando activamente con proveedores de tecnología de innovación. Es probable que el creciente número de aplicaciones bancarias en línea, organizaciones financieras y avances en la tecnología de la nube impulsen el crecimiento del mercado estadounidense.

Para saber cómo nuestro informe puede ayudar a optimizar su negocio, Hable con un analista

Europa

Se espera que Europa cubra una parte importante del mercado central de software bancario. El crecimiento se debe a la creciente adopción de servicios en la nube, el aumento en la generación de datos en el sector bancario y financiero y el creciente gasto gubernamental y público en la adopción de aplicaciones bancarias avanzadas. Se prevé que el mercado del Reino Unido alcance los 1.380 millones de dólares en 2026, mientras que el mercado de Alemania alcance los 1.180 millones de dólares en 2026. Por ejemplo,

- Según organizaciones europeas, alrededor del 70% de las organizaciones en Europa están migrando sus cargas de trabajo a la nube. Esto se atribuye principalmente a la optimización de costos debido al uso de la nube, y alrededor del 50% de las organizaciones han implementado una estrategia que da prioridad a la nube para aumentar la eficiencia empresarial.

Esto creará varias oportunidades de mercado para que los actores clave amplíen sus ofertas principales de software bancario en el Reino Unido, Alemania, Francia, España, Italia y otros países.

Asia Pacífico

Se espera que el mercado de Asia Pacífico crezca con la CAGR más alta durante el período previsto. Los gobiernos y bancos de la región están modernizando activamente su infraestructura bancaria para mejorar la eficiencia operativa, el cumplimiento normativo y la experiencia del cliente. Por ejemplo, los gobiernos de India, Indonesia y Filipinas promueven la banca para las personas que no utilizan el sistema bancario. Este factor aumenta la demanda de soluciones de software bancario central rentables.

Medio Oriente y África

En Medio Oriente y África, el mercado se encuentra en una fase emergente, debido al creciente número de nuevas empresas bancarias de uso final e instituciones financieras nacionales. Además, la visión de los gobiernos sobre estrategias de diversificación económica como la Visión 2030 de Arabia Saudita, la Visión 2035 de Kuwait y la Iniciativa de Gobierno Inteligente de los Emiratos Árabes Unidos están empujando a los bancos hacia la digitalización. Se prevé que el mercado de Japón alcance los 1.210 millones de dólares en 2026, el mercado de China alcance los 2.450 millones de dólares en 2026 y el mercado de la India alcance los 560 millones de dólares en 2026.

Sudamerica

El mercado sudamericano se encuentra en una fase de evolución, debido a la creciente inversión realizada por el gobierno y actores clave en sectores como la banca y las finanzas. El sector bancario en esta región está atravesando una importante transformación digital, y los bancos modernizan su infraestructura para mejorar la eficiencia, el cumplimiento normativo y la participación del cliente. Por ejemplo,

- Según un nuevo informe de investigación publicado por Information Services Group (ISG), los bancos de Brasil están optando por plataformas bancarias y de pagos centrales más receptivas para sostener la creciente competencia en el mercado.

PAISAJE COMPETITIVO

Actores clave de la industria

Colaboraciones y asociaciones entre actores clave para impulsar el crecimiento del mercado

Las empresas están formando asociaciones con innovadores tecnológicos y proveedores de servicios en la nube para mejorar sus ofertas de software y ganar una mayor participación en el mercado. Por ejemplo,

- En enero de 2025, 10x Banking, una plataforma de banca en la nube, y DLT Apps se asociaron para transformar la migración de datos para las instituciones financieras. La asociación tiene como objetivo abordar la fricción que implica la migración de sistemas complejos existentes y plataformas bancarias centrales modernas aprovechando herramientas basadas en inteligencia artificial.

Lista de empresas clave de software bancario central perfiladas

- Edgeverve Systems Limited (Infosys) (India)

- Sede central de Temenos SA (Suiza)

- Corporación Oráculo(A NOSOTROS.)

- Servicios de información nacional de fidelidad(A NOSOTROS.)

- Tata Consultancy Services Limited (India)

- Fiserv, Inc. (EE. UU.)

- Intellect Design Arena Ltd (India)

- Finastra Internacional Limitada(Reino Unido)

- Mambu GmbH (Alemania)

- 10x Banking Technology Limited (Reino Unido)

- SDK.finanzas(Ucrania)

- Base trasera (Países Bajos)

- nCino (Estados Unidos)

- SAP SE (Alemania)

- CGI (Canadá)

- Tecnología Alkami (EE. UU.)

- Jack Henry y asociados (Estados Unidos)

- DeshDevs (Reino Unido)

- PagoSecurez (EE. UU.)

- Software bancario Sopra (Francia)

...y más

DESARROLLOS CLAVE DE LA INDUSTRIA

- En enero de 2025, Infosys Finacle, una subsidiaria de propiedad total de Infosys y parte de EdgeVerve Systems, lanzó Finacle Asset Liability Management Solution, que es una solución de gestión de riesgos que ofrece a los bancos una visión de toda la empresa de las exposiciones del balance.

- En enero de 2025,Intellect Design Arena Ltd firmó una asociación estratégica con Coforge. La colaboración aprovecha las plataformas de Intellect, eMACH.ai e iTurmeric, para permitir que las instituciones financieras modernicen sus sistemas con una interrupción mínima.

- En enero de 2025,Intellect Global Consumer Banking (iGCB), la división de banca de consumo de Intellect Design Arena Limited, anunció una mejora en su plataforma de tarjetas eMACH.ai. La incorporación de Thales payShield HSM introdujo una capa adicional de seguridad y autenticación destinada a la protección de próxima generación para bancos e instituciones financieras.

- En diciembre de 2024, Fiserv, Inc. amplió su relación con COCC, una empresa de tecnología financiera propiedad de clientes que presta servicios a más de 200 cooperativas de crédito. La asociación proporciona soluciones de banca digital impulsadas por Experience Digital (XD) de Fiserv, allanando el camino para una innovación continua para transformar el estándar de los servicios financieros.

- En octubre de 2024,INDEXO lanzó una nueva experiencia bancaria integral para los letones, impulsada por la plataforma de banca en la nube de Mambu. La plataforma ofrece servicios mejorados en la banca y los préstamos financieros cotidianos.

Perspectivas y oportunidades de inversión

Las áreas clave de inversión del mercado se consideran a continuación:

- IA y automatización: la implementación de IA y tecnología de automatización en el software bancario central mejora la detección de fraude, la gestión de riesgos y la banca personalizada.

- Tecnología de cadena de bloques: Los proveedores se están centrando en la adopción de la tecnología blockchain en CBS para mejorar la seguridad de las transacciones y la gestión de la identidad digital.

- Además, la demanda de sistemas bancarios centrales flexibles e impulsados por API está aumentando a medida que los neobancos y las nuevas empresas de tecnología financiera alteran la banca tradicional con el uso de tecnología digital en el sistema bancario.

COBERTURA DEL INFORME

El informe proporciona un análisis detallado del mercado y se centra en aspectos clave como las empresas líderes, el tipo de banca, la implementación y el usuario final del servicio. Además, el informe ofrece información sobre las tendencias del mercado y destaca desarrollos clave de la industria. Además de los factores anteriores, el informe abarca varios factores que contribuyeron al crecimiento del mercado en los últimos años.

Solicitud de personalización para obtener un conocimiento amplio del mercado.

ALCANCE Y SEGMENTACIÓN DEL INFORME

|

ATRIBUTO |

DETALLES |

|

Período de estudio |

2021-2034 |

|

Año base |

2025 |

|

Año estimado |

2026 |

|

Período de pronóstico |

2026-2034 |

|

Período histórico |

2021-2024 |

|

Índice de crecimiento |

CAGR de17.40% de 2026 a 2034 |

|

Unidad |

Valor (millones de dólares) |

|

Segmentación |

Por implementación

Por tipo de banca

Por usuario final

Por región

|

|

Empresas perfiladas en el informe |

Edgeverve Systems Limited (Infosys) (India), Temenos Headquarters SA (Suiza), Oracle Corporation (EE. UU.), Fidelity National Information Services (EE. UU.), Tata Consultancy Services Limited (India), Fiserv, Inc. (EE. UU.), Intellect Design Arena Ltd (India), Finastra International Limited (Reino Unido), Mambu GmbH (Alemania) y 10x Banking Technology Limited (Reino Unido) |

Preguntas frecuentes

Se prevé que el mercado alcance los 83.780 millones de dólares en 2034.

En 2025, el mercado estaba valorado en 19,67 mil millones de dólares.

Se prevé que el mercado crezca a una tasa compuesta anual del 17,40% durante el período previsto.

Por usuario final, se espera que la banca corporativa lidere el mercado.

La creciente demanda de SaaS y soluciones basadas en la nube impulsa el crecimiento del mercado

Edgeverve Systems Limited (Infosys), Temenos Headquarters SA y Oracle Corporation son los principales actores del mercado.

Se espera que América del Norte tenga la mayor cuota de mercado.

Póngase en contacto con nuestras expertas Habla con un experto

Informes relacionados