Tamanho do mercado de software bancário principal, análise de participação e indústria, por implantação (SaaS/hospedado e licenciado), por tipo bancário (grandes bancos (maior que US$ 30 bilhões em ativos), bancos de médio porte (US$ 10 bilhões a US$ 30 bilhões em ativos), pequenos bancos (US$ 5 bilhões a US$ 10 bilhões em ativos), bancos comunitários (menos de US$ 5 bilhões em ativos) e cooperativas de crédito), por usuário final (Banco de Varejo, Tesouraria, Banco Corporativo e Gestão de Patrimônio) e Previsão Regional, 2026 – 2034

Tamanho do mercado de software bancário central

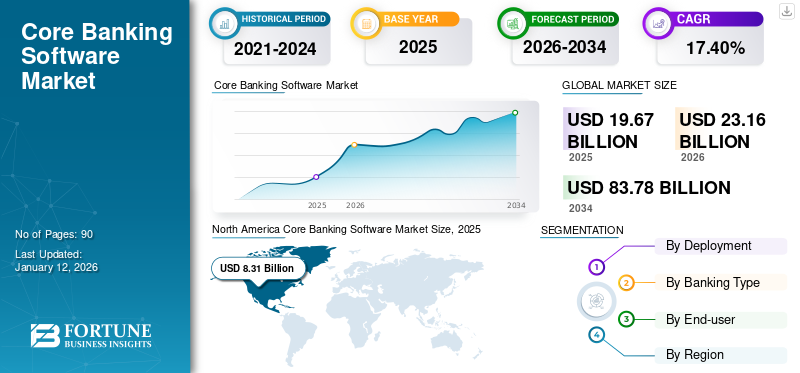

O tamanho do mercado global de software bancário central foi avaliado em dólares americanos19,67bilhões em 2025. O mercado deverá crescer de USD23.16bilhões em 2026 para dólares americanos83,78bilhão até 2034, exibindo um CAGR de17h40% durante o período de previsão. A América do Norte dominou o mercado global com uma participação de42,20% em 2025. Além disso, prevê-se que o principal mercado de software bancário dos EUA cresça significativamente, atingindo um valor estimado de 15.870,0 milhões de dólares até 2032.

O software bancário principal é um sistema centralizado que permite que bancos e instituições financeiras gerenciem suas operações principais, incluindo gerenciamento de contas, transações, empréstimos, depósitos e interações com clientes. Ele permite que os bancos forneçam serviços bancários contínuos em várias agências e canais digitais. O software oferece vários benefícios, como serviços bancários 24 horas por dia, 7 dias por semana, gerenciamento centralizado de dados, transações mais rápidas, escalabilidade e conformidade regulatória. Este sistema desempenha um papel crucial no setor bancário moderno, simplificando as operações, melhorando a experiência do cliente e apoiandobanco digitaltransformação.

A pandemia da COVID-19 forçou vários bancos, outras instituições financeiras e os seus funcionários a adotarem a política WFH (trabalho a partir de casa). A crise da COVID-19 causou uma mudança significativa no mercado financeiro global, uma vez que a indústria financeira se debatia com mudanças abruptas nas taxas de juro e pagamentos diferidos de rendas. Assim, foi um desafio para muitas instituições financeiras e bancos restaurar as mudanças no cenário geral de crédito e gestão de empréstimos devido à pandemia. De acordo com o Relatório de Impacto COVID-19 da IDC, menos de 20% das instituições financeiras a nível mundial relatam estar de volta a um “novo normal”. Além disso, o estudo revelou que 89% dos bancos na América do Norte e 83% dos bancos na Europa e MEA continuam a melhorar a resiliência operacional. Em contrapartida, 77% dos bancos na Ásia-Pacífico, onde a pandemia teve um impacto anterior, retomaram a ênfase na inovação e na implementação de soluções bancárias essenciais para projetos transformadores de longo prazo.

Impacto da IA Generativa

A crescente demanda por chatbots avançados de IA e assistentes virtuais impulsiona o crescimento do mercado

IA generativapermite a hiperpersonalização, analisando os dados do cliente para oferecer produtos, recomendações e conselhos financeiros personalizados. Chatbots avançados de IA e assistentes virtuais atendem às dúvidas dos clientes, fornecem suporte em tempo real e melhoram a satisfação do cliente. Os bancos estão a aproveitar os principais sistemas bancários alimentados por IA para melhorar a eficiência das operações bancárias e melhorar as experiências dos utilizadores. Por exemplo,

- Em maio de 2024: Temenos revelou uma nova solução de IA generativa para a plataforma bancária. Esta solução pode ser integrada com a solução Temenos Core e Financial Crime Mitigation (FCM). A integração da tecnologia de IA generativa transformará a forma como os bancos se relacionam com os seus dados e aumentará a rentabilidade e a produtividade para obter um retorno substancial do investimento.

- Em outubro de 2023: Sopra Banking Software, uma empresa com sede na França, lançou um sistema bancário central habilitado para IA. Ele foi desenvolvido para permitir que os bancos aprimorem seus serviços digitais. Este sistema bancário principal habilitado para IA permite que os clientes adotem rapidamente a solução, reduzindo ao mesmo tempo o custo total de propriedade (TCO).

DINÂMICA DE MERCADO

Drivers de mercado

A crescente demanda por soluções SaaS e baseadas em nuvem impulsiona o crescimento do mercado

Um dos principais impulsionadores do crescimento do mercado de software bancário central é a crescente adoção deSaaSplataformas bancárias baseadas em nuvem e baseadas em nuvem oferecidas pelos principais fornecedores de software, como Finastra, FIS Global e Temenos AG. Essas plataformas baseadas em nuvem permitem que as instituições bancárias monitorem com eficiência pagamentos, transações e outras operações financeiras. A demanda por maior produtividade e eficiência operacional está alimentando a expansão do mercado. Para obter uma vantagem competitiva, os principais intervenientes estão a lançar ativamente novos produtos. Por exemplo,

- Em janeiro de 2023, a empresa fintech Kwara, com sede no Quênia, adquiriu a IRNET Coop para implantar uma plataforma bancária central baseada em nuvem. Esta aquisição também proporcionou acesso à base de consumidores existente da IRNET, uma vez que era uma subsidiária da União de Cooperativas de Poupança e Crédito do Quénia (KUSCC). Esses avanços visam acelerar a adoção da nuvem entre as empresas, oferecendo funcionalidades bancárias abrangentes aos consumidores.

Restrições de mercado

A crescente preocupação com a privacidade e as violações de dados no setor bancário central impedem o crescimento do mercado

A segurança dos dados continua a ser uma prioridade máxima para os executivos bancários, à medida que as instituições financeiras continuam a enfrentar ameaças cibernéticas crescentes. Apesar de aproveitarem plataformas digitais avançadas, os bancos e prestadores de serviços financeiros continuam vulneráveis a ataques cibernéticos e violações de dados, representando riscos significativos para o principal mercado de software bancário. Por exemplo,

- De acordo com o relatório Cost of a Data Breach 2024 da IBM, as empresas financeiras incorrem numa perda média de 5,9 mil milhões de dólares por violação de dados, o que é 28% superior à média global. Os intervenientes maliciosos são responsáveis por 48% dos ataques ao setor financeiro, enquanto 33% resultam de erros humanos.

A convergência de preocupações com privacidade, complexidade de software e vulnerabilidades de segurança está retardando o crescimento do mercado. Enfrentar estes desafios através de melhoriassegurança cibernéticamedidas, criptografia e soluções baseadas em conformidade serão cruciais para sustentar a expansão do mercado.

Oportunidades de mercado

A integração da RegTech no Core Banking está criando uma oportunidade potencial para o crescimento do mercado

A integração da Tecnologia Regulatória (RegTech) nos principais sistemas bancários está transformando a forma como os bancos gerenciam riscos, automatizam verificações de conformidade e simplificam os processos de relatórios. Ao aproveitar a IA e a análise avançada de dados,RegTechmelhora a conformidade regulatória e a eficiência operacional, ao mesmo tempo que reduz a intervenção manual. Os bancos em todo o mundo estão adotando cada vez mais a RegTech para garantir a conformidade com as regulamentações locais e globais em evolução. A integração dessas soluções nos principais sistemas bancários ajuda a automatizar os fluxos de trabalho de conformidade, mitigar riscos e aumentar a transparência. Por exemplo:

- ACI em todo o mundofornece soluções que integram monitoramento de conformidade em tempo real, detecção de fraudes e recursos de combate à lavagem de dinheiro (AML) nas principais plataformas bancárias.

À medida que os cenários regulatórios continuam a evoluir, a integração RegTech apresenta uma oportunidade significativa para os bancos permanecerem em conformidade, reduzirem custos e aumentarem a eficiência operacional.

Principais tendências do mercado de software bancário

A inclinação para a transformação digital acelerou o crescimento do mercado

No cenário da tecnologia financeira, o software tornou-se uma parte importante dotransformação digitaldos bancos em todo o mundo. À medida que as instituições financeiras se esforçam por melhorar a eficiência operacional, melhorar a experiência do cliente e cumprir os regulamentos, a adopção de sistemas bancários básicos tornou-se um imperativo estratégico.

Um dos factores de mercado mais importantes que influenciam a adopção do core banking é a rápida aceleração da transformação digital nos sectores bancários. À medida que os bancos enfrentam uma pressão crescente de clientes com conhecimentos digitais e de concorrentes ágeis de fintech, os bancos tradicionais estão a investir fortemente em sistemas bancários básicos modernos. Estas plataformas não só constituem a espinha dorsal das operações bancárias quotidianas, mas também funcionam como catalisadores da inovação. Por exemplo:

- Em Janeiro de 2024, o CEO do Bank of America, Brian Moynihan, revelou o ambicioso plano da empresa de investir 3,8 mil milhões de dólares em iniciativas tecnológicas, demonstrando o seu compromisso com a inovação e a transformação digital no sector bancário.

A demanda por soluções bancárias flexíveis, eficientes e acessíveis continua a aumentar no mercado. À medida que os bancos mudam para estratégias que priorizam o digital, o mercado apresenta oportunidades de receita significativas, o que impulsiona o crescimento e a inovação para a indústria de longo prazo

ANÁLISE DE SEGMENTAÇÃO

Por insights de implantação

O aumento na necessidade de modelos de assinatura alimentou a demanda por implantações hospedadas/SaaS nos principais setores

Com base na implantação, o mercado é dividido em SaaS/Hospedado e licenciado.

Entre eles, estima-se que SaaS/hospedado detenha a maior participação no mercado de software bancário central67,54% em 2026com o maior CAGR no período estimado do estudo. O crescimento pode ser atribuído à crescente demanda das empresas por sistemas bancários baseados em nuvem. Tais soluções ajudariam os utilizadores finais a melhorar as actividades bancárias, incluindo o cálculo de juros, o serviço de empréstimos e o processamento de levantamentos e depósitos. De acordo com o relatório Future of Cloud in Banking, 60% dos bancos na América do Norte estão a aumentar os seus investimentos na nuvem nos próximos anos. Da mesma forma, 82% na Europa e no Médio Oriente, África e 83% nas regiões da Ásia-Pacífico para investimentos na nuvem direcionam o mercado para um crescimento saudável na adoção da nuvem.

Espera-se que as licenças representem um crescimento radical devido à crescente adoção de soluções bancárias licenciadas para reduzir preocupações de segurança e custos operacionais. Os utilizadores finais estão a concentrar-se na implementação de vários mecanismos bancários licenciados para realizar atividades financeiras sem qualquer necessidade de processadores de pagamento. Por exemplo, Finacle é um produto de software bancário central licenciado oferecido pela Infosys que fornece funcionalidade bancária digital universal para vários bancos.

Por insights de tipo bancário

A crescente necessidade de um sistema bancário centralizado em grandes bancos está impulsionando o crescimento do mercado

Com base no tipo bancário, o mercado é estudado em grandes bancos, bancos de médio porte, pequenos bancos, bancos comunitários e cooperativas de crédito.

Grandes bancos capturaram a maior participação de mercado30,66%em 2026, devido à adesão estrita a diversos requisitos regulamentares em toda a União Europeia. Os grandes bancos são capazes de lidar com milhões de transações por dia, portanto, a implantação de um sistema bancário centralizado desempenha um papel importante no fomento do crescimento do mercado.

Os bancos comunitários em todo o mundo estão se concentrando principalmente na adoção de soluções bancárias digitais para fornecer aos seus clientes uma experiência de serviços financeiros tecnologicamente avançada. Devido a isso, prevê-se que os bancos comunitários cresçam ao maior CAGR de 18,8% durante o período de previsão.

Para saber como nosso relatório pode ajudar a otimizar seu negócio, Fale com um analista

Por insights do usuário final

Banco Corporativo ganhará força com a crescente adoção de sistemas bancários avançados

Com base no usuário final, o mercado é estudado em banco de varejo, tesouraria, banco corporativo e gestão de patrimônio.

O segmento bancário corporativo provavelmente deterá a participação dominante27,14% em 2026.durante o período previsto. Devido à crescente adoção de software bancário online e móvel entre os usuários, o banco corporativo é capaz de rastrear e monitorar as atividades bancárias em tempo real.

O segmento de gestão de patrimônio deverá apresentar a maior taxa de crescimento e deverá ganhar força nos próximos anos. Os principais fatores para o crescimento deste segmento são o aumento da digitalização e automação de processos e o aumento da demanda por módulos de investimento. Além disso, espera-se que a crescente implementação de tais soluções bancárias em bancos de varejo e tesouraria impulsione o crescimento do mercado.

PERSPECTIVAS REGIONAIS DO MERCADO DE SOFTWARE BANCÁRIO CORE

Com base na análise regional, o mercado é estudado na América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África e América do Sul.

América do Norte

North America Core Banking Software Market Size, 2025 (USD Billion)

Para obter mais informações sobre a análise regional deste mercado, Descarregue amostra grátis

América do Norte dominou o mercado com uma avaliação de US$ 8,31 bilhões em 2025 e US$ 9,6 bilhões em 2026. O mercado na América do Norte está liderando o mercado de software bancário, devido a investimentos feitos por bancos governamentais e instituições financeiras. Os principais players do mercado estão se concentrando no desenvolvimento de soluções avançadas de software bancário central para fornecer serviços em todo o mundo. Além disso, os bancos governamentais e as instituições financeiras em países como os EUA e o Canadá estão a investir fortemente na adoção de serviços bancários básicos. Além disso, estes países têm um número significativo de prestadores de serviços de software e serviços bancários básicos. O mercado dos EUA deverá atingir US$ 6,83 bilhões até 2026. Por exemplo,

- Em janeiro de 2024: A Temenos AG e a Deloitte US firmaram uma parceria para fornecer soluções tecnológicas para ajudar as instituições financeiras dos EUA a acelerar a modernização bancária e de pagamentos na nuvem a um custo mais baixo.

Descarregue amostra grátis para saber mais sobre este relatório.

Os EUA conquistaram a maior quota de mercado em 2024. Os principais intervenientes nos EUA provavelmente investirão em software bancário central, envolvendo-se ativamente com fornecedores de tecnologia de inovação. O número crescente de aplicativos bancários on-line, organizações financeiras e avanços na tecnologia em nuvem provavelmente impulsionarão o crescimento do mercado dos EUA.

Para saber como nosso relatório pode ajudar a otimizar seu negócio, Fale com um analista

Europa

Espera-se que a Europa cubra uma parte significativa do principal mercado de software bancário. O crescimento deve-se à crescente adoção de serviços em nuvem, ao aumento na geração de dados no setor bancário e financeiro e ao aumento dos gastos governamentais e públicos na adoção de aplicações bancárias avançadas. O mercado do Reino Unido deverá atingir 1,38 mil milhões de dólares até 2026, enquanto o mercado alemão deverá atingir 1,18 mil milhões de dólares até 2026. Por exemplo,

- De acordo com organizações europeias, cerca de 70% das organizações na Europa estão a migrar as suas cargas de trabalho para a nuvem. Isto é atribuído principalmente à otimização de custos devido ao uso da nuvem, e cerca de 50% das organizações implantaram uma estratégia que prioriza a nuvem para aumentar a eficiência dos negócios.

Isto criará várias oportunidades de mercado para os principais intervenientes expandirem as suas principais ofertas de software bancário no Reino Unido, Alemanha, França, Espanha, Itália e outros países.

Ásia-Pacífico

Espera-se que o mercado Ásia-Pacífico cresça com o maior CAGR durante o período de previsão. Os governos e os bancos da região estão a modernizar ativamente a sua infraestrutura bancária para melhorar a eficiência operacional, a conformidade regulamentar e a experiência do cliente. Por exemplo, os governos da Índia, da Indonésia e das Filipinas promovem serviços bancários para as pessoas que não utilizam o sistema bancário. Este fator aumenta a demanda por soluções de software bancário central com boa relação custo-benefício.

Oriente Médio e África

No Médio Oriente e em África, o mercado encontra-se numa fase emergente, devido ao número crescente de startups bancárias de utilização final e de instituições financeiras nacionais. Além disso, a visão dos governos para estratégias de diversificação económica, como a Visão 2030 da Arábia Saudita, a Visão 2035 do Kuwait e a Iniciativa de Governo Inteligente dos EAU, estão a empurrar os bancos para a digitalização. O mercado do Japão deverá atingir 1,21 mil milhões de dólares até 2026, o mercado da China deverá atingir 2,45 mil milhões de dólares até 2026 e o mercado da Índia deverá atingir 0,56 mil milhões de dólares até 2026.

Ámérica do Sul

O mercado sul-americano está numa fase de evolução, devido ao aumento do investimento feito pelo governo e pelos principais intervenientes em setores como bancário e financeiro. O setor bancário nesta região está a passar por uma transformação digital significativa, com os bancos a modernizarem as suas infraestruturas para melhorar a eficiência, a conformidade regulamentar e o envolvimento dos clientes. Por exemplo,

- De acordo com um novo relatório de pesquisa publicado pelo Information Services Group (ISG), os bancos no Brasil estão optando por plataformas bancárias e de pagamento mais responsivas para sustentar a crescente concorrência no mercado.

CENÁRIO COMPETITIVO

Principais participantes da indústria

Colaborações e parcerias entre os principais players para impulsionar o crescimento do mercado

As empresas estão formando parcerias com inovadores tecnológicos e provedores de serviços em nuvem para aprimorar suas ofertas de software e ganhar uma fatia maior do mercado. Por exemplo,

- Em janeiro de 2025, o 10x Banking, uma plataforma bancária em nuvem, e o DLT Apps formaram uma parceria para transformar a migração de dados para instituições financeiras. A parceria visa resolver o atrito envolvido na migração de sistemas complexos existentes e plataformas bancárias básicas modernas, aproveitando ferramentas baseadas em IA.

Lista das principais empresas de software bancário central perfiladas

- Edgeverve Systems Limited (Infosys) (Índia)

- Sede da Temenos SA (Suíça)

- Corporação Oracle(NÓS.)

- Serviços de informação nacional de fidelidade(NÓS.)

- Tata Consultancy Services Limited (Índia)

- (EUA)

- Intellect Design Arena Ltd (Índia)

- Finastra Internacional Limitada(REINO UNIDO.)

- Mambu GmbH (Alemanha)

- 10x Banking Technology Limited (Reino Unido)

- SDK.finance(Ucrânia)

- Backbase (Holanda)

- nCino (EUA)

- SAP SE (Alemanha)

- CGI (Canadá)

- Tecnologia Alkami (EUA)

- Jack Henry & Associados (EUA)

- DeshDevs (Reino Unido)

- Securepaymentz (EUA)

- Sopra Banking Software (França)

…e mais

PRINCIPAIS DESENVOLVIMENTOS DA INDÚSTRIA

- Em janeiro de 2025, a Infosys Finacle, uma subsidiária integral da Infosys e parte da EdgeVerve Systems, lançou a solução Finacle Asset Liability Management, que é uma solução de gerenciamento de risco que oferece aos bancos uma visão empresarial das exposições do balanço patrimonial.

- Em janeiro de 2025,A Intellect Design Arena Ltd firmou uma parceria estratégica com a Coforge. A colaboração aproveita as plataformas da Intellect, eMACH.ai e iTurmeric, para permitir que as instituições financeiras modernizem os seus sistemas com o mínimo de interrupção.

- Em janeiro de 2025,Intellect Global Consumer Banking (iGCB), a divisão bancária de consumo da Intellect Design Arena Limited, anunciou um aprimoramento em sua plataforma de cartão eMACH.ai. A incorporação do HSM payShield da Thales introduziu uma camada adicional de segurança e autenticação destinada à proteção de próxima geração para bancos e instituições financeiras.

- Em dezembro de 2024expandiu seu relacionamento com a COCC, uma empresa fintech de propriedade do cliente que atende mais de 200 cooperativas de crédito. A parceria fornece soluções bancárias digitais alimentadas pela Experience Digital (XD) da Fiserv, abrindo caminho para a inovação contínua para transformar o padrão dos serviços financeiros.

- Em outubro de 2024,A INDEXO lançou uma nova experiência bancária abrangente para os letões, alimentada pela plataforma bancária na nuvem do Mambu. A plataforma oferece serviços aprimorados em empréstimos bancários e financeiros diários.

INSIGHTS E OPORTUNIDADES DE INVESTIMENTO

As principais áreas de investimento do mercado são consideradas abaixo:

- IA e automação: a implementação de IA e tecnologia de automação em software bancário principal melhora a detecção de fraudes, o gerenciamento de riscos e o setor bancário personalizado.

- Tecnologia Blockchain: Os fornecedores estão se concentrando na adoção da tecnologia blockchain no CBS para melhorar a segurança das transações e o gerenciamento de identidade digital.

- Além disso, a procura de sistemas bancários centrais flexíveis e orientados por API está a aumentar à medida que os neobancos e as startups de fintech perturbam a banca tradicional com a utilização de tecnologia digital no sistema bancário.

COBERTURA DO RELATÓRIO

O relatório fornece uma análise detalhada do mercado e concentra-se em aspectos-chave como empresas líderes, tipo bancário, implantação e usuário final do serviço. Além disso, o relatório oferece insights sobre as tendências do mercado e destaca os principais desenvolvimentos do setor. Além dos fatores acima, o relatório abrange diversos fatores que contribuíram para o crescimento do mercado nos últimos anos.

Pedido de Personalização Para obter informações abrangentes sobre o mercado.

ESCOPO E SEGMENTAÇÃO DO RELATÓRIO

|

ATRIBUTO |

DETALHES |

|

Período de estudo |

2021-2034 |

|

Ano base |

2025 |

|

Ano estimado |

2026 |

|

Período de previsão |

2026-2034 |

|

Período Histórico |

2021-2024 |

|

Taxa de crescimento |

CAGR de17h40% de 2026 a 2034 |

|

Unidade |

Valor (US$ bilhões) |

|

Segmentação |

Por implantação

Por tipo bancário

Por usuário final

Por região

|

|

Empresas perfiladas no relatório |

Edgeverve Systems Limited (Infosys) (Índia), Temenos Headquarters SA (Suíça), Oracle Corporation (EUA), Fidelity National Information Services (EUA), Tata Consultancy Services Limited (Índia), Fiserv, Inc. (EUA), Intellect Design Arena Ltd (Índia), Finastra International Limited (Reino Unido), Mambu GmbH (Alemanha) e 10x Banking Technology Limited (Reino Unido) |

Perguntas Frequentes

O mercado está projetado para atingir US$ 83,78 bilhões até 2034.

Em 2025, o mercado foi avaliado em US$ 19,67 bilhões.

O mercado deverá crescer a um CAGR de 17,40% durante o período de previsão.

Por usuário final, espera-se que o banco corporativo lidere o mercado.

A crescente demanda por SaaS e soluções baseadas em nuvem impulsiona o crescimento do mercado

Edgeverve Systems Limited (Infosys), Temenos Headquarters SA e Oracle Corporation são os principais players do mercado.

Espera-se que a América do Norte detenha a maior participação de mercado.

Entre em contacto com os nossos especialistas Fale com um especialista

Relatórios relacionados

-

US +1 833 909 2966 (chamada gratuita)

-

Entre em contacto connosco