Marktgröße, Anteil und Branchenanalyse für Schaden- und Unfallversicherungen, nach Versicherungsart (Wohnversicherung, Gewerbeversicherung, Kfz-Versicherung und andere), nach Vertriebskanal (direkte und indirekte Kanäle), nach Endbenutzer (Einzelpersonen, Unternehmen und Regierung) und regionale Prognose, 2025 – 2032

WICHTIGE MARKTEINBLICKE

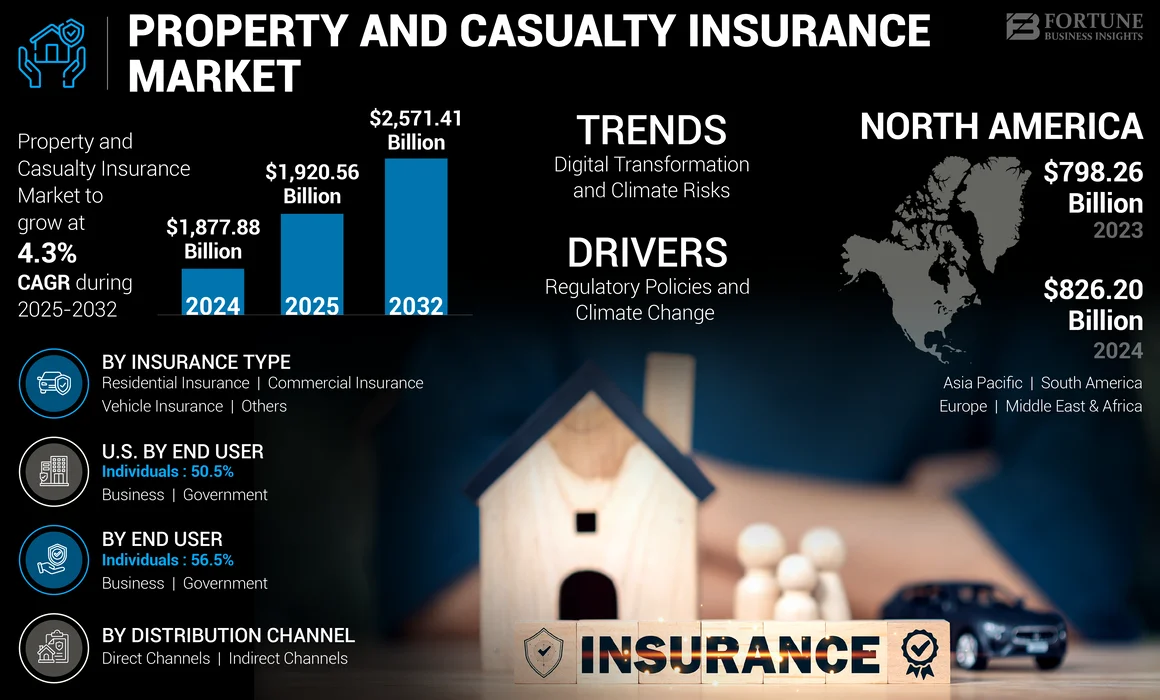

Die Größe des weltweiten Schaden- und Unfallversicherungsmarktes wurde im Jahr 2024 auf 1.877,88 Milliarden US-Dollar geschätzt. Der Markt soll von 1.920,56 Milliarden US-Dollar im Jahr 2025 auf 2.571,41 Milliarden US-Dollar im Jahr 2032 wachsen und im Prognosezeitraum eine jährliche Wachstumsrate von 4,26 % aufweisen.

Mehrere Faktoren, darunter staatliche Vorschriften, häufige Klimaveränderungen, technologische Innovationen und ein zunehmendes Verbraucherbewusstsein, treiben das Wachstum voran. Der Schaden- und Unfallversicherungsmarkt umfasst Kfz-Versicherungen, Wohn- und Gewerbeimmobilienversicherungen, Mieterversicherungen und andere. Klimarisiken, damit verbundene Richtlinien, wirtschaftliche Entwicklung und Urbanisierung steigern die Nachfrage nach Schaden- und Unfallversicherungen (P&C) in allen Regionen. State Farm, PICC, Berkshire Hathaway Inc., Allianz und Lloyd's of London sind einige der Top-Player auf dem Markt. Diese prominenten Akteure erobern ihren Marktanteil durch Investitionen in Kooperations- und Partnerschaftsstrategien.

Staatliche Regulierungsmaßnahmen werden genutzt, um Marktchancen für den Nichtlebensversicherungsmarkt zu schaffen. Beispielsweise schlug die indische Regierung im Juli 2024 einen neuen Gesetzentwurf vor, der Verbundlizenzen für Versicherer vorsieht, die Lebens-, Kranken- und allgemeine Versicherungen gemeinsam anbieten.

GLOBALER SACH- UND UNFALLVERSICHERUNGSMARKTÜBERBLICK

Marktgröße:

- Wert 2024:1.877,88 Milliarden US-Dollar

- Prognosewert 2032:2.571,41 Milliarden US-Dollar, mit einem CAGR von 4,3 % von 2025–2032

Marktanteil:

- Regionalleiter:Nordamerika hielt im Jahr 2024 43,99 % des Marktanteils, was auf ein hohes Versicherungsbewusstsein und einen hohen Fahrzeug-/Hausbesitz zurückzuführen ist.

- Am schnellsten wachsende Region:Der asiatisch-pazifische Raum dürfte aufgrund des steigenden Einkommens der Mittelschicht und digitaler Versicherungskanäle die höchste CAGR aufweisen.

- Endbenutzerführer:Das Einzelkundensegment lag im Jahr 2023 an der Spitze, was auf die zunehmende Verbreitung persönlicher Kfz- und Sachversicherungen zurückzuführen ist.

Branchentrends:

- Digitalisierung:Einsatz von KI und Datenanalysen zur Optimierung von Schadensfällen und Underwriting.

- Klimarisikomanagement:Versicherer entwickeln fortschrittliche Produkte zur Bewältigung von Umweltbedrohungen.

- Online-Verteilung:Insurtech- und digitale Plattformen erhöhen die Zugänglichkeit und Reichweite.

Treibende Faktoren:

- Anstieg der Naturkatastrophe:Erhöhte Nachfrage nach Sachversicherungen aufgrund wetterbedingter Risiken.

- Stadtwachstum:Mehr Häuser, Fahrzeuge und Infrastruktur erhöhen den Versicherungsbedarf.

- Regulatorische Unterstützung:Regierungsvorschriften und -rahmen zur Verbesserung der Versicherungsakzeptanz.

- Technologieintegration:Die digitale Transformation verändert Abläufe und Kundenerlebnisse.

Robuste Infrastrukturinvestitionen in Entwicklungs- und Schwellenländern zur Steigerung des Marktanteils. Auch die wirtschaftliche Entwicklung, sinkende Zinsen und hohe Klimarisiken treiben den Markt an. Das Bewusstsein für Versicherungsdienstleistungen und deren Vorteile wird die Expansion des Marktes in Schwellen- und Entwicklungsländern wie Indien zunehmend unterstützen.

Allerdings hat die COVID-19-Pandemie aufgrund der begrenzten digitalen Infrastruktur und vorübergehenden Sperrungen erhebliche Auswirkungen auf den Markt gezeigt. Verschiebungen im Versicherungsangebot und betriebliche Veränderungen haben weiter geholfendigitale Transformationim Versicherungsbereich. Die sich weiterentwickelnde Regulierungslandschaft, das zunehmende Risikobewusstsein der Verbraucher und die steigenden verfügbaren Einkommen in den einzelnen Ländern verstärken die Marktnachfrage nach Nichtlebensversicherungen.

AUSWIRKUNGEN GENERATIVER KI

Betriebs- und Kundenerlebnisvorteile zur Förderung des Marktfortschritts

Generative KIoder Plattformtools für künstliche Intelligenz ermöglichen eine einfache Interaktion mit Kunden, indem sie eine detaillierte Analyse von Versicherungsprodukten bereitstellen. Mehrere Tools ermöglichen eine Risikobewertung für Unternehmensvermögen und vereinfachen so die Suche nach den richtigen Versicherungsprodukten für die Kunden. Darüber hinaus hilft KI dabei, Schadensfälle schneller als durch menschliches Eingreifen zu analysieren und zu bearbeiten, was letztendlich die Effizienz für die Endbenutzer steigert. KI-Anwendungen unterstützen Kunden dabei, relevante Informationen zu Policen und Versicherungsprodukten zu erhalten.

AUSWIRKUNGEN DER Zölle

Investitionsvolatilität und Handelszölle bremsen das Marktwachstum

Volatile Investitionen und grenzüberschreitende Handelszölle der USA würden das Wachstum des Marktes weiter einschränken. Beispiellose Marktbedingungen, Investitionsvolatilität und ein verändertes Verbraucherverhalten würden das Marktwachstum für Schaden- und Unfallversicherungen weiter verlangsamen. Erhöhte politische Kosten aufgrund von Handelszöllen werden voraussichtlich erhebliche kurzfristige Auswirkungen auf die Ausgaben- und Finanzentscheidungen der Verbraucher haben.

MARKTDYNAMIK

Trends auf dem Schaden- und Unfallversicherungsmarkt

Digitale Transformation und Klimarisiken zur Steigerung des Marktwachstums

Häufiges Auftreten schwerer und Naturkatastrophen, Entwicklung von Risikomodellierungstools und Anwendung von IoTTechnologie zur Echtzeit-Risikoüberwachung, unterstützt durch die Regulierungslandschaft, um die Marktnachfrage nach Versicherungen, einschließlich Kfz-, Wohn- und Gewerbeimmobilienversicherungen, anzukurbeln. Wichtige Akteure bauen ihre Marktpräsenz durch Partnerschaften und Zusammenarbeit mit inländischen Akteuren aus. Der Wandel der Demografie und des Verbraucherverhaltens steigert die Nachfrage nach Versicherungsprodukten und -dienstleistungen weiter.

Markttreiber

Regulierungsrichtlinien und Klimawandel sollen das Marktwachstum ankurbeln

Ein strenges regulatorisches Umfeld, neue Vertriebskanäle, Risikobewusstsein der Kunden, technologische Fortschritte und unterstützende Wirtschaftsfaktoren tragen dazu bei, das Marktwachstum in allen Regionen zu stärken. Wichtige Marktteilnehmer konzentrieren sich auf die Entwicklung und Aktualisierung bestehender Policen auf der Grundlage der Verbraucherpräferenzen, was das Wachstum von Kfz-Versicherungen, Schaden- und Unfallversicherungen und anderen weiter ankurbeln würde. Der Klimawandel und die wachsende Haftpflichtlandschaft treiben den Markt für Schaden- und Unfallversicherungen maßgeblich voran. Steigende verfügbare Einkommen, steigendes Risikobewusstsein der Verbraucher und sich weiterentwickelnde Vertriebskanäle treiben das Wachstum des Schaden- und Unfallversicherungsmarktes weiter voran.

Marktbeschränkungen

Prämienwachstum bei Nichtlebensversicherungsprodukten soll Marktwachstum begrenzen

Prämienwachstum und betriebliche Herausforderungen könnten die Nachfrage nach Nichtlebensversicherungsprodukten begrenzen. Hohe Prämien für Versicherungsprodukte, insbesondere in preissensiblen Märkten, könnten das Marktwachstum weiter bremsen. In den entwickelten Ländern ist der Versicherungsmarkt stark gesättigt und weist eine hohe Versicherungsdurchdringung und Einhaltung gesetzlicher Vorschriften auf. Dies könnte das Wachstum des Nichtlebens- bzw. Schaden- und Unfallversicherungsmarkts weiter einschränken.

Marktchancen

Ausbau des Gewerbeimmobiliensektors zur Verbesserung des Versicherungsmarktes in allen Regionen

Der wachsende E-Commerce-Sektor erzeugt eine starke Nachfrage nach Industrieanlagen und Lagern, um den Kundenanforderungen gerecht zu werden. Darüber hinaus sind Einrichtungen wie Rechenzentren, vertikale Farmen, Wissenschaftslabore, Ladeinfrastruktur,HalbleiterProduktionsstätten und andere expandieren alle über Regionen hinweg. Die Einhaltung gesetzlicher Vorschriften und emissionsfreie Anlagen gewinnen in Industrie- und Schwellenländern auf der ganzen Welt immer mehr an Bedeutung. Beispielsweise hatte die indische Regierung im September 2024 drei Halbleiterfertigungsprojekte in Gujarat und Assam praktisch eingeweiht. Mehrere dieser kommerziellen Infrastrukturen steigern die Nachfrage nach Sachversicherungen erheblich.

SEGMENTIERUNGSANALYSE

Nach Versicherungsart

Kfz-Versicherungen waren aufgrund der strengen Einhaltung gesetzlicher Vorschriften führend auf dem Markt

Nach Versicherungstyp wird der Markt in Wohnversicherung, Gewerbeversicherung, Kfz-Versicherung und andere unterteilt. Das Segment Sonstige umfasst Transportversicherungen,Haustierversicherungund Kraftsportversicherung.

Kfz-Versicherungen dominierten im Jahr 2024 den Markt mit einem Anteil von 43 %, gefolgt von Wohn- und Gewerbeversicherungen. Der zunehmende Besitz von Fahrzeugen, darunter Zweirädern und Dreirädern, unterstützt durch Transport- und Mobilitätsdienstleistungen und den E-Commerce-Sektor, hat dazu geführt, dass die Kfz-Versicherung den Versicherungsmarkt dominiert. Nach Angaben der Internationalen Organisation der Kraftfahrzeughersteller wurden im Jahr 2023 weltweit 92,8 Millionen Personenkraftwagen verkauft, was einem zweistelligen Wachstum gegenüber dem Vorjahr von etwa 11,9 % im Jahr 2023 entspricht.

Ebenso steigern wachsende Taxidienste in Industrie- und Schwellenregionen und die Ausweitung des E-Commerce-Sektors auf Tier-2- und Tier-3-Städte den Markt für Kfz-Versicherungen. Es gibt mehrere neue Mobilitätsdienstleister wie Rapido, Gojek und Grab, die die Nachfrage nach Kfz-Versicherungen weiter steigern könnten.

Es wird geschätzt, dass die gewerbliche Sachversicherung neben allen anderen Segmenten, einschließlich der Wohnversicherung, der Kfz-Versicherung und anderen, die höchste Wachstumsrate aufweist. Zunehmende Investitionen in kommerzielle Infrastruktur wie Büroräume, Unterhaltungsstätten,Rechenzentrenund Lagereinrichtungen in Entwicklungsländern wie Indien dürften die Nachfrage nach gewerblichen Versicherungen ankurbeln. Das Segment Wohnversicherung und Sonstiges wird im Prognosezeitraum aufgrund des begrenzten Bekanntheitsgrads und des Prämienwachstums ein moderates Wachstum verzeichnen.

Nach Vertriebskanal

Indirekte Kanäle hielten aufgrund ihrer starken Reichweite den höchsten Umsatzmarktanteil

Auf der Grundlage des Vertriebskanals wird der Markt in direkte und indirekte Kanäle unterteilt. Direkte Kanäle werden weiter in E-Commerce und eigene Vertriebsmitarbeiter unterteilt, während indirekte Kanäle in Agenten oder Makler, Einzelhändler und Banken und andere unterteilt werden.

Indirekte Kanäle, zu denen Agenten, Makler, Einzelhändler und andere gehören, sorgten im Jahr 2024 für einen großen Umsatzmarktanteil. Erhöhte Vertrauenswerte, reibungslose Schadensbearbeitung, ausgehandelte Versicherungskosten und etablierte Beziehungen zu indirekten Kanälen steigern die Loyalität der Kunden. Kunden benötigen glaubwürdige und vertrauenswürdige Partner für hochwertige Transaktionen, die über indirekte Kanäle wie Makler und Banken eine starke Nachfrage generieren. Schätzungen zufolge wird dieses Segment im Prognosezeitraum (2025–2032) mit einer erheblichen jährlichen Wachstumsrate von 4,05 % wachsen.

Es wird geschätzt, dass das Segment der Direktkanäle im Jahr 2025 einen Marktanteil von 43 % erreichen wird.

Allerdings verzeichnete der Versicherungskauf, der vor allem über E-Commerce-Plattformen erfolgt, in den prognostizierten Jahren ein starkes Wachstum. Durch die zunehmende Sensibilisierung der Kunden für Versicherungsprodukte werden analytische Versicherungsplattformen wie Policybazaar in Indien starke Marktchancen für den Markt schaffen.

Vom Endbenutzer

Einzelpersonen dominierten aufgrund des verfügbaren Einkommens und strenger Richtlinien den Marktanteil am Umsatz

Basierend auf dem Endbenutzer wird der Markt in Einzelpersonen, Unternehmen und Regierung unterteilt.

Privatpersonen hatten den höchsten Umsatzmarktanteil, der im Jahr 2024 etwa 56,5 % ausmachte. Der demografische Wandel, die wachsende Bevölkerung und das steigende verfügbare Einkommen sind einige der Hauptfaktoren, die den Markt für von Privatpersonen abgeschlossene Schaden- und Unfallversicherungen beeinflussen. Darüber hinaus fördern strenge Regulierungsrichtlinien in allen Ländern und ein zunehmendes Verbraucherbewusstsein für Sicherheit das Wachstum individueller Versicherungen. Im Jahr 2025 soll das Segment einen Marktanteil von 56 % halten.

Wirtschaftswachstum und steigende Vermögenswerte in Industrie- und Gewerbebetrieben sorgen im Prognosezeitraum für eine Nachfrage nach Versicherungen. Es wird erwartet, dass das Geschäftssegment im Prognosezeitraum die höchste Wachstumsrate aufweisen wird.

Das Geschäftssegment dürfte im Prognosezeitraum (2025–2032) mit einer beachtlichen jährlichen Wachstumsrate von 4,60 % wachsen.

Erfahren Sie, wie unser Bericht Ihr Geschäft optimieren kann, Sprechen Sie mit einem Analysten

REGIONALER AUSBLICK AUF DEN SACH- UND UNFALLVERSICHERUNGSMARKT

Nach Regionen ist der Markt in Nordamerika, Europa, den asiatisch-pazifischen Raum, Südamerika sowie den Nahen Osten und Afrika unterteilt.

Nordamerika

North America Property and Casualty Insurance Market Size, 2024 (USD Billion)

Um weitere Informationen zur regionalen Analyse dieses Marktes zu erhalten, Laden Sie ein kostenloses Beispiel herunter

Nordamerika hatte mit 798,26 Milliarden US-Dollar im Jahr 2023 und 826,4 Milliarden US-Dollar im Jahr 2024 den größten Umsatzanteil. Der nordamerikanische Markt dominiert den Markt für Schaden- und Unfallversicherungsanteile aufgrund mehrerer Faktoren, darunter ein hohes verfügbares Einkommen, eine beträchtliche Anzahl von Fahrzeugbesitzern, ein etablierter Versicherungsmarkt, strenge regulatorische Rahmenbedingungen und eine hochwertige Wohn- und Gewerbeinfrastruktur.

Darüber hinaus spielen gut ausgebaute Maklernetzwerke, Vertriebskanäle und hohe Alphabetisierungsraten für Versicherungsprodukte eine wichtige Rolle dabei, den nordamerikanischen Markt für Schaden- und Unfallversicherungen dominant zu machen. Es wird geschätzt, dass die USA über den höchsten Umsatzmarktanteil in Nordamerika verfügen. Kanada und Mexiko werden im Prognosezeitraum aufgrund des wachsenden Immobilien- und Industriesektors ein moderates Wachstum verzeichnen.

Laden Sie ein kostenloses Muster herunter um mehr über diesen Bericht zu erfahren.

Eine zunehmende Anzahl von Fahrzeugen sowie Privat- und Gewerbeimmobilien treibt die Nachfrage nach Versicherungen im Land an. Darüber hinaus stärken strenge Regulierungsrichtlinien und Risikomanagementansätze im gewerblichen und industriellen Sektor den Markt für Schaden- und Unfallversicherungen in den USA weiter. Der US-Markt wird im Jahr 2025 voraussichtlich 733,03 Milliarden US-Dollar umfassen.

Erfahren Sie, wie unser Bericht Ihr Geschäft optimieren kann, Sprechen Sie mit einem Analysten

Europa

Europa ist der drittgrößte Markt, der im Jahr 2025 voraussichtlich 352,05 Milliarden US-Dollar erreichen wird. Wachsende Automobilflotten, Prämienwachstum, volatile Klimabedingungen und regulatorische Richtlinien sind einige der wichtigsten Faktoren, die das Wachstum des Marktes antreiben. Der britische Markt wächst weiter und soll im Jahr 2025 einen Marktwert von 101,24 Milliarden US-Dollar erreichen. Nach der Pandemie sind mehrere wichtige Akteure in der Region bestrebt, Technologien einzuführen und ihre Vertriebskanäle zu verbessern, um ihre Reichweite zu vergrößern, Kapitalinvestitionen in europäischen Schwellenländern zu erhöhen und neue Geschäftsmöglichkeiten zu entwickeln, um weitere Marktchancen zu generieren. Schätzungen zufolge wird Deutschland im Jahr 2025 einen Wert von 67,09 Milliarden US-Dollar haben, während Frankreich im selben Jahr voraussichtlich 46,19 Milliarden US-Dollar gewinnen wird.

Asien-Pazifik

Der asiatisch-pazifische Raum ist die zweitgrößte Region, die im Jahr 2025 voraussichtlich 531,02 Milliarden US-Dollar halten wird und im Prognosezeitraum (2025–2032) eine beachtliche jährliche Wachstumsrate von 4,81 % verzeichnet. Demografische Veränderungen, das Risikobewusstsein der Verbraucher und strenge Regulierungsrichtlinien sind wichtige Faktoren, die die Nachfrage nach Schaden- und Unfallversicherungen in den Entwicklungsländern der Asien-Pazifik-Region antreiben. Die Entwicklung der Infrastruktur in Ländern wie Indien wird den Markt für Nichtlebensversicherungen weiter stärken. China wird im Jahr 2025 voraussichtlich 267,27 Milliarden US-Dollar erreichen.

Entwickelte Volkswirtschaften wie Japan und Australien verfügen über eine beträchtliche Anzahl an Vermögenswerten, haben eine ausgeprägte Versicherungskultur und sind sehr anfällig für den Klimawandel. Mehrere dieser Faktoren haben zu erheblichen Umsatzgenerierungen für Nichtlebensversicherungen in diesen Ländern geführt: wachsendes Bewusstsein, digitale Transformation und Urbanisierung, um den Markt in der gesamten Region voranzutreiben. Indien dürfte im Jahr 2025 29,57 Milliarden US-Dollar erwerben, während Japan im selben Jahr voraussichtlich 74,55 Milliarden US-Dollar halten wird.

Naher Osten und Afrika

Wirtschaftswachstum und zwingende Vorschriften im Versicherungsbereich sind die Hauptfaktoren für das Wachstum des Marktes. Wachsende Wirtschaftszweige wie zerneuerbare EnergieDie Öl- und Gassektoren werden dem Markt durch Vermögensversicherungen und die Einführung von Versicherungsprodukten Chancen bieten. Wachsende Bevölkerung mit mittlerem Einkommen und innovative Versicherungen für Sektoren wie die Landwirtschaft, unterstützt durch Vertriebskanäle, um das Marktwachstum in der Region zu fördern. Der GCC-Markt wird im Jahr 2025 voraussichtlich 30,82 Milliarden US-Dollar groß sein.

Südamerika

Südamerika ist die viertgrößte Region, die im Jahr 2025 voraussichtlich einen Wert von 110,29 Milliarden US-Dollar erreichen wird. Wachsende Infrastrukturentwicklung, strenge regulatorische Rahmenbedingungen und zunehmender Fahrzeugbesitz bei sich ändernden klimatischen Bedingungen beschleunigen das Wachstum des Marktes. Zunehmende Bergbau- und andere Explorationsaktivitäten, um das Wachstum der Versicherungen für verschiedene Vermögenswerte wie Baumaschinen voranzutreiben.

WICHTIGSTE INDUSTRIE-AKTEURE

Strategische Zusammenarbeit und ein starkes Vertriebsnetz stärkten die Präsenz wichtiger Akteure

Der P&C-Versicherungsmarkt ist durch einige Versicherungsunternehmen wie State Farm, Berkshire Hathaway, Liberty Mutual und Allstate mäßig fragmentiert. Diese Akteure arbeiten mit inländischen Teilnehmern zusammen, um ihr umfassendes Produktportfolio einem breiten Kundenkreis zugänglich zu machen. Wichtige Marktteilnehmer haben mit Einzelhändlern und Banken zusammengearbeitet, um ihr Netzwerk zu erweitern und über eine breite Palette von Vertriebskanälen, einschließlich Online-Plattformen, zu erreichen. Zu den Hauptakteuren, die einen erheblichen Umsatzanteil am Markt erwirtschaften, gehören State Farm, PICC, Berkshire Hathaway und Lloyd’s of London.

Liste der wichtigsten Schaden- und Unfallversicherungsunternehmen im Profil:

- Staatsfarm(UNS.)

- PICC (China)

- Berkshire Hathaway Inc. (USA)

- Allianz SE(Deutschland)

- Lloyd's of London (Großbritannien)

- AXA(Frankreich)

- Progressiv (USA)

- Allstate (USA)

- Ping An Insurance (China)

- Liberty Mutual(UNS.)

- Tokio Marine Holdings (Japan)

- Chubb Limited(Schweiz)

- Reisegruppe (USA)

- Nationwide Group (England)

- Fairfax Financial Group (Kanada)

- Erie Ins Group (USA)

- Everest Re U.S. Group (USA)

- Cincinnati Ins Cos (USA)

- Great Amer P&C Ins Grp (USA)

- Zurich Ins U.S. PC Group (Schweiz)

- CSAA Insurance Group (USA)

WICHTIGSTE ENTWICKLUNGEN IN DER BRANCHE:

- Dezember 2024:Orion180 hat seine neue Wohnimmobilien- und Unfallversicherung mit umfassender Deckung für Überschwemmungsgebiete eingeführt.

- Dezember 2024:Trucordia erwarb das Versicherungsgeschäft von Archibald Insurance im Jahr 2024. Archibald Insurance ist auf die Bereitstellung von Versicherungsprodukten für Privatpersonen und Unternehmen spezialisiert.

- November 2024:Oyster hat eine Reihe digitaler Produkte für den Versicherungsmarkt eingeführt, die für kleine und mittlere Unternehmen konzipiert sind. Das NeueKIDas Modell ermöglicht eine einfache Bearbeitung von Versicherungsangeboten, Überprüfungen und Zertifizierungsmanagement.

- November 2024:Die Skyward Specialty Insurance Group, Inc. hat ihre neue Haftpflichtversicherung für Biowissenschaften eingeführt. Die neue Haftpflichtversicherung wird die besonderen Bedürfnisse der Biowissenschafts-, Kosmetik- und Nutraceutical-Branche berücksichtigen.

- Oktober 2024:RSA Insurance hat ein neues Finanzrisikoprodukt für Unternehmen vorgestellt, das auf den britischen Markt ausgerichtet ist.

BERICHTSBEREICH

Der Bericht bietet eine detaillierte Analyse des Marktes und konzentriert sich auf Schlüsselaspekte wie führende Unternehmen, Versicherungsart, Vertriebskanäle und Endnutzer der Dienste. Darüber hinaus bietet der Bericht Einblicke in die Markttrends und beleuchtet wichtige Entwicklungen in der Versicherungsbranche. Zusätzlich zu den oben genannten Faktoren umfasst der Bericht mehrere Faktoren, die zum Wachstum des Marktes in den letzten Jahren beigetragen haben.

Erfahren Sie, wie unser Bericht Ihr Geschäft optimieren kann, Sprechen Sie mit einem Analysten

BERICHTSUMFANG UND SEGMENTIERUNG

|

ATTRIBUT |

DETAILS |

|

Studienzeit |

2019-2032 |

|

Basisjahr |

2024 |

|

Geschätztes Jahr |

2025 |

|

Prognosezeitraum |

2025-2032 |

|

Historische Periode |

2019-2023 |

|

Wachstumsrate |

CAGR von 4,3 % von 2025 bis 2032 |

|

Einheit |

Wert (Milliarden USD) |

|

Segmentierung |

Versicherungstyp, Vertriebskanal, Endbenutzer und Region |

|

Segmentierung |

Nach Versicherungsart

Nach Vertriebskanal

Vom Endbenutzer

Nach Region

|

|

Im Bericht vorgestellte Unternehmen |

State Farm (USA), PICC (China), Berkshire Hathway Inc. (USA), Allianz SE (Deutschland), Lloyd's of London (Großbritannien), AXA (Frankreich), Progressive (USA), Allstate (USA), Ping An Insurance (China), Liberty Mutual (USA) |

Häufig gestellte Fragen

Der Markt soll bis 2032 ein Volumen von 2.571,41 Milliarden US-Dollar erreichen.

Im Jahr 2024 hatte der Markt einen Wert von 1.877,88 Milliarden US-Dollar.

Der Markt wird im Prognosezeitraum voraussichtlich mit einer jährlichen Wachstumsrate von 4,26 % wachsen.

Digitale Transformation und Klimarisiken sind die Schlüsselfaktoren für das Marktwachstum.

State Farm, PICC, Berkshire Hathaway Inc., Allianz SE und Lloyds of London sind einige der Top-Player auf dem Markt.

Nordamerika wird voraussichtlich den höchsten Marktanteil halten.

Nach Versicherungsart wird die Gewerbeversicherung im Prognosezeitraum die höchste Wachstumsrate verzeichnen.

Die Einzelversicherung war im Jahr 2024 marktführend.

Nehmen Sie Kontakt mit unseren Experten auf Sprechen Sie mit einem Experte

Verwandte Berichte

-

US +1 833 909 2966 (Gebührenfrei)

-

Nehmen Sie Kontakt mit uns auf