Tamaño del mercado de análisis de seguros, participación y análisis de la industria, por implementación (nube y local), por tipo de empresa (grandes empresas y pequeñas y medianas empresas (PYME)), por aplicación (optimización de procesos de reclamaciones, detección de fraude y evaluación de riesgos, participación y retención de clientes, y otros), por usuario final (empresas de seguros, agencias gubernamentales y otros) y pronóstico regional, 2026-2034

INFORMACIÓN CLAVE DEL MERCADO

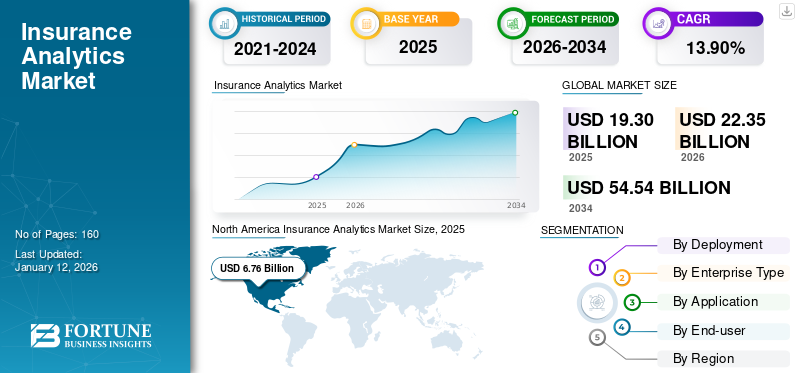

El mercado mundial de análisis de seguros se valoró en 19.300 millones de dólares en 2025. Se prevé que el mercado crezca desde 22.350 millones de dólares en 2026 y alcance los 54.540 millones de dólares en 2034, exhibiendo una tasa compuesta anual del 13,90% durante el período previsto. América del Norte dominó el mercado mundial de análisis de seguros con una participación del 40,40% en 2025.

El análisis de seguros utiliza técnicas avanzadas de modelado y análisis de datos dentro de la industria de seguros para extraer información valiosa a partir de grandes cantidades de datos. Abarca la recopilación, el procesamiento y la interpretación de datos relacionados con los asegurados, las reclamaciones, la gestión de riesgos y otros procesos relacionados con los seguros. Los objetivos principales al adoptar análisis de seguros son mejorar la toma de decisiones, mejorar la eficiencia operativa, gestionar los riesgos de manera efectiva y desarrollar una comprensión más profunda del comportamiento del cliente.

A medida que aumenta la competencia en el sector de seguros, tiende a aumentar la necesidad de soluciones analíticas para obtener una ventaja competitiva en el mercado global. Las empresas están adoptando soluciones escalables y eficientes para gestionar riesgos crecientes, responder a desastres y cumplir con los requisitos de gestión regulatoria. Además, surge la competencia entre los actores de la industria, ya que los consumidores tienden a recibir cotizaciones en línea y soluciones de seguros personalizadas de diferentes compañías las 24 horas del día, los 7 días de la semana. La creciente competencia acelera la adopción de análisis de seguros entre los participantes clave del mercado. Estos son algunos de los factores clave que impulsan el crecimiento del mercado.

La pandemia de COVID-19 tuvo un profundo impacto en el mercado. Las aseguradoras confiaron en conocimientos basados en datos, lo que aumentó la demanda de soluciones analíticas dentro de la industria de seguros. La tecnología se volvió influyente para ayudar a las aseguradoras a evaluar los riesgos únicos que trajo la pandemia y desarrollar modelos predictivos para una gestión de riesgos eficaz. En general, el análisis de seguros demostró ser una herramienta esencial para que las aseguradoras afronten los desafíos planteados por la COVID-19, fomenten la innovación y mejoren la resiliencia de la industria.

Tendencias del mercado de análisis de seguros

Aumento de la implementación de inteligencia artificial (IA) y aprendizaje automático (ML) con herramientas de análisis de seguros para aumentar la demanda de soluciones

La creciente adopción deInteligencia artificial (IA)y el aprendizaje automático (ML) en análisis está remodelando la industria de seguros. Las aseguradoras están aprovechando el poder de estas tecnologías para obtener conocimientos más profundos de sus datos, optimizar las operaciones y mejorar las experiencias de los clientes. Los algoritmos de IA y ML se utilizan para una evaluación de riesgos más precisa, lo que permite a las aseguradoras desarrollar productos de seguros y modelos de precios personalizados. Por ejemplo,

- Enjunio 2022, SAS, un proveedor de inteligencia artificial y análisis, adquirió Kamakura Corporation, que ofrece software, datos y servicios de consultoría especializados, lo que permite a las organizaciones financieras, incluidos bancos, compañías de seguros, administradores de activos y fondos de pensiones, gestionar diversos riesgos financieros de manera efectiva.

El procesamiento de reclamaciones se está volviendo más rápido y eficiente gracias a la automatización, lo que reduce los gastos administrativos. Además, estas tecnologías son fundamentales para la detección de fraudes e identifican rápidamente irregularidades en los datos de reclamaciones. El servicio al cliente está revolucionando con la IAchatbotsproporcionando asistencia inmediata y mejorando la satisfacción general del cliente. Los procesos de suscripción se están volviendo más ágiles con análisis predictivos, lo que permite a las aseguradoras abordar de manera proactiva las necesidades de los clientes.

Por lo tanto, los factores mencionados anteriormente están modificando los cambios fundamentales en la industria de seguros, haciéndola más centrada en los datos, más centrada en el cliente y más eficiente.

Descargar muestra gratuita para conocer más sobre este informe.

Factores de crecimiento del mercado de análisis de seguros

Aumento de la demanda de toma de decisiones basada en datos para impulsar el crecimiento del mercado

La creciente necesidad de una toma de decisiones basada en datos en la industria de seguros es un impulsor crucial del mercado. Las aseguradoras se están dando cuenta del valor de la inmensa cantidad de datos a la hora de evaluar riesgos, optimizar los procesos de suscripción, detectar fraudes y mejorar las experiencias de los clientes. La gran cantidad de datos generados a través de los asegurados,Internet de las cosas (IoT)Los dispositivos y las fuentes externas brindan la oportunidad de obtener conocimientos más profundos sobre el comportamiento del cliente y los factores de riesgo. Por lo tanto, las compañías de seguros están invirtiendo en plataformas y herramientas de análisis avanzado para aprovechar estos datos de manera efectiva. Por ejemplo,

- Según los expertos de la industria, el 90% de los profesionales de seguros y análisis empresariales destacan el papel del análisis de seguros a la hora de impulsar los esfuerzos de transformación digital de sus organizaciones.

Además, los requisitos reglamentarios y la necesidad de informes precisos alientan a las empresas de seguros a adoptar soluciones analíticas para el cumplimiento.

Por lo tanto, el aumento de la demanda de toma de decisiones basada en datos y evidencia es un factor importante que impulsa el crecimiento del mercado de análisis de seguros.

FACTORES RESTRICTIVOS

Falta de recursos y capacidades limitadas para obstaculizar el crecimiento del mercado

La industria de seguros genera una enorme cantidad de datos, incluida información de clientes, datos de reclamaciones, tendencias del mercado y otros. Gestionar, procesar y extraer información valiosa de estos datos puede resultar complejo, especialmente para las compañías de seguros con capacidades limitadas de análisis de datos. Además, las compañías de seguros manejan información confidencial de los clientes y leyes estrictas de protección de datos, como el RGPD, que exigen un cumplimiento riguroso. Garantizar procesos de análisis alineados con estas regulaciones y al mismo tiempo brindar información significativa requiere esfuerzos y recursos sustanciales. Por lo tanto, se espera que la falta de recursos y de esfuerzos sustanciales limiten el crecimiento del mercado.

Análisis de segmentación del mercado de análisis de seguros

Por análisis de implementación

Beneficios que ofrece la solución basada en la nube para impulsar el crecimiento del segmento

Nuestra investigación muestra que la implementación se implementa en la nube y en las instalaciones. La implementación de la nube dominó el mercado con una participación del 68,14 % en 2026 y se espera que crezca al CAGR más alto durante el período proyectado, ya que ofrece escalabilidad, lo que permite a las aseguradoras ampliar sus capacidades analíticas según sea necesario sin grandes requisitos iniciales en infraestructura. Además, las soluciones basadas en la nube brindan procesamiento y análisis de datos en tiempo real y son cruciales para tomar decisiones oportunas en la acelerada industria de seguros.

Se espera que la implementación local crezca a un ritmo promedio, ya que proporciona control, seguridad y personalización, pero puede implicar mayores costos iniciales y responsabilidades de mantenimiento. La elección entre lo local y lo basado en la nube depende de las necesidades, los recursos y los requisitos regulatorios específicos de una organización.

Se espera que la implementación local crezca a un ritmo promedio, ya que proporciona control, seguridad y personalización, pero puede implicar mayores costos iniciales y responsabilidades de mantenimiento. La elección entre lo local y lo basado en la nube depende de las necesidades, los recursos y los requisitos regulatorios específicos de una organización.

Por análisis de tipo de empresa

Las grandes empresas dominarán el mercado gracias a la capacidad de los análisis para manejar la creciente cantidad de datos generados

Según nuestra investigación, las soluciones son utilizadas por grandes empresas y pequeñas y medianas empresas. Se espera que el segmento de grandes empresas domine el mercadorepresentando el 55,70 % de cuota de mercado en 2026 y ya que manejan grandes cantidades de datos, y los análisis les ayudan a darle sentido a esta información para mejorar la evaluación de riesgos y la precisión de la suscripción. Además, los análisis permiten a las grandes empresas identificar tendencias y patrones en los datos de reclamaciones, lo que les ayuda a detectar fraudes de forma más eficaz, lo que impulsa el crecimiento del segmento.

Por otro lado, se proyecta que el segmento de pequeñas y medianas empresas crecerá al ritmo más alto en la adopción de análisis en el sector de seguros a medida que reconocen cada vez más el valor de los conocimientos basados en datos para tomar decisiones informadas, gestionar riesgos y optimizar sus informes de seguros. Además, los avances tecnológicos han hecho que las soluciones de análisis de seguros sean más accesibles y asequibles para las empresas más pequeñas.

Por análisis de aplicaciones

Uso creciente de análisis de seguros para minimizar actividades fraudulentas para impulsar el crecimiento del segmento de optimización del proceso de reclamaciones

Según nuestro estudio, el mercado tiene aplicaciones específicas, incluida la optimización del proceso de reclamaciones, la detección de fraude y evaluación de riesgos, la participación y retención de clientes, entre otras. El segmento de optimización del proceso de reclamaciones tiene la mayor cuota de mercado del 29,71 % en 2026, ya que está diseñado para agilizar y mejorar todo el proceso de reclamaciones, lo que genera ahorros de costes al automatizar las tareas rutinarias y reducir las reclamaciones fraudulentas. Además, mejora significativamente la satisfacción del cliente al acelerar el proceso de resolución de reclamaciones, lo que conduce a un aumento de las renovaciones de pólizas.

Se proyecta que el segmento de participación y retención de clientes crecerá al ritmo más alto a medida que las compañías de seguros reconozcan cada vez más el papel fundamental de las estrategias centradas en el cliente en el panorama competitivo. Al utilizar mejor la analítica para comprender el comportamiento, las preferencias y las necesidades de los clientes, las aseguradoras pueden adaptar sus ofertas, comunicaciones y servicios para crear una experiencia más personalizada y atractiva. Además, estas herramientas permiten a los proveedores de seguros identificar problemas potenciales que podrían provocar una pérdida de clientes de forma proactiva. Al detectar señales de insatisfacción, las aseguradoras pueden intervenir con ofertas oportunas y relevantes, mejorando la satisfacción del cliente y las tasas de retención.

Por análisis del usuario final

Para saber cómo nuestro informe puede ayudar a optimizar su negocio, Hable con un analista

Aumento del uso de análisis para la gestión de riesgos y la satisfacción del cliente para impulsar el crecimiento del segmento de empresas de seguros

Según nuestro estudio, el mercado tiene usuarios finales específicos, incluidas empresas de seguros, agencias gubernamentales y otros. El segmento de empresas de seguros tendrá la mayor cuota de mercado del 39,15% en 2026. Se espera que el segmento de empresas de seguros crezca rápidamente ya que las compañías de seguros dependen en gran medida de los datos para tomar decisiones informadas sobre evaluación de riesgos, fijación de precios, procesamiento de reclamaciones y servicio al cliente. Estas herramientas permiten a las aseguradoras extraer información valiosa de sus vastos repositorios de datos, lo que permite una suscripción más precisa y una mejor gestión de riesgos, mejorando la rentabilidad a través de precios optimizados y reduciendo el fraude.

Las agencias gubernamentales ocupan el segundo lugar en importancia, ya que adoptan cada vez más análisis de seguros para mejorar sus operaciones, ahorrar costos y brindar mejores servicios al público.

PERSPECTIVAS REGIONALES

Según nuestro informe, el mercado se estudia en cinco regiones, incluidas América del Norte, América del Sur, Europa, Medio Oriente y África, y Asia Pacífico. Estas regiones se clasifican además en países líderes.

North America Insurance Analytics Market Size, 2025 (USD Billion)

Para obtener más información sobre el análisis regional de este mercado, Descargar muestra gratuita

América del norte

América del Norte tiene la mayor participación de mercado, ya que las aseguradoras aprovechan herramientas analíticas para evaluar riesgos potenciales y mejorar de manera proactiva la seguridad de los asegurados. Estas herramientas avanzadas son necesarias para una investigación exhaustiva de datos y un procesamiento meticuloso para generar conocimientos precisos para la toma de decisiones que impulsen la expansión en la región. Además, los avances tecnológicos sustanciales y las inversiones en análisis de vanguardia dentro del sector de seguros contribuyen significativamente a la participación de mercado de análisis de seguros. Se prevé que el mercado estadounidense alcance los 5.190 millones de dólares en 2026. Por ejemplo,

- Enmayo 2023, SAS, un proveedor de soluciones analíticas, planeó invertir mil millones de dólares en tres años para desarrollar soluciones analíticas mejoradas para los requisitos específicos de las industrias. Además, SAS se centrará en ofrecer soluciones personalizadas a los desafíos de la industria en banca, seguros, gobierno, comercio minorista, atención médica, manufactura, telecomunicaciones/medios y otros.

Para saber cómo nuestro informe puede ayudar a optimizar su negocio, Hable con un analista

Asia Pacífico

Asia Pacífico es la región de más rápido crecimiento, y los gobiernos respaldan e impulsan activamente el sector de seguros a través de herramientas analíticas avanzadas, lo que en última instancia mejora sus ingresos comerciales. La región está preparada para un crecimiento acelerado debido a su rápida adopción de tecnología de seguros. Además, la sólida expansión económica, la rápida digitalización y la adopción generalizada de servicios basados en la nube brindan importantes oportunidades de crecimiento para el mercado de la región. Se prevé que el mercado de Japón alcance los 780 millones de dólares en 2026, el mercado de China alcance los 1270 millones de dólares en 2026 y el mercado de la India alcance los 690 millones de dólares en 2026.

Europa

Europa está ganando prominencia debido a los continuos avances tecnológicos dentro del sector de seguros. Las empresas de seguros, las agencias gubernamentales, los administradores de partidos, los corredores y las consultorías están adoptando cada vez más tecnología de análisis de seguros para gestionar los riesgos. Esta tendencia se ve impulsada aún más por el uso de herramientas analíticas por parte de las compañías de seguros europeas para mitigar los riesgos regulatorios y reducir los costos de procesamiento de reclamaciones, lo que contribuye al crecimiento industrial de la región. Se prevé que el mercado del Reino Unido alcance los 1.230 millones de dólares en 2026, mientras que el mercado de Alemania alcance los 1.150 millones de dólares en 2026.

América del Sur y Medio Oriente y África

Se espera que América del Sur, Medio Oriente y África crezcan lentamente a medida que el análisis de seguros en estas regiones aún se está desarrollando y los países comienzan a reconocer la importancia de utilizar análisis en la industria de seguros.

Actores clave de la industria

Los actores clave lanzan nuevos productos para fortalecer su posición en el mercado

Los actores clave en este mercado están creando activamente soluciones avanzadas para satisfacer las demandas de los clientes y también se centran en mejorar su cartera de productos existente para ofrecer soluciones flexibles. Además, estas organizaciones buscan de manera proactiva colaboraciones, adquisiciones y asociaciones para reforzar sus ofertas de productos.

Las aseguradoras pueden utilizar el análisis de datos para aprender más sobre el comportamiento de los clientes y ofrecer soluciones adaptadas a sus necesidades. Estos proveedores de análisis celebran contratos con varias empresas para respaldar su software y servicios de TI. A medida que las empresas cambian a la tecnología digital, hay más espacio para la expansión y las soluciones de análisis de seguros deben volverse más consistentes. Los jugadores tienden a invertir en innovaciones en sus ofertas de productos para satisfacer las necesidades cambiantes de la industria de seguros.

Lista de los mejores SeguroAnalítica:

- Corporación IBM (EE.UU.)

- Tableau Software, LLC(A NOSOTROS.)

- wipro(India)

- LexisNexis Risk Solutions (EE.UU.)

- Vertafore, Inc. (EE. UU.)

- Instituto SAS Inc.(A NOSOTROS.)

- Verisk Analytics, Inc. (EE. UU.)

- ExlService Holdings, Inc.(A NOSOTROS.)

- Altair Engineering Inc. (EE. UU.)

- Moody's Analytics, Inc. (EE.UU.)

DESARROLLOS CLAVE DE LA INDUSTRIA

- Enero de 2024:Insurity anunció una solución de análisis basada en inteligencia artificial que, según afirma, revolucionará la toma de decisiones de las compañías de seguros de propiedad y accidentes. Las soluciones de análisis de Insurity brindan a los operadores de redes un mayor nivel de conocimiento confiable de sus carteras, mejoran los índices de siniestralidad y permiten una segmentación más profunda.

- Agosto de 2023:IBM y FGH Parent, L.P. (con su filial “Fortitude Re”) transformaron la póliza de seguro de vida de Fortitude Re. Ayudaría a las operaciones de servicios mediante la implementación de otras herramientas de automatización y tecnología de inteligencia artificial desarrolladas para lograr los niveles más altos de rendimiento.

- Junio de 2023:iPipeline y Vertafore unieron fuerzas para simplificar la distribución de seguros de vida para compañías de seguros y agentes independientes. Esta asociación tiene como objetivo agilizar y mejorar el proceso de oferta de pólizas de seguro de vida, haciéndolo más eficiente y accesible para todas las partes involucradas.

- Junio de 2023:Verisk presentó una solución avanzada de análisis de fraude de seguros en colaboración con Kyndryl Technology en Israel. Esta solución innovadora combina las sólidas capacidades de computación en la nube de Kyndryl con el amplio conocimiento del dominio de Veriks para acceder rápidamente a nuevas reclamaciones de seguros de automóviles que involucran lesiones corporales, un componente de seguro obligatorio en Israel. Su objetivo principal es identificar posibles indicadores de fraude.

- Abril de 2023:Guidewire presentó la solución Garmisch, que ofrece herramientas de autoservicio a través de Guidewire Cloud Console para desarrolladores, lo que permite a las compañías de seguros establecer rápidamente procesos de reclamaciones digitales. Garmisch incluye conectores listos para usar para las principales plataformas de datos globales, lo que acelera el acceso de las organizaciones a la información.

- Abril de 2023:Verisk presentó una innovadora solución de calificación como servicio (RaaS) que transforma la innovación de productos de seguros. Este motor de calificación basado en la nube elimina la necesidad de que las aseguradoras inviertan mucho tiempo en recopilar y actualizar calificaciones. En cambio, las aseguradoras proporcionan información de calificación relevante a Verik a través de API. Este enfoque agiliza y moderniza el proceso de calificación, mejorando la eficiencia de las aseguradoras.

- Marzo de 2023:LexisNexis Risk Solutions actualizó su solución de seguros de hogar basada en inteligencia artificial para mejorar y acelerar el proceso de suscripción de seguros de hogar. Su objetivo es aprovechar los datos y el análisis avanzado para ofrecer información valiosa que ayude a las empresas y organizaciones gubernamentales a mitigar los riesgos y tomar mejores decisiones, beneficiando en última instancia a las personas.

COBERTURA DEL INFORME

El informe proporciona un análisis detallado del mercado y se centra en aspectos clave como empresas líderes, tipos de productos/servicios y aplicaciones líderes del producto. Además, el informe ofrece información sobre las tendencias del mercado y destaca desarrollos clave de la industria. Además de los factores anteriores, el informe abarca varios factores que contribuyeron al crecimiento del mercado en los últimos años.

Solicitud de personalización para obtener un conocimiento amplio del mercado.

Alcance y segmentación del informe

|

ATRIBUTO |

DETALLES |

|

Período de estudio |

2021-2034 |

|

Año base |

2025 |

|

Año estimado |

2026 |

|

Período de pronóstico |

2026-2034 |

|

Período histórico |

2021-2024 |

|

Índice de crecimiento |

CAGR del 13,90% de 2026 a 2034 |

|

Unidad |

Valor (millones de dólares) |

|

Segmentación |

Por implementación

Por tipo de empresa

Por aplicación

Por usuario final

Por región

|

Preguntas frecuentes

Según Fortune Business Insights, se prevé que el mercado alcance los 54.540 millones de dólares en 2034.

En 2026, el mercado estaba valorado en 22.350 millones de dólares.

Se prevé que el mercado crezca a una tasa compuesta anual del 13,90% durante el período previsto.

Se espera que las grandes empresas lideren el mercado.

El aumento de la demanda de toma de decisiones basada en datos impulsa el crecimiento del mercado.

IBM Corporation, Tableau Software, LLC, Wipro, LexisNexis Risk Solutions, Vertafore, Inc., SAS Institute Inc., Verisk Analytics, Inc., ExlService Holdings, Inc., Altair Engineering Inc. y Moodys Analytics, Inc. son los principales actores del mercado.

América del Norte dominó el mercado mundial de análisis de seguros con una participación del 40,40% en 2025.

Por usuario final, se espera que las empresas de seguros crezcan con una CAGR notable durante el período previsto.

Póngase en contacto con nuestras expertas Habla con un experto

Informes relacionados