Tamanho do mercado de seguros da China, análise e análise da indústria, por tipo (vida e não vida [propriedade, saúde, motor e outros], por modo (offline e online), por canal de distribuição (agências, bancos, canais de marketing direto, corretores e outros) e previsão do país, 2025-2032

Tamanho do mercado de seguros da China

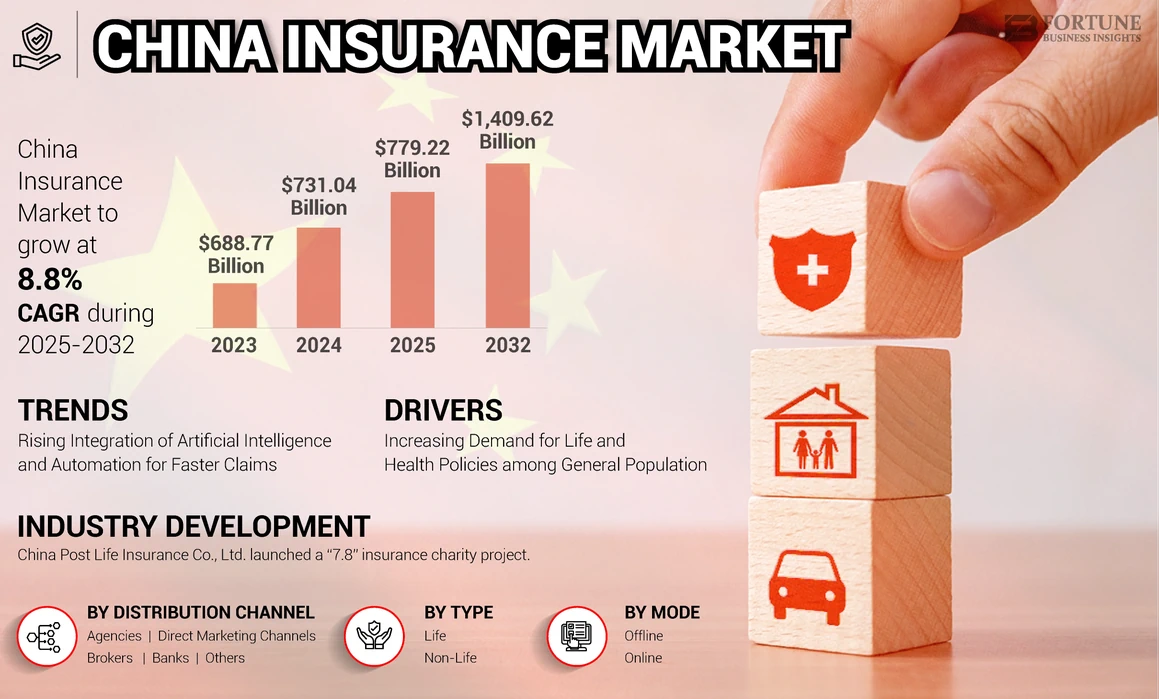

O tamanho do mercado de seguros da China foi avaliado em US $ 731,04 bilhões em 2024. O mercado deve crescer de US $ 779,22 bilhões em 2025 para US $ 1,409,62 bilhão em 2032, exibindo um CAGR de 8,8% durante o período de previsão.

O seguro é um dos produtos financeiros mais importantes que atuam como um sistema de suporte para o segurado em caso de perda, e o produto pode ser de vários tipos, incluindo vida, automóvel, motor, propriedade e saúde. A crescente população geriátrica, o crescimento da renda, a crescente alfabetização financeira e a conscientização sobre os benefícios dessas políticas são alguns dos fatores que apóiam a crescente demanda por essas políticas entre os pacientes. Além disso, o foco crescente dos principais fornecedores para lançar produtos inovadores para atender às necessidades personalizadas entre os pacientes, resultando na crescente adoção dessas políticas.

- De acordo com as estatísticas de 2023 publicadas pela pirâmide da população, a população com 65 anos na China era de cerca de 203,4 milhões em 2023, testemunhando um crescimento de 4% em relação ao ano anterior. A população representou 14,3% da população total.

Devido ao surto repentino da pandemia Covid-19, o mercado exibiu um crescimento mais lento em 2020 em comparação a 2019. A esmagadora necessidade de serviços de saúde para tratamento e várias terapias resultou em um aumento financeiro sobre indivíduos em meio à pandemia. Todos esses fatores resultaram em uma ligeira diminuição da demanda por essas políticas, especialmente políticas não-vida entre a população.

Tendências do mercado de seguros da China

A crescente integração de inteligência artificial e automação para reivindicações mais rápidas

A crescente preferência em relação aos métodos digitais está transformando continuamente o setor de seguros em direção ao modo online. Há uma crescente integração deinteligência artificialFerramentas, incluindo aprendizado de máquina e outras pessoas no setor que estão aprimorando os serviços gerais, como gerenciamento de reivindicações, avaliação de riscos, entre outros oferecidos pelos provedores. A economia digital em rápido crescimento do país é outro fator que contribui para a crescente adoção de ferramentas digitais no mercado.

A integração das ferramentas de IA pode ajudar os provedores a analisar tendências de mercado, preferências de clientes e diretrizes de marca e oferecer produtos e serviços personalizados por meio de metas potenciais de clientes. O foco crescente dos órgãos regulatórios, incluindo a Comissão Regulatória Bancária e de Seguros da China (CBIR), entre outros, para desenvolver e introduzir diretrizes e medidas para garantir a privacidade dos dados e evitar violações de dados é um fator crucial que enfatiza ainda mais a tendência no mercado.

- Em julho de 2023, a Administração de Segurança Cibernética da China (CAC) publicou as "medidas provisórias para o gerenciamento de serviços generativos de IA" no continente chinês.

Portanto, a crescente demanda por planos e produtos inovadores entre os consumidores na China está levando ao crescente foco dos provedores para integrar ferramentas e serviços de IA, aprimorando ainda mais todo o atendimento e experiência do cliente.

Descarregue amostra grátis para saber mais sobre este relatório.

Fatores de crescimento do mercado de seguros da China

Crescente demanda por políticas de vida e saúde entre a população em geral para impulsionar o crescimento do mercado

A crescente conscientização sobre a importância das políticas de saúde e vida entre a população, especialmente os jovens da China, devido à crescente carga financeira das despesas com saúde, é um dos principais fatores que atribuem à crescente demanda por esses produtos no país.

A crescente economia e renda disponível entre a população na China, além de melhorar a alfabetização financeira entre a população chinesa em relação a planos e produtos, são alguns dos fatores cruciais que devem alimentar o crescimento do mercado de seguros da China durante o período de previsão.

- De acordo com um artigo de 2024 publicado pelo Fundo Monetário Internacional, a atividade econômica da China se recuperou em 2023, com um aumento no PIB em cerca de 5%.

Portanto, a crescente demanda, juntamente com as mudanças transformacionais nas estratégias de marketing adotadas pelos participantes do mercado, é projetada para impulsionar o crescimento do mercado durante o período de previsão.

Fatores de restrição

As crescentes preocupações com relação à privacidade de dados e ataques cibernéticos para dificultar a adoção dessas políticas

A crescente tendência de digitalização e integração das ferramentas de IA no setor está aprimorando o serviço geral entre as seguradoras. No entanto, uma das limitações significativas deTecnologia de Big Datasão as ameaças cibernéticas associadas a essa tecnologia, que geralmente leva ao acesso não autorizado aos dados confidenciais do segurado.

O vazamento de dados de informações pessoais, incluindo informações biométricas, médicas e relacionadas à saúde, entre outras, levando à violação da dignidade humana. As ameaças cibernéticas geralmente danificam a reputação das empresas, impactando ainda mais os negócios entre as seguradoras.

Portanto, é provável que o crescente uso da tecnologia de big data e os ataques cibernéticos crescentes dificultem a adoção dessas políticas entre os segurados, limitando assim o crescimento do mercado. Além disso, o foco limitado no estabelecimento de uma agência unificada contra ameaças cibernéticas, juntamente com a falta de implicação de leis e regulamentos para proteger os segurados de ataques cibernéticos e ameaças à segurança, provavelmente limitará a adoção dessas políticas entre os segurados e, assim, impedir o crescimento do mercado.

Análise de segmentação de mercado da China

Por análise de tipo

A crescente consciência sobre a adoção das políticas da vida levou ao domínio do segmento de vida

Com base no tipo, o mercado é segmentado em vida e não vida. O segmento não-vida é ainda mais bifurcado em propriedades, saúde, motor e outros.

O segmento de vida dominou o mercado em 2024, devido à crescente alfabetização financeira, conscientização sobre a importância e os benefícios das políticas da vida e o crescimento da renda, entre outros, resultando no aumento da demanda por essas políticas entre a população. Isso, juntamente com a integração da inteligência artificial,aprendizado de máquinae a melhoria nos cenários regulatórios para essas políticas provavelmente aumentará a adoção de apólices de seguro de vida entre a população, apoiando assim o crescimento do segmento.

- Por exemplo, de acordo com o artigo de 2021 publicado por Elsevier, foi relatado que a China é responsável por mais de 5% do volume de prêmios de seguro de vida do mundo.

Por outro lado, o segmento não-vida também deve crescer consideravelmente durante o período de previsão. O crescente número de propriedades de veículos próprios entre a população está levando a uma demanda crescente por políticas gerais, como motor, propriedade e outros. Isso, juntamente com a crescente renda familiar e a rápida expansão econômica urbana, entre outros, são alguns dos fatores que contribuem para a crescente penetração de produtos e planos não-vida entre a população. Isso, juntamente com o crescente crescente consciência da população geriátrica sobre as políticas de saúde, entre outras, são alguns dos fatores adicionais que provavelmente apoiam o crescimento do segmento no mercado.

Para saber como nosso relatório pode ajudar a otimizar seu negócio, Fale com um analista

Por análise de modo

Número crescente de políticas vendidas através de canais offline levou ao domínio do segmento offline

Com base no modo, o mercado é segmentado em offline e online.

O segmento offline dominou o mercado em 2024, alimentado por orientações personalizadas sobre essas políticas e a seleção eficiente de seguros de soma, entre outros fatores, resultando no aumento da demanda por essas políticas através do modo offline entre a população. Isso, juntamente com o crescente número de fornecedores no fornecimento de políticas personalizadas entre a população, provavelmente apoiará o crescimento do segmento no mercado.

O segmento online também deve crescer com uma participação de mercado considerável durante o período de previsão devido ao crescimentoTransformação digital, resultando no crescente número de fornecedores que oferecem políticas inovadoras através do modo online. Além disso, maior conveniência, menos tempo demorado, facilidade de comparar políticas e disponibilidade de vários modos de pagamento são alguns dos fatores que contribuem para a crescente penetração de políticas através do modo online.

- Por exemplo, de acordo com as estatísticas de 2021 publicadas pela Associação de Seguros da China (IAC), foi relatado que essas políticas estão se tornando mais populares no modo online, com os prêmios aumentando cerca de 13,6% em 2021 para o modo online em comparação com o ano anterior.

Por análise de canal de distribuição

O número crescente de agências no país levou ao domínio do segmento de agências

O mercado é segmentado em agências, bancos, canais de marketing direto, corretores e outros, com base no canal de distribuição.

O segmento de agências foi responsável pela maior participação de mercado em 2024, devido ao crescente número de agências que oferecem políticas inovadoras, resultando ainda mais na crescente demanda por essas políticas de agências entre a população. Isso, juntamente com o crescente número de planos de vida e seguro não-vida entre essas agências, provavelmente aumentará o crescimento do segmento na China durante o período de previsão.

- Por exemplo, de acordo com o relatório de 2023 publicado pelo National Bureau of Economic Research (NBER), foi relatado que existem aproximadamente 1.764 agências de seguros profissionais na China. Assim, é provável que um número crescente de agências aumente a penetração dessas políticas entre as seguradoras, apoiando assim o crescimento segmentar.

O segmento de bancos também deve crescer consideravelmente durante o período de previsão. O crescimento se deve ao foco crescente dos bancos na inclusão de planos inovadores em seu portfólio de produtos, resultando em uma crescente demanda por várias políticas entre a população, contribuindo assim para o crescimento do segmento no mercado.

Além disso, prevê -se que canais de marketing direto, corretores e outros segmentos cresçam com o maior CAGR durante o período de previsão. O crescimento se deve a um foco crescente na transformação digital entre a população, resultando em crescente demanda por essas políticas desses canais.

Principais participantes do setor

Foco robusto dos principais players para fortalecer seu portfólio de produtos para favorecer o crescimento do mercado

O mercado é fragmentado com players proeminentes que operam no mercado com um amplo portfólio de produtos. A China Life Insurance Co., Ltd., e a Ping uma empresa de seguros (grupo) da China, Ltd., são alguns dos participantes proeminentes do mercado, representando uma participação significativa de mercado de seguros da China. O foco crescente no lançamento inovador de produtos, juntamente com os prêmios de reconhecimento para fortalecer a presença da marca, é um fator significativo que apoia as crescentes quotas de mercado dessas empresas.

A China Pacific Insurance (Group) Co., Ltd. e a New China Life Insurance Co., Ltd. são algumas outras grandes empresas que operam no mercado. O crescente foco nas iniciativas estratégicas da empresa para aumentar a penetração de seus produtos da vida, entre outros fatores, provavelmente apoiará o crescimento da empresa no mercado. Outros players de destaque no mercado incluem o AIA Group Limited e o Taikang Insurance Group, entre outros. O aumento do lançamento de produtos, colaborações entre os outros jogadores e outros são alguns dos fatores que apóiam o crescimento desses players no mercado.

Lista das principais companhias de seguros da China:

- Ping uma empresa de seguros (grupo) da China, Ltd. (China)

- China Life Insurance Company Ltd. (China)

- China Pacific Insurance (Group) Co., Ltd. (China)

- New China Life Insurance Co., Ltd. (China)

- Companhia de Seguros da Povo da China Co., Ltd. (China)

- Grupo AIA Limited (Hong Kong)

- Taikang Insurance Group (China)

- China Post Life Insurance Co., Ltd. (China)

- Sino Life Insurance Co., Ltd. (China)

Principais desenvolvimentos da indústria:

- Março de 2024 -A People's Insurance Company of China Co., Ltd. colaborou com a Inspur Group Co., Ltd., com o objetivo de melhorar seu negócio de seguros na China.

- Janeiro de 2024 -A China Post Life Insurance Co., Ltd. colaborou com a saúde geral e a assistência médica em geral - China Post Health Station No. 1 com o objetivo de melhorar a saúde e os idosos.

- Outubro de 2023 -A China Post Life Insurance Co., Ltd., lançou um projeto de caridade de seguros "7.8" com o objetivo de apoiar os estudantes da vila para fortalecer a presença da empresa na China.

- Março de 2023 -A China Post Life Insurance Co., Ltd., lançou o "SERVIÇO DE SEGURO DE SAÚDE +" com o objetivo de melhorar os produtos e serviços para o seguro de saúde.

- Fevereiro de 2023 -A empresa de seguros (Grupo) da China, Ltd. lançou a primeira apólice de seguro de índice de carbono oceano para proteção do ecossistema marítimo, com o objetivo de criar produtos sustentáveis.

Cobertura do relatório

O relatório de pesquisa fornece uma análise detalhada do mercado. Ele se concentra nos aspectos -chave, como tamanho e previsão de mercado, segmentação com base no canal de tipo, modo e distribuição e cenário competitivo. Também fornece uma visão geral do cenário regulatório, informações sobre penetração de seguros e análise para empresas significativas. Além disso, o relatório oferece informações sobre as mais recentes tendências, estatísticas e principais desenvolvimentos da indústria. Além dos fatores mencionados acima, o relatório abrange vários fatores que contribuíram para o crescimento do mercado nos últimos anos.

Pedido de Personalização Para obter informações abrangentes sobre o mercado.

Scopo e segmentação de relatório

|

ATRIBUTO |

DETALHES |

|

Período de estudo |

2019-2032 |

|

Ano base |

2024 |

|

Ano estimado |

2025 |

|

Período de previsão |

2025-2032 |

|

Período histórico |

2019-2023 |

|

Taxa de crescimento |

CAGR de 8,8% de 2025-2032 |

|

Unidade |

Valor (US $ bilhões) |

|

Segmentação |

Por tipo

|

|

Por modo

|

|

|

Por canal de distribuição

|

Perguntas Frequentes

A Fortune Business Insights diz que o mercado foi avaliado em US $ 731,04 bilhões em 2024.

O mercado exibirá uma CAGR constante de 8,8% durante o período de previsão de 2025-2032.

O segmento de vida ocupou a posição de liderança no mercado em 2024.

Os principais fatores determinantes do mercado incluem a crescente conscientização sobre os benefícios dessas políticas, a crescente alfabetização financeira, a crescente demanda por tecnologias de imagem e o lançamento de produtos avançados.

A China Life Insurance Co., Ltd., China Pacific Insurance (Group) Co., Ltd., e a Ping uma empresa de seguros (grupo) da China, Ltd., são os principais players do mercado.

A integração da tecnologia para lançar produtos avançados entre a população em geral está impulsionando a penetração do produto.

Entre em contacto com os nossos especialistas Fale com um especialista

Relatórios relacionados

-

US +1 833 909 2966 (chamada gratuita)

-

Entre em contacto connosco