Marktgröße, Anteil und Branchenanalyse für Krankenversicherungen, nach Typ (Health Maintenance Organization (HMO), Preferred Provider Organization (PPO), Exclusive Provider Organization (EPO) und andere), nach Kostenträger (privat und öffentlich), nach Benutzer (Einzelperson und Gruppe), nach Modus (Offline und Online), nach Vertriebskanal (Direktvertrieb, Agenten, Makler, Banken und andere) und regionale Prognose, 2026–2034

WICHTIGE MARKTEINBLICKE

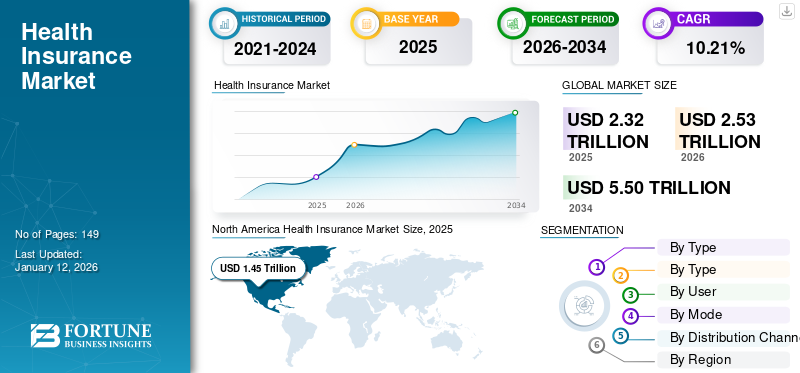

Die Größe des globalen Krankenversicherungsmarktes wurde im Jahr 2025 auf 2,32 Billionen US-Dollar geschätzt. Es wird erwartet, dass der Markt von 2,53 Billionen US-Dollar im Jahr 2026 auf 5,5 Billionen US-Dollar im Jahr 2034 wächst und im Prognosezeitraum eine jährliche Wachstumsrate von 10,21 % aufweist. Nordamerika dominierte den Krankenversicherungsmarkt mit einem Marktanteil von 62,41 % im Jahr 2025.

Eine Krankenversicherung ist ein Versicherungsprodukt, das die medizinischen und chirurgischen Kosten einer versicherten Person abdeckt. Es gibt verschiedene Arten von Policen, die die Kosten einer Person, die einer Person durch Krankheit oder Verletzung entstehen, erstatten oder direkt an den Leistungserbringer des Versicherten zahlen. Der Krankenversicherungsmarktplatz hilft Menschen dabei, verschiedene Versicherungsoptionen zu erkunden, Kosten zu vergleichen und einen Plan zu finden, der ihrem Budget und ihren Gesundheitsbedürfnissen entspricht. Die wachsende Prävalenz verschiedener Erkrankungen, die steigende Zahl von Unfällen und Operationen in der Bevölkerung sowie die steigenden Kosten für Gesundheitsdienstleistungen sind einige der Hauptfaktoren, die zur wachsenden Nachfrage und Akzeptanz dieser Policen auf dem Markt beitragen.

- Laut der von der American Medical Association (AMA) veröffentlichten Statistik für 2023 stiegen die Gesundheitsausgaben in den USA im Jahr 2022 auf 4,5 Billionen US-Dollar, was einem Anstieg von 4,1 % im Vergleich zu 2019 entspricht.

Darüber hinaus wird erwartet, dass die steigende Zahl von Bevölkerungsgruppen, die an verschiedenen Erkrankungen und Unfällen leiden, und der zunehmende Fokus der Akteure auf die Ausweitung der Deckungskriterien das Wachstum des globalen Krankenversicherungsmarktes im Prognosezeitraum ankurbeln werden.

Überblick und Höhepunkte des globalen Krankenversicherungsmarktes

Marktgröße und Prognose:

- Marktgröße 2025: 2,32 Billionen US-Dollar

- 2026 Marktgröße: 2,53 Billionen US-Dollar

- 2034 Marktgröße: 5,5 Billionen US-Dollar

- CAGR: 10,21 % von 2026 bis 2034

Marktanteil:

- Region: Nordamerika dominierte den Markt mit einem Anteil von 62,41 % im Jahr 2025. Dies ist auf die steigende Zahl privater Akteure mit einem breiten Produktportfolio und einen starken Fokus der Regierung auf die Verbesserung der allgemeinen Gesundheitsversorgung der Bevölkerung zurückzuführen.

- Nach Kostenträger: Das Privatsegment hielt den größten Marktanteil. Das Wachstum des Segments wird durch eine hohe Deckungsquote unterstützt, wobei private Versicherungspläne im Jahr 2023 fast zwei Drittel der amerikanischen Bevölkerung abdecken.

Wichtige Länder-Highlights:

- Japan: Als Schlüsselland in der am schnellsten wachsenden Region Asien-Pazifik verzeichnet Japan ein Marktwachstum aufgrund einer großen nicht versicherten Bevölkerung, eines steigenden Bewusstseins für Versicherungsprodukte, einer zunehmenden digitalen Verbreitung und steigender Gesundheitsausgaben.

- Vereinigte Staaten: Der Markt wird durch hohe und steigende Gesundheitsausgaben angetrieben, die im Jahr 2022 4,5 Billionen US-Dollar erreichten. Das Land verfügt auch über eine hohe Versicherungsschutzquote: Im Jahr 2022 sind etwa 92,1 % der Bevölkerung versichert.

- China: Das Wachstum wird durch eine große und wachsende nichtversicherte Bevölkerung und einen starken Fokus großer inländischer Akteure wie der Ping An Insurance Group auf den Ausbau ihres Gesundheitsökosystems und ihrer Marktpräsenz unterstützt.

- Europa: Der Markt wird durch einen hohen Versicherungsschutz vorangetrieben, insbesondere in Ländern wie Deutschland, wo etwa 89 % der Bevölkerung in der gesetzlichen Krankenversicherung eingeschrieben sind. Der Markt verzeichnet auch ein deutliches Wachstum bei den Ausgaben für freiwillige Krankenversicherungen, die im Vereinigten Königreich im Jahr 2022 um fast 7,3 % stiegen.

Marktdynamik

Markttreiber

Steigende Gesundheitskosten und wachsende Prävalenz chronischer Erkrankungen steigern die Nachfrage nach Versicherungsprodukten

Die wachsende Prävalenz chronischer Erkrankungen wie Krebs, Diabetes und anderen in der Bevölkerung führt zu einer wachsenden Zahl von Konsultationen und Eingriffen, einschließlich Operationen. Die steigenden Gesundheitskosten in Industrie- und Schwellenländern sind ein weiterer wichtiger Faktor, der die Nachfrage nach Krankenversicherungsprodukten auf dem Markt ankurbelt.

- Laut dem 2023 vom NCBI veröffentlichten Artikel lag die geschätzte Zahl neuer Krebsfälle in Indien im Jahr 2022 bei etwa 1,5 Millionen. Außerdem ist es wahrscheinlich, dass jeder neunte Mensch im Land im Laufe seines Lebens an Krebs erkrankt.

Darüber hinaus ist die wachsende geriatrische Bevölkerung mit einem höheren Risiko für verschiedene Erkrankungen ein weiterer entscheidender Faktor, der die Einführung dieser Produkte auf dem Markt unterstützt und so die Größe des globalen Krankenversicherungsmarktes fördert.

Marktbeschränkungen

Steigende Versicherungsprämien behindern die Produktakzeptanz im Markt

Die wachsende Nachfrage der Bevölkerung nach Krankenversicherungsprodukten führt zu steigenden Prämienkosten für die Produkte, was voraussichtlich die Akzeptanz dieser Policen in der Bevölkerung behindern wird, insbesondere in Entwicklungsländern wie Indien, Brasilien, Mexiko und anderen.

Derzeit gibt es in vielen Ländern, darunter Großbritannien, Deutschland und anderen, keine Obergrenze für Krankenversicherungsprämien, was zu einer steigenden Belastung für den Einzelnen führt. Die jährlich steigenden Prämienkosten können die Einführung dieser Produkte auf dem Markt behindern.

- Laut dem Artikel der KLforExpats (KL Versicherungsservice GmbH) aus dem Jahr 2022 steigen die Krankenversicherungskosten in Deutschland jedes Jahr um durchschnittlich 3-5 %.

Darüber hinaus ist das begrenzte Bewusstsein der ländlichen Bevölkerung in Schwellenländern für die verschiedenen Versicherungspolicen auf dem Markt ein weiterer limitierender Faktor für das Wachstum des globalen Krankenversicherungsmarktes.

Marktchancen

Steigender Fokus der Marktteilnehmer auf eine stärkere Marktdurchdringung in Schwellenländern

Derzeit ist die Durchdringung der Krankenversicherung in Schwellenländern, darunter unter anderem Indien und Brasilien, deutlich geringer als in anderen entwickelten Ländern wie den USA, Deutschland, Japan und anderen. Der eingeschränkte Zugang der Bevölkerung zu den Produkten und das Bewusstsein für die Vorteile dieser Policen sind einer der Hauptfaktoren für die geringe Versicherungsdurchdringung in diesen Ländern.

Der zunehmende Fokus der Unternehmen auf die Einführung verschiedener Policen mit maßgeschneiderten Funktionen, Vorteilen und anderem, um die Akzeptanz dieser Policen bei Einzelpersonen je nach ihren Anforderungen zu fördern, stellt eine lukrative Chance für die Marktdurchdringung dar, insbesondere in Schwellenländern wie Indien, südostasiatischen Ländern und anderen.

- Laut einem von BMJ Global Health veröffentlichten Artikel aus dem Jahr 2022 betrug der durchschnittliche Krankenversicherungsschutz in Ländern mit niedrigem Einkommen fast 7,9 % und in Ländern mit niedrigem mittlerem Einkommen 27,3 %.

Damit einhergehend ist die zunehmende Digitalisierung in Schwellenländern und die höhere Durchdringung vonSmartphonesund das Internet sind weitere wichtige Faktoren, die den Versicherungsunternehmen eine enorme Marktchance eröffnen, um Policen in der Bevölkerung bekannt zu machen und zu verbreiten.

Marktherausforderungen

Regulatorische Hürden

Die begrenzte Standardisierung der Gesetze und Vorschriften der Versicherungsbranche in verschiedenen Ländern aufgrund der ständigen Änderung des Regulierungsrahmens in der Branche stellt eine große Herausforderung auf dem Markt dar. Die Preisgestaltung, der Abwicklungsprozess und die Deckungskriterien gehören zu den Hauptfaktoren, die aufgrund der mangelnden Standardisierung in der Branche betroffen sind.

Begrenztes Bewusstsein in der Bevölkerung

Das Bewusstsein für die Verfügbarkeit verschiedener Krankenversicherungssysteme und -produkte auf dem Markt ist in der Bevölkerung, insbesondere in Schwellenländern in Afrika, Asien und anderen Ländern, begrenzt. Dies stellt ein großes Hindernis für die Verbreitung dieser Produkte in Ländern wie Nigeria, Gambia und anderen dar.

- Laut einem 2022 vom MDPI veröffentlichten Artikel berichtete die Nigeria Demographic Health Survey (NDHS) von 2019, dass die Prävalenz des Krankenversicherungsschutzes in Nigeria aufgrund des begrenzten Bewusstseins in der Öffentlichkeit nur 2,8 % betrug.

Markttrends

Wachsender Fokus der Akteure auf eine Ausweitung des Versicherungsschutzes für verschiedene kritische Krankheiten

Die wachsende Nachfrage nach Krankenversicherungspolicen, die verschiedene chronische Erkrankungen, schwere Krankheiten und andere abdecken, führt dazu, dass sich die Akteure zunehmend auf die psychische Gesundheit konzentrieren.Telemedizin, und verschiedene schwere Krankheiten in ihren Policen.

Die wachsende Bedeutung der psychischen Gesundheit in der Bevölkerung, insbesondere nach der COVID-19-Pandemie, ist ein wichtiger Faktor, der den Fokus von Regierungsbehörden und Versicherungsanbietern auf die Einführung maßgeschneiderter Policen für Einzelpersonen verlagert, was ein bevorstehender Trend ist, der auf dem Markt zu beobachten ist.

- Im September 2024 veröffentlichte die US-Regierung eine Regelung zur Deckung einschließlich psychischer Gesundheitsversorgung und Suchthilfe mit dem Ziel, den Zugang der Bevölkerung des Landes zu psychischer Gesundheit zu verbessern.

Technologische Integration

In der Versicherungsbranche gibt es zunehmende technologische Fortschritte durch die Integration verschiedener Tools, darunterkünstliche Intelligenz, maschinelles Lernen und andere Technologien zur allgemeinen Verbesserung von Dienstleistungen wie Underwriting, Schadenbearbeitung, Abwicklung und anderen. Der wachsende Fokus von Unternehmen auf Fusionen und Zusammenarbeit zur Einführung verschiedener Plattformen mit technologischen Fortschritten beschleunigt den Trend auf dem Markt.

Digitale Plattform

Ein weiterer wichtiger Trend im Versicherungssektor ist der zunehmende Fokus von Unternehmen auf die Einführung verschiedener Online-Plattformen und -Anwendungen, um Kunden Online-Zugriff auf Versicherungsprodukte zu ermöglichen. Die steigende Zahl von Smartphone-Nutzern und die Verbesserung der Internetanbindung der Bevölkerung tragen wesentlich zu diesem Trend bei.

- Im Januar 2024 brachte die Allianz die Allyz Mobile App auf den Markt, eine digitale Plattform, die Versicherungsprodukte und -leistungen digital zugänglich macht. Die Anwendung wurde in Frankreich, Deutschland und den Niederlanden eingeführt.

Personalisierte Pläne

Die wachsende Nachfrage der Bevölkerung nach personalisierten Versicherungsprodukten und -plänen aufgrund ihrer Vorteile, ihres Komforts und anderer Faktoren ist ein wichtiger Faktor, der den steigenden Trend zur Einführung maßgeschneiderter Pläne durch Versicherungsunternehmen auf dem Markt unterstützt.

- Im Dezember 2024 führte Star Health SUPER STAR ein. Diese langfristige Einzelhandelsversicherung kombiniert erweiterte Funktionen und hochgradig anpassbare Deckungen, um der wachsenden Nachfrage der Bevölkerung nach personalisierten Plänen gerecht zu werden.

Laden Sie ein kostenloses Muster herunter um mehr über diesen Bericht zu erfahren.

AUSWIRKUNGEN VON COVID-19

Die COVID-19-Pandemie wirkte sich positiv auf den globalen Krankenversicherungsmarkt aus. Die Zunahme von COVID-19-Fällen, Krankenhausaufenthalten und Tests führte zu einer erhöhten Nachfrage nach Versicherungen auf dem Markt. Darüber hinaus trug auch der zunehmende Fokus der Unternehmen auf die Deckung großer Kosten für einen COVID-19-Patienten während der Pandemie zum Wachstum des Marktes während der Pandemie bei.

Die Pandemie führte zu einer wachsenden Bedeutung der Gesundheit und der Absicherung verschiedener Erkrankungen in der Bevölkerung, was die Nachfrage nach diesen Produkten ankurbelte. Mehrere wichtige Marktteilnehmer verzeichneten im Jahr 2020 aufgrund der gestiegenen Nachfrage nach diesen Policen ein Wachstum in ihrem Krankenversicherungssegment.

- Im Jahr 2020 erzielte AXA mit seinem Krankenversicherungsgeschäft einen Umsatz von 15,9 Billionen US-Dollar, was einem Wachstum von fast 6,0 % im Vergleich zu 2019 entspricht.

Segmentierungsanalyse

Nach Typ

Die zunehmende Akzeptanz von Richtlinien der Health Maintenance Organization (HMO) in der Bevölkerung führte zu einer Dominanz dieses Segments

Nach Typ ist der Markt in Health Maintenance Organization (HMO), Preferred Provider Organization (PPO), Exclusive Provider Organization (EPO) und andere unterteilt.

Das Segment der Gesundheitserhaltungsorganisationen (HMO) wird den Markt voraussichtlich mit einem Anteil von 47,71 % im Jahr 2026 dominieren. Die zunehmende Akzeptanz dieser Pläne aufgrund ihrer vergleichsweise geringeren Kosten und der größeren Abdeckung sind einige der Hauptfaktoren, die zum Wachstum des Segments beitragen. Darüber hinaus ist der wachsende Fokus der Unternehmen auf die Einführung weiterer HMO-Pläne ein weiterer wichtiger Faktor, der die Akzeptanz des Segments im Markt vorantreibt.

- Im November 2022 führte Alignment Healthcare USA, LLC in Kalifornien den CalPlus + Veterans HMO-Plan ein. Der Plan bietet einen umfassenden Versicherungsschutz für medizinische und verschreibungspflichtige Medikamente.

Das Segment Exclusive Provider Organization (EPO) wird im Prognosezeitraum voraussichtlich ein höheres Wachstum verzeichnen. Die wachsende Zahl von Krankenhausaufenthalten und Klinikbesuchen sowie die steigenden Gesundheitskosten in diesen Einrichtungen führen zu einer steigenden Nachfrage nach EPA-Plänen in der Bevölkerung. Diese Faktoren führen dazu, dass sich Unternehmen zunehmend auf die Einführung von EPO-Plänen auf dem Markt konzentrieren.

- Im November 2023 stellte Blue Cross Blue Shield aus Massachusetts neue Pläne vor, darunter EPO-Pläne für die Studenten.

Es wird erwartet, dass die Preferred Provider Organization (PPO) und andere Segmente im Prognosezeitraum eine stetige Wachstumsrate verzeichnen. Das wachsende Bewusstsein der Bevölkerung für die Vorteile von Versicherungen sowie die zunehmende Bevorzugung von Spezialkliniken für verschiedene Therapien und Behandlungen sind einige der wesentlichen Faktoren für das Wachstum des Segments.

Erfahren Sie, wie unser Bericht Ihr Geschäft optimieren kann, Sprechen Sie mit einem Analysten

Von Zahler

Der zunehmende Fokus privater Akteure auf die Einführung spezieller Pläne führte zur Dominanz des privaten Segments

Was den Zahler angeht, ist der Markt in private und öffentliche unterteilt.

Es wird erwartet, dass das private Segment den Markt anführt und im Jahr 2026 weltweit 57,94 % beiträgt. Das wachsende Bewusstsein der Bevölkerung für die Bedeutung von Versicherungspolicen für medizinische und chirurgische Kosten sowie zunehmende Initiativen der Marktteilnehmer zur Förderung der Akzeptanz treiben das Wachstum des Segments im Markt voran.

- Laut den von der Association of British Insurers (ABI) veröffentlichten Daten für 2023 waren im Jahr 2023 fast 4,7 Millionen Menschen über ihren Arbeitgeber privat krankenversichert.

- Laut den von der Peterson Foundation veröffentlichten Statistiken für 2023 deckten die privaten Versicherungsprogramme in den USA fast zwei Drittel abrdder Amerikaner im Jahr 2023.

Andererseits wird erwartet, dass das öffentliche Segment im Prognosezeitraum wächst. Der wachsende Fokus staatlicher Stellen auf die Ausweitung der Verbreitung von Versicherungsprodukten in der Bevölkerung durch verschiedene Systeme und Policen ist einer der Hauptfaktoren für das Wachstum dieses Segments. Die obligatorische öffentliche Absicherung der Einwohner in entwickelten Ländern wie den USA, Deutschland und Frankreich ist ein weiterer wichtiger Faktor, der das Wachstum des Segments fördert.

Nach Benutzer

Zunehmende Akzeptanz von Gruppenversicherungsrichtlinien in der Bevölkerung

Nach Benutzern ist der Markt in Einzelpersonen und Gruppen unterteilt.

Das Gruppensegment wird im Jahr 2026 einen Marktanteil von 69,17 % ausmachen. Der wachsende Fokus von Organisationen auf die Absicherung ihrer Mitarbeiter ist einer der wesentlichen Gründe für die zunehmende Akzeptanz von Gruppenversicherungen auf dem Markt.

- Laut einer vom U.S. Government Accountability Office (GAO) veröffentlichten Statistik aus dem Jahr 2022 waren im Land mehr als 11 Millionen Menschen über die Gruppenkrankenversicherung kleiner Arbeitgeber in Versicherungsplänen angemeldet, und rund 40 Millionen Menschen waren über die Gruppenkrankenversicherung großer Arbeitgeber angemeldet.

Andererseits wird erwartet, dass das einzelne Segment im Prognosezeitraum ein höheres Wachstum verzeichnen wird. Die wachsende Bedeutung der Gesundheit des Einzelnen sowie das Wohlbefinden und die Sicherheit der Familien sind einige der entscheidenden Faktoren, die zur zunehmenden Marktdurchdringung individueller Krankenversicherungen beitragen.

Nach Modus

Das Offline-Segment hält aufgrund der steigenden Zahl von Agenten und Maklern den größten Marktanteil

Je nach Modus wird der Markt in Offline- und Online-Markt unterteilt.

Das Offline-Segment wird im Jahr 2026 voraussichtlich 68,60 % des Marktanteils ausmachen. Die wachsende Zahl von Agenten und Maklern für Nichtlebensversicherungen, einschließlich Krankenversicherungen in Industrie- und Schwellenländern, ist ein wichtiger Faktor, der den Direktkauf der Pläne auf dem Markt unterstützt. Auch der zunehmende Fokus der Unternehmen auf Investitionen in die Stärkung der Offline-Kanäle ist ein weiterer wichtiger Faktor, der auf das Wachstum des Segments zurückzuführen ist.

- Im Jahr 2021 investierte die Ping An Insurance Group rund 6,80 Billionen US-Dollar in die New Founder Group, um ihr Offline-Gesundheitsökosystem zu stärken.

Es wird erwartet, dass das Online-Segment im Prognosezeitraum ein nominales Wachstum verzeichnen wird. Die zunehmende digitale Durchdringung in Schwellenländern wie Indien, südostasiatischen Ländern und anderen ist ein entscheidender Faktor für das Wachstum des Marktsegments.

Nach Vertriebskanal

Die wachsende Zahl von Agenten auf dem Markt führte zur Dominanz des Agentensegments

Basierend auf dem Vertriebskanal ist der Markt in Direktvertrieb, Agenten, Makler, Banken und andere segmentiert.

Das Segment der Agenten dominierte den Markt im Jahr 2024. Die wachsende Zahl von Agenten für den Vertrieb von Nichtlebensversicherungspolicen, einschließlich Krankenversicherungen, insbesondere in Schwellenländern wie Indien, China und anderen, ist einer der Hauptfaktoren, die zum Wachstum des Segments auf dem Markt führen.

- Laut dem 2023 von der Insurance Regulatory and Development Authority of India (IRDAI) veröffentlichten Bericht verzeichnete die Zahl der mit der Krankenversicherung in Indien verbundenen Agenten im Jahr 2023 im Vergleich zu 2022 einen Anstieg von rund 20,2 %.

Das Maklersegment hatte im Jahr 2024 den zweitgrößten Marktanteil. Die zunehmende Vielfalt an Versicherungsprodukten unter den Maklern sowie das wachsende Bewusstsein für verschiedene Policen und Pläne in der Bevölkerung sind einige der Hauptfaktoren für das Wachstum des Segments im Markt.

Es wird erwartet, dass das Direktvertriebssegment im Prognosezeitraum das höchste Wachstum auf dem Markt verzeichnen wird. Der zunehmende Fokus der Unternehmen auf die Förderung des Erwerbs von Versicherungsprodukten über die Unternehmensportale und Websites führt zu einem segmentalen Wachstum des Marktes.

Für die Segmente Banken und Sonstige wird im Prognosezeitraum ein beträchtliches Wachstum prognostiziert. Die zunehmende Integration des Bankensektors mit den Versicherungsunternehmen aufgrund der zunehmenden digitalen Durchdringung in den Ländern, zunehmende Fusionen und Übernahmen zwischen Versicherungsunternehmen und Banken zur Ausweitung des Vertriebs von Versicherungspolicen sind einige der günstigen Faktoren, die das Wachstum des Segments vorantreiben.

- Im März 2022 stimmte die AIA Group Limited dem Erwerb von 80 % der Anteile an Blue Care JV Holdings Limited von der Bank of East Asia Limited (BEA) zu. Die Übernahme ermöglicht die Bereitstellung der Krankenversicherungslösungen von AIA für die Bankkunden von BEA in Hongkong.

REGIONALER AUSBLICK AUF DEN KRANKENVERSICHERUNGSMARKT

Basierend auf der Region ist der Markt in Nordamerika, Europa, den asiatisch-pazifischen Raum, Lateinamerika sowie den Nahen Osten und Afrika unterteilt.

Nordamerika

North America Health Insurance Market Size, 2025 (USD Trillion)

Um weitere Informationen zur regionalen Analyse dieses Marktes zu erhalten, Laden Sie ein kostenloses Beispiel herunter

Der Markt in Nordamerika wurde im Jahr 2025 auf 1,45 Milliarden US-Dollar geschätzt. Die steigende Zahl privater Akteure mit einem breiten Produktportfolio sowie der wachsende Fokus der Regierung auf die Verbesserung der allgemeinen Gesundheitsversorgung der Bevölkerung in den USA und Kanada sind einige der Hauptfaktoren, die das Marktwachstum in der Region unterstützen. Darüber hinaus kurbelt das zunehmende Bewusstsein der Bevölkerung dieser Länder für die verschiedenen politischen Maßnahmen das Marktwachstum in der Region an. Der nordamerikanische Markt soll bis 2026 ein Volumen von 1,58 Billionen US-Dollar erreichen. Der US-Markt soll bis 2026 ein Volumen von 1,51 Billionen US-Dollar erreichen.

- Laut den vom U.S. Census Bureau veröffentlichten Daten für 2022 hatten im Jahr 2022 rund 92,1 % der US-Bevölkerung eine Krankenversicherung, verglichen mit 91,7 % im Jahr 2021.

Es wird erwartet, dass der US-Krankenversicherungsmarkt im Prognosezeitraum ein deutliches Wachstum verzeichnen wird. Der wachsende Fokus der Unternehmen liegt auf strategischen Fusionen und Übernahmen, um ihr Produktportfolio und die Zugänglichkeit von Versicherungsprodukten für die Bevölkerung im Land zu erweitern.

- Im Januar 2024 unterzeichnete die Health Care Service Corporation (HCSC) eine endgültige Vereinbarung zur Übernahme von Medicare-Geschäften, darunter Medicare Advantage, Medicare Supplemental Benefits, Medicare Part D und CareAllies. Die Akquisition zielt darauf ab, das Produktportfolio und die Zugänglichkeit für Kunden in den USA zu stärken.

Asien-Pazifik

Es wird erwartet, dass die Region im Prognosezeitraum das schnellste Wachstum verzeichnen wird. Der große unversicherte Bevölkerungsanteil in Schwellenländern wie China, Indien und Südkorea sowie das steigende Bewusstsein für Versicherungsprodukte, die digitale Durchdringung und steigende Gesundheitsausgaben sind einige der entscheidenden Faktoren, die das Marktwachstum in der Region voraussichtlich ankurbeln werden. Der japanische Markt soll bis 2026 ein Volumen von 0,07 Milliarden US-Dollar erreichen, der chinesische Markt soll bis 2026 ein Volumen von 0,18 Milliarden US-Dollar erreichen und der indische Markt soll bis 2026 ein Volumen von 0,02 Billionen US-Dollar erreichen.

Europa

Es wird erwartet, dass die Region im Prognosezeitraum stetig wächst. Der zunehmende Fokus staatlicher Behörden und privater Akteure auf die Verbesserung der allgemeinen Gesundheitsversorgung der Bevölkerung in Ländern wie Großbritannien, Irland und den Niederlanden und anderen ist einer der Faktoren, die das Wachstum des Marktes in der Region begünstigen. Auch die steigenden Gesundheitsausgaben in diesen Ländern sind ein weiterer wichtiger Faktor, der das Wachstum des Marktes in der Region unterstützt. Der britische Markt soll bis 2026 ein Volumen von 0,06 Billionen US-Dollar erreichen, während der deutsche Markt bis 2026 ein Volumen von 0,15 Billionen US-Dollar erreichen soll.

- Laut den vom britischen Office for National Statistics für 2023 veröffentlichten Daten sind die Ausgaben für freiwillige Krankenversicherungen im Vereinigten Königreich im Jahr 2022 im Vergleich zum Vorjahr um fast 7,3 % gestiegen.

Lateinamerika

Es wird erwartet, dass der Markt in der Region im Prognosezeitraum eine stetige Wachstumsrate verzeichnen wird. Die zunehmende Akzeptanz dieser Tools in der Life-Science-Branche, einschließlichpharmazeutischUnternehmen, Biotechnologieunternehmen und andere sowie wachsende Gesundheitsausgaben in Ländern wie Brasilien, Mexiko und anderen sind einige der Hauptgründe für das Wachstum des Marktes im Land. Der lateinamerikanische Markt soll bis 2026 ein Volumen von 0,05 Milliarden US-Dollar erreichen.

- Laut Statistiken der International Trade Administration (ITA) für das Jahr 2023 gab Brasilien im Jahr 2022 fast 9,5 % seines BIP für das Gesundheitswesen aus.

Naher Osten und Afrika

Der Markt in der Region wird im Prognosezeitraum voraussichtlich langsamer wachsen. Das langsamere Marktwachstum ist vor allem auf die eingeschränkte Bekanntheit und Zugänglichkeit von Versicherungsprodukten in der Bevölkerung zurückzuführen. Der Markt im Nahen Osten und in Afrika soll bis 2026 ein Volumen von 0,03 Milliarden US-Dollar erreichen.

- Laut einem 2023 von FSD Africa veröffentlichten Artikel beträgt die Versicherungsdurchdringung in Nigeria nur etwa 0,5 %.

WETTBEWERBSFÄHIGE LANDSCHAFT

Liste der wichtigsten Unternehmen auf dem Krankenversicherungsmarkt

Zunehmender Fokus großer Unternehmen auf technologische Entwicklung zur Stärkung der Marktaussichten

Der Weltmarkt ist fragmentiert, eine Vielzahl von Akteuren stellt einen Großteil des Marktes dar und verfügt über ein breites Angebot an Krankenversicherungsprodukten für die Bevölkerung.

UnitedHealth Group und Elevance Health gehören zu den Hauptakteuren auf dem Markt und verfügen über ein starkes Produktportfolio, das der steigenden Nachfrage der Bevölkerung gerecht wird. Der wachsende Fokus dieser Unternehmen auf Investitionen und die Einführung neuer Produkte, einschließlich psychischer Gesundheitspläne für die Gemeinschaft, ist einer der Hauptfaktoren für das Wachstum dieser Unternehmen auf dem Markt.

- Im September 2024 kündigte die UnitedHealth Group eine Investition in Höhe von 250.000 US-Dollar in den schulbasierten Gesundheitsdienstleister Goodside Health an, um den Zugang zu körperlichen und verhaltensbezogenen Gesundheitsplänen auf 50 neue Schulen in Mexiko auszuweiten.

Cigna Group und Allianz sind neben anderen weitere prominente Akteure auf dem Markt, die zunehmend strategische Fusionen und Übernahmen anderer Unternehmen durchführen, um ihren Kundenstamm zu erweitern und in den Markt einzudringen.

- Im Juli 2024 stimmte die Allianz der Übernahme des in Singapur ansässigen Versicherers Income Insurance zu, um ihr Geschäft im Land auszubauen.

AXA Group, Ping An Insurance Group und AIA Group Limited sind einige weitere Akteure mit einem wachsenden Produktportfolio, das zu steigenden Marktanteilen auf dem Weltmarkt führt. Der zunehmende Fokus dieser Unternehmen auf strategische Fusionen und die Übernahme anderer Unternehmen zur Erweiterung ihres Produktangebots und ihrer geografischen Präsenz sind einige der entscheidenden Faktoren, die ihr Wachstum unterstützen.

- Im November 2023 erwarb AXA Laya Healthcare Limited, eines der führenden Versicherungsunternehmen in Irland, mit dem Ziel, sein Geschäft und seinen Kundenstamm für Krankenversicherungsprodukte zu erweitern.

LISTE DER WICHTIGSTEN UNTERNEHMEN IM PROFIL:

- UnitedHealth Group (USA)

- AXA(Frankreich)

- Die Cigna-Gruppe(UNS.)

- CVS Gesundheit(UNS.)

- Ping An Insurance Group (China)

- AIA Group Limited (Hongkong)

- Bupa Global(VEREINIGTES KÖNIGREICH.)

- Elevance Health (USA)

- China Pacific Insurance (Group) Co. Ltd. (China)

- Allianz (Deutschland)

WICHTIGE ENTWICKLUNGEN IN DER INDUSTRIE

- November 2024 –Ping An Insurance ging auf der China International Import Expo (CIIE) eine Partnerschaft mit Medtronic ein, mit dem Ziel, umfassend im Bereich chronischer Herzerkrankungen zusammenzuarbeiten Krankheitstherapien zur Verbesserung der Gesundheitsversorgung.

- September 2024 –Die AU Small Finance Bank hat sich mit Niva Bupa, einer Krankenversicherungsgesellschaft, zusammengetan, um ihren Kunden Krankenversicherungsprodukte anzubieten.

- September 2024 – Elevance Health hat Indiana University Health Plans, Inc. übernommen, das als Teil von Anthem Blue Cross und Blue Shield in Indiana tätig sein wird. Die IU Health Plans bieten Medicare Advantage-Pläne für rund 19.000 Menschen in 36 Ländern weltweit.

- Januar 2024 –AXA hat eine strategische Rückversicherungsvereinbarung mit NextGen International Insurance, einem der führenden privaten Krankenversicherungsunternehmen in Lateinamerika und der Karibik, mit dem Ziel abgeschlossen, das Produktangebot und die geografische Präsenz zu erweitern.

- Oktober 2023 –Die Cigna-Gruppe erweiterte ihre Medicare Advantage (MA)-Präsenz auf vier neue Länder, darunterzahnmedizinischPläne, Hör- und Sehvorteile und andere.

BERICHTSBEREICH

Der globale Marktbericht für Krankenversicherungen umfasst eine detaillierte Analyse und einen Überblick über den Markt. Es konzentriert sich auf Schlüsselaspekte wie Bruttoprämie, Wettbewerbslandschaft, Typ, Zahler, Benutzer, Modus, Vertriebskanal und Region. Darüber hinaus bietet es Einblicke in die Markttreiber, Markttrends, Marktdynamik, die Auswirkungen von COVID-19 auf den Markt und andere wichtige Erkenntnisse. Zusätzlich zu den oben genannten Faktoren umfasst es mehrere Faktoren, die in den letzten Jahren zum Wachstum des Marktes beigetragen haben.

Der Krankenversicherungssektor steht vor einem deutlichen Wachstum, angetrieben durch den technologischen Fortschritt, steigende Gesundheitsausgaben und einen stärkeren Fokus auf Gesundheitssicherheit. Allerdings sind Herausforderungen wie erhöhte Prämien und regulatorische Rahmenbedingungen einige der Hindernisse für das Wachstum des Marktes. Wichtige Akteure legen Wert auf Innovation,digitale Transformationund strategische Partnerschaften, um neue Möglichkeiten zu nutzen und sich an die sich ändernde Dynamik des Krankenversicherungssektors anzupassen.

Anfrage zur Anpassung um umfassende Marktkenntnisse zu erlangen.

Berichtsumfang und Segmentierung

|

ATTRIBUT |

DETAILS |

|

Studienzeit |

2021–2034 |

|

Basisjahr |

2025 |

|

Geschätztes Jahr |

2026 |

|

Prognosezeitraum |

2026-2034 |

|

Historische Periode |

2021–2024 |

|

Wachstumsrate |

CAGR von 10,21 % von 2026–2034 |

|

Einheit |

Wert (Billionen USD) |

|

Segmentierung |

Nach Typ

|

|

Von Zahler

|

|

|

Nach Benutzer

|

|

|

Nach Modus

|

|

|

Nach Vertriebskanal

|

|

|

Nach Region

|

Häufig gestellte Fragen

Laut Fortune Business Insights wurde der globale Krankenversicherungsmarkt im Jahr 2025 auf 2,32 Billionen US-Dollar geschätzt und soll bis 2034 5,5 Billionen US-Dollar erreichen.

Nordamerika dominierte den Krankenversicherungsmarkt mit einem Marktanteil von 62,41 % im Jahr 2025.

Der Krankenversicherungsmarkt wird im Prognosezeitraum 2026 bis 2034 voraussichtlich eine jährliche Wachstumsrate von 10,21 % aufweisen.

Basierend auf der Art dominierte das Segment der Health Maintenance Organization (HMO) im Jahr 2025 den Markt.

Das Marktwachstum wird durch ein zunehmendes Bewusstsein für Versicherungspläne, steigende Gesundheitskosten und eine wachsende Zahl von Produkteinführungen großer Akteure vorangetrieben.

Zu den wichtigsten Akteuren auf dem globalen Krankenversicherungsmarkt gehören UnitedHealth Group, CVS Health und The Cigna Group.

Zu den wichtigsten Trends gehören die Integration telemedizinischer Dienste, die Einführung wertorientierter Pflegemodelle, der Einsatz künstlicher Intelligenz für personalisierte Pläne und die Ausweitung globaler Mobilitätslösungen für Expatriates und internationale Reisende.

Fintech-Startups führen Premium-Finanzierungslösungen ein, die es Privatpersonen und Unternehmen ermöglichen, Krankenversicherungsprämien in überschaubaren äquivalenten monatlichen Raten (EMIs) zu zahlen, wodurch die Krankenversicherung trotz steigender Kosten zugänglicher wird.

Krankenkassen kämpfen mit steigenden Gesundheitskosten, einer zunehmenden Inanspruchnahme von Dienstleistungen und der Notwendigkeit, die Ausgaben für Spezialmedikamente und chronische Erkrankungen zu verwalten.

Eine alternde Bevölkerung, insbesondere in Ländern wie China, steigert die Nachfrage nach Kranken- und Rentenversicherungsprodukten und veranlasst Versicherer dazu, maßgeschneiderte Pläne zu entwickeln und Technologien wie KI für einen personalisierten Versicherungsschutz zu nutzen.

Nehmen Sie Kontakt mit unseren Experten auf Sprechen Sie mit einem Experte

Verwandte Berichte

-

US +1 833 909 2966 (Gebührenfrei)

-

Nehmen Sie Kontakt mit uns auf