Taille du marché fintech, analyse des actions et de l'industrie, par technologie (AI, blockchain, RPA et autres), par application (surveillance de la fraude, vérification KYC et conformité et soutien réglementaire), par utilisation finale (banques, institutions financières, compagnies d'assurance) et prévisions régionales, 2025-2032

Analyse du marché fintech

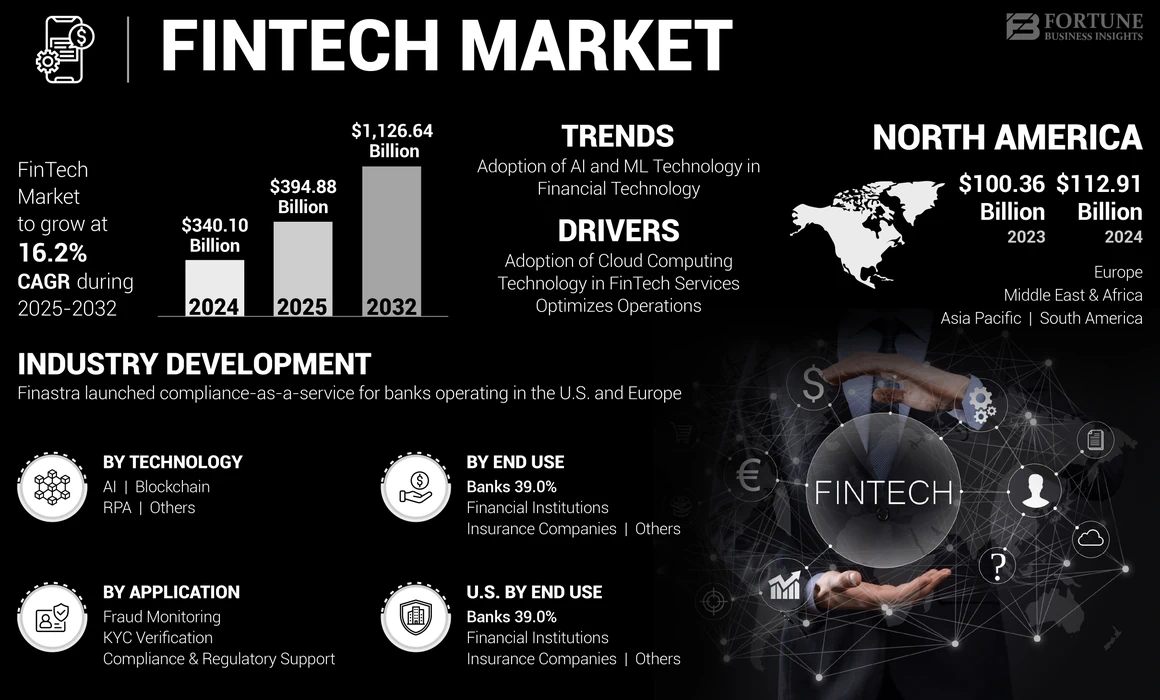

Le marché mondial des Fintech a été évalué à 340,10 milliards USD en 2024. Le marché devrait valoir 394,88 milliards USD en 2025 et atteindre 1 126,64 milliards USD d'ici 2032, présentant un TCAC de 16,2% au cours de la période de prévision. L'Amérique du Nord a dominé le marché mondial avec une part de 34,05% en 2024.

Les entreprises fintech fournissent divers services, outils ou solutions de technologie financière à d'autres entreprises (B2B) en tant que service. Ces services sont généralement fournis sur le cloud, permettant à d'autres entreprises d'intégrer et d'utiliser des capacités de technologie financière sans développer ces technologies en interne. De plus, les fournisseurs de technologies financières offrent un large éventail de services financiers et de solutions technologiques, y compris le traitement des paiements, les plateformes de prêt de pairs (P2P), la détection de fraude, la technologie de la blockchain et plus de solutions. Dans le cadre du travail, nous avons inclus des solutions fournies par des joueurs tels que Rapyd Financial Network Ltd., Unicorn Payment Ltd., Stripe, Inc., MasterCard, Fiserv, Inc. et autres.

L'avènement de la banque ouverte et l'utilisation des interfaces de programmation d'applications (API) permettent une collaboration entre les entreprises fintech et les institutions financières traditionnelles. Ce partenariat offre aux entreprises fintech la possibilité de tirer parti des données et des infrastructures des banques traditionnelles pour fournir des services à valeur ajoutée, développer des solutions innovantes et améliorer l'expérience client.

La pandémie a accéléré letransformation numériquedes services financiers. Alors que les entreprises et les consommateurs se tournaient de plus en plus vers les services bancaires en ligne et mobiles, il y avait une demande croissante de plateformes technologiques financières. En outre, les sociétés de technologie financière offrant des services de paiement et de traitement des transactions ont connu une augmentation de la demande, le commerce électronique, les paiements sans contact et les portefeuilles numériques sont devenus plus répandus pendant la pandémie.

Tendances du marché fintech

L'adoption de la technologie AI et ML dans la technologie financière joue un rôle important pour propulser la croissance du marché

Les fournisseurs de technologies financières intègrent l'IA et l'apprentissage automatique pour améliorer la détection de fraude, le service client, la notation du crédit et la personnalisation des services financiers. L'intégration de l'IA dans la solution permet des interactions financières plus rapides, plus intelligentes et plus intuitives. De plus, cette technologie joue un rôle important en répondant aux demandes des clients avec une grande satisfaction. Avec une augmentation des transactions financières numériques, l'accent est mis surcybersécurité. Les sociétés de technologie financière développent des mesures de sécurité avancées pour protéger les données financières et les transactions. De plus, la demande de paiements en temps réel est en hausse, car les fournisseurs de services de technologie financière fournissent des solutions qui permettent des transactions instantanées, transfrontalières et sécurisées. Les facteurs susmentionnés contribuent à la croissance du marché.

Télécharger un échantillon gratuit pour en savoir plus sur ce rapport.

Facteurs de croissance du marché fintech

L'adoption de la technologie du cloud computing dans les services fintech optimise les opérations, alimentant la croissance du marché

Cloud computingOffre aux prestataires de services fintech la possibilité de faire évoluer leur infrastructure et leurs services en fonction de la demande. Ceci est essentiel pour s'adapter aux fluctuations de l'activité des utilisateurs et des volumes de transaction. Les services cloud offrent un modèle de paiement, permettant aux entreprises de technologie financière de gérer efficacement les coûts. Ils peuvent augmenter les ressources en hausse ou en baisse au besoin, ce qui réduit le besoin d'investissements initiaux d'infrastructure. De plus, la technologie cloud offre une flexibilité, permettant au fournisseur de services de technologie financière de se développer, de déployer et d'itérer rapidement leurs solutions. Cette agilité est cruciale dans une industrie au rythme rapide où l'innovation est essentielle. Ainsi, l'adoption croissante du cloud computing dans la technologie financière devrait stimuler la croissance du marché.

De plus, l'avènement de la banque ouverte et l'utilisation des interfaces de programmation d'applications (API) permettent une collaboration entre les sociétés fintech et les institutions financières traditionnelles. Ce partenariat offre aux entreprises fintech la possibilité de tirer parti des données et des infrastructures des banques traditionnelles pour fournir des services à valeur ajoutée, développer des solutions innovantes et améliorer l'expérience client. Ces opportunités de croissance, tirées par les progrès technologiques, les changements dans le comportement des consommateurs et les développements réglementaires, font du marché fintech un secteur dynamique et prometteur avec un potentiel d'expansion important.

#### $ @ $ ####

Facteurs de contenus

Les problèmes liés aux problèmes de confidentialité et de sécurité des données peuvent entraver la croissance du marché

Les entreprises fintech collectent et traitent souvent des données personnelles et financières. Assurer la confidentialité des données et le respect des réglementations sur la protection des données tels que le RGPD peuvent être difficiles. De plus, les fournisseurs de services de technologie financière gèrent des données financières sensibles, ce qui en fait des objectifs attrayants pour les cyberattaques. Les violations de sécurité peuvent avoir des conséquences financières et de réputation importantes.

De plus, la construction de la confiance avec les clients est vitale dans le secteur financier. Ces entreprises peuvent faire face au scepticisme de clients habitués aux institutions financières traditionnelles. Ces facteurs devraient restreindre la croissance du marché dans les années à venir.

Analyse de segmentation du marché fintech

Par analyse technologique

La demande croissante de sécurité élevée et de transparence offerte par la technologie de la blockchain pour propulser la croissance du segment

Sur la base de la technologie, le marché est classé en IA, en blockchain, en RPA et autres (cryptographie, biométrie et autres).

Le segment de la blockchain détenait la plus grande part du marché en 2023. La blockchain fournit un grand livre hautement sécurisé et immuable, ce qui rend extrêmement difficile pour les parties non autorisées de modifier ou de falsifier les données de transaction. Cela améliore la sécurité des transactions financières, réduisant le risque de fraude et les violations de données. De plus, les transactions enregistrées sur une blockchain sont transparentes et peuvent être vérifiées en temps réel par toutes les parties concernées. Cette transparence renforce la confiance entre les participants et les régulateurs.

Leintelligence artificielle (IA)Le segment est sur le point de croître au plus haut TCAC au cours de la période de prévision. Les chatbots et les assistants virtuels alimentés en AI fournissent un support client instantané et efficace, améliorant l'expérience client globale. En outre, l'IA peut rapidement identifier et signaler les activités potentiellement frauduleuses, réduisant le risque de fraude financière, ce qui devrait aider la croissance du marché au cours des prochaines années.

Par analyse des applications

Le besoin croissant de surveillance en temps réel des transactions financières afin de réduire les activités frauduleuses pour augmenter la croissance du segment de surveillance de la fraude

Par demande, le marché est séparé en surveillance de la fraude, en vérification KYC et en conformité et soutien réglementaire.

Le segment de surveillance des fraudes a capturé la plus grande part du marché en 2023. Les solutions fintech offrent un suivi en temps réel des transactions financières, permettant la détection immédiate d'activités suspectes ou d'anomalies. Ces services utilisent des algorithmes avancés d'analyse et d'apprentissage automatique pour identifier les modèles et les tendances associés aux activités frauduleuses, améliorant la précision de la détection de fraude. En raison de ces caractéristiques, le segment devrait poursuivre sa domination au cours de la période de prévision.

Le segment de vérification KYC devrait croître au plus haut TCAC au cours de la période de prévision. Les solutions fintech automatisent les processus KYC, réduisant le besoin de vérification manuelle et de paperasse, ce qui peut prendre du temps et sujet aux erreurs. Ces services valident les informations fournies par le client contre diverses sources de données, garantissant l'exactitude et l'authenticité des informations.

Par analyse d'utilisation finale

Pour savoir comment notre rapport peut optimiser votre entreprise, Parler à un analyste

La surtension de la demande de paiements numériques pour propulser l'adoption de solutions technologiques financières dans les banques

En usage final, le marché est segmenté en banques, institutions financières, compagnies d'assurance et autres.

Le segment des banques a obtenu la part maximale sur le marché en 2023, car les banques peuvent à bord de nouveaux clients rapidement et en douceur, ce qui réduit le temps et les efforts requis pour la configuration du compte. En outre, les acteurs du marché s'intègrent considérablement aux banques financières comparées à la technologie pour offrirpaiement numériqueDes solutions, y compris des portefeuilles mobiles et un paiement sans contact, qui contribue à la croissance du segment.

Le segment des institutions financières est sur le point de se développer au plus haut TCAC au cours de la période de prévision, car les services de technologie financière offrent des analyses et des idées de données, aidant les institutions financières à prendre des décisions axées sur les données et à améliorer les services. Ces institutions peuvent adapter ces services pour répondre à leurs besoins spécifiques et s'adapter à l'évolution des demandes du marché.

Idées régionales

Sur la base de la région, le marché a été analysé dans cinq grandes régions, à savoir l'Amérique du Sud, l'Amérique du Nord, le Moyen-Orient et l'Afrique, l'Europe et l'Asie-Pacifique.

North America FinTech Market Size, 2024 (USD Billion)

Pour obtenir plus d'informations sur l'analyse régionale de ce marché, Télécharger un échantillon gratuit

L'Amérique du Nord dirige la part de marché fintech à l'échelle mondiale. L'Amérique du Nord, en particulier la Silicon Valley, est un centre mondial d'innovation fintech. La technologie financière tire parti de cet environnement pour stimuler l'innovation continue dans les services financiers. Le besoin croissant de personnalisation, de conformité réglementaire, de possibilités de vente croisée et de tendances de l'industrie fintech est quelques-uns des facteurs clés stimulant la croissance du marché dans la région.

Pour savoir comment notre rapport peut optimiser votre entreprise, Parler à un analyste

Le marché de l'Asie-Pacifique devrait croître au plus haut TCAC au cours de la période de prévision. Les services fintech étendent l'accès aux produits et services financiers, en particulier dans les zones mal desservies et non bancarisées de la région Asie-Pacifique. De nombreux pays de la région, comme la Chine, la Corée du Sud, le Japon et l'Inde, sont d'abord des marchés mobiles, et les services de technologie financière s'adressent à la forte pénétration mobile, ce qui rend les services financiers plus accessibles. Selon l'enquête, l'Asie-Pacifique devrait dépasser les États-Unis et devenir le plus grand marché mondial d'ici 2032. Tous ces facteurs devraient soutenir la croissance du marché régional au cours de la période de prévision.

L'Europe a un environnement réglementaire robuste et les fournisseurs de services de technologie financière offrent souvent des fonctionnalités de technologie réglementaire intégrée (RegTech), garantissant le respect des réglementations financières complexes. Le Royaume-Uni a pris de l'avance sur d'autres pays de la région en termes d'investissement dans des solutions technologiques financières. Les solutions fintech fournissent une analyse et des informations de données, aidant les institutions financières à adapter leurs offres pour répondre aux besoins uniques des clients dans différents pays européens.

La technologie financière peut combler le fossé entre les populations non bancarisées et sous-bancaires dans de nombreuses régions du Moyen-Orient et de l'Afrique, offrant un accès à des services financiers essentiels. De nombreux pays de la région ont des taux de pénétration mobile élevés, ce qui rend les solutions de technologie financière qui s'adressent aux utilisateurs mobiles très accessibles.

En Amérique du Sud, la technologie financière facilite les paiements transfrontaliers, la réduction des coûts de versement et le soutien des transactions commerciales et financières internationales dans une région avec des activités transfrontalières importantes. Ces facteurs jouent un rôle essentiel dans la croissance importante du marché dans la région.

Liste des sociétés clés sur le marché fintech

Les entreprises mettent l'accent sur les stratégies de fusion et d'acquisition pour l'expansion de leurs opérations à l'échelle mondiale

Les entreprises clés mettent l'accent sur l'expansion de leurs frontières géographiques à l'échelle mondiale en introduisant des solutions spécifiques à l'industrie. Ces entreprises acquièrent et collaborent stratégiquement avec des acteurs locaux pour saisir une forte prise régionale. De plus, les principaux acteurs du marché introduisent de nouveaux produits pour attirer de nouveaux clients et conserver leur clientèle. De plus, des investissements cohérents dans la recherche et le développement de produits prospèrent sur le marché mondial des technologies financières. Ainsi, grâce au déploiement de ces stratégies d'entreprise, les entreprises soutiennent leur compétitivité sur le marché.

Liste des principales sociétés profilé:

- Rapyd Financial Network Ltd.(ROYAUME-UNI.)

- Unicorn Pays Ltd. (Chine)

- Stripe, Inc. (Irlande)

- MasterCard(NOUS.)

- Finastra (Royaume-Uni)

- Fiserv, Inc.(NOUS.)

- Block Inc. (Square) (États-Unis)

- Adyen (Pays-Bas)

- Plaid Inc. (États-Unis)

- Neo Mena Technologies Ltd. (États-Unis)

Développements clés de l'industrie:

- Janvier 2024 -FIS a lancé la série FIS FinTech Hangout, une initiative visant à promouvoir et à connecter les startups fintech, les professionnels FIS, les institutions financières, les investisseurs et les participants au programme d'accélérateur FISTech FIS. Dans cette série, l'entreprise partage les meilleures pratiques et met en évidence le grand travail des sociétés de fintech participantes.

- Septembre 2023 -Finastra a lancé la conformité en tant que service, une solution de bout en bout pour les banques opérant aux États-Unis et en Europe. Cette solution a été lancée sur Microsoft Azure pour un paiement bancaire instantané.

- Juin 2023 -Adyen, un fournisseur de plate-forme de technologie financière, a lancé des services de paiement pour les entreprises. Cela permettra aux clients de verser des fonds dans la méthode préférée en supprimant des tiers et des retards indésirables dans le processus de transfert de fonds.

- Mai 2023 -Rapyd s'est engagé dans un nouveau partenariat stratégique avec Belvo, une plate-forme de données et de paiement en finance ouverte basée en Amérique latine. Ce partenariat permettra aux entreprises de la région de fournir des expériences de financement ouvert ininterrompues à leurs clients.

- Avril 2023 -Square a introduit TAP pour payer sur Android pour les commerçants à travers le Canada. Cette technologie permet aux entreprises d'accepter les paiements de carte de crédit sans contact rapidement et en toute sécurité sans frais supplémentaires.

- Mars 2023 -Stripe, la US Financial Technology Company, a recueilli 6,5 milliards de dollars de financement à une évaluation de 50 milliards USD. La société a précédemment obtenu 600 millions USD de financement en mars 2021.

Reporter la couverture

## @ ##

Le rapport fournit une analyse détaillée du marché et se concentre sur les aspects clés tels que les principales sociétés, les types de produits / services et les applications principales du produit. En plus de cela, il offre un aperçu des tendances du marché et met en évidence les principaux développements de l'industrie. En plus des facteurs mentionnés ci-dessus, le rapport englobe plusieurs facteurs qui ont contribué à la croissance du marché ces dernières années.

Rapport Portée et segmentation

|

ATTRIBUT |

DÉTAILS |

|

Période d'étude |

2019-2032 |

|

Année de base |

2024 |

|

Période de prévision |

2025-2032 |

|

Période historique |

2019-2023 |

|

Taux de croissance |

TCAC de 16,2% de 2025 à 2032 |

|

Unité |

Valeur (milliards USD) |

|

Segmentation |

Par technologie

Par demande

Par utilisation finale

Par région

|

Questions fréquentes

Fortune Business Insights Inc. affirme que le marché devrait atteindre 1 126,64 milliards USD d'ici 2032.

En 2024, le marché était de 340,10 milliards USD.

Le marché devrait croître à un TCAC de 16,2% au cours de la période de prévision.

En usage final, le segment des banques a capturé la part maximale en 2024

L'adoption de la technologie du cloud computing dans les services fintech optimise les opérations, ce qui stimule la croissance du marché.

Rapyd Financial Network Ltd., Unicorn Payment Ltd., Stripe, Inc., MasterCard et Fiserv, Inc. sont les meilleurs acteurs du marché.

L'Amérique du Nord a la plus grande part du marché.

En usage final, le segment des institutions financières devrait croître au plus haut TCAC au cours de la période de prévision.

Contactez nos experts Parlez à un expert

Rapports associés