Insurtech Market Size, Share & Industry Analysis, By Component (Solution and Services), By Application (Claims Management, Policy Administration and Management, Fraud Detection and Prevention, Underwriting and Risk Assessment, Customer Experience Management, Regulatory Compliance, and Sales and Distribution), By Technology (AI & ML, Blockchain, Internet of Things, Big Data and Analytics, Cloud Computing, Robotic Process Automation, and Others), By End-User (Insurance Companies, Brokers and Agents, administrateurs tiers et assurés) et prévisions régionales, 2025 - 2032

APERÇUS CLÉS DU MARCHÉ

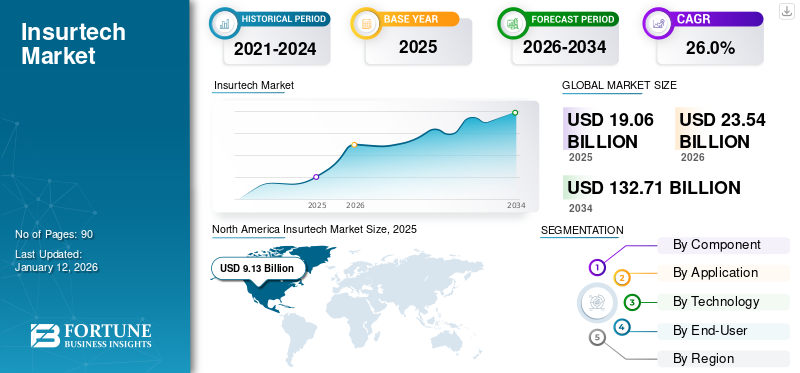

La taille mondiale du marché InsurTech était évaluée à 15,56 milliards USD en 2024. Le marché devrait passer de 19,06 milliards USD en 2025 à 96,10 milliards USD d'ici 2032, présentant un TCAC de 26,0% au cours de la période de prévision.

InsurTech fait référence à l'application innovante de la technologie au sein du secteur de l'assurance pour améliorer l'efficacité, réduire les coûts et améliorer l'expérience client. Le rapport se concentre sur les entreprises qui fournissent des solutions InsurTech telles que les plates-formes numériques, les logiciels en tant que service (SaaS) et les applications mobiles. La croissance du marché est tirée par la demande croissante de solutions numériques,analyse des données, et l'utilisation de l'intelligence artificielle, couplée à un changement dans les préférences des consommateurs vers des expériences d'assurance sans couture et faciles à utiliser. Les sociétés InsurTech utilisent la technologie pour automatiser des processus tels que la souscription, la gestion des réclamations et le service client pour améliorer l'efficacité opérationnelle et réduire les coûts pour les assureurs. Par exemple,

- En mars 2024, CNB Bank & Trust (CIBC) et Insuritas se sont associés pour lancer des offres d'assurance à service complet intégré. Insuritas a annoncé que CIBC l'a sélectionnée pour déployer sa solution d'agence d'assurance numérique entièrement fonctionnelle. Bundle est la plate-forme d'agence d'assurance complète d'assuritas, intégrée dans l'écosystème CIBC et conçue pour fournir une solution complète pour les clients commerciaux et commerciaux de CIBC.

Par conséquent, la combinaison d'un modèle de croissance axé sur les produits et une concentration plus forte sur l'accessibilité devrait créer des opportunités lucratives pour les principaux fournisseurs opérant sur ce marché.

Nous avons considéré certains des principaux acteurs de l'étude de marché qui comprend la technologie DXC, les services de technologie d'assurance, Majesco, Oscar Insurance, entre autres. Ces acteurs adoptent diverses stratégies pour rester compétitives sur le marché.

Impact de l'IA générative

Adoption croissante de générative-AI pour la personnalisation des politiques pour stimuler la croissance du marché

AI génératifPeut analyser les grands états de données clients pour créer des offres d'assurance plus personnalisées. L'IA peut aider à concevoir des régimes d'assurance sur mesure qui correspondent mieux aux besoins des clients en comprenant les facteurs de risque individuels, les préférences et le comportement. Cela pourrait entraîner des prix plus accumulés et des primes potentiellement réduites pour certaines personnes. Alors que la technologie continue d'évoluer, son influence sur le secteur de l'assurance est susceptible de croître, remodelant tout, du développement de produits à la satisfaction des clients.

Dynamique du marché

Moteurs du marché

Augmentation de la transformation numérique de l'assurance pour accélérer la croissance du marché

InsurTech est principalement motivé par l'adoption des technologies numériques qui améliorent l'expérience client, rationalisent les opérations et réduisent les coûts. Les assureurs comptent de plus en plus sur l'IA, l'analyse des données,cloud computinget l'automatisation pour fournir des services plus personnalisés et efficaces.

- Par exemple,En août 2022, Lemonade, un assureur basé sur l'IA, utilise l'apprentissage automatique pour rationaliser le processus de réclamation et offrir des politiques personnalisées. Son bot AI, «Maya», peut gérer les réclamations avec peu ou pas d'intervention humaine, ce qui rend plus rapide et abordable pour les clients pour traiter leurs réclamations.

À la suite de ces facteurs, ce marché a connu une croissance énorme, avec plus d'utilisateurs finaux explorant les possibilités de solutions d'assurance améliorées en raison de la prolifération des solutions numériques et des services d'assurance.

Contraintes de marché

Les préoccupations liées à la confidentialité des données pour entraver la croissance du marché

La principale barrière à InsurTech est la confidentialité. Les scores de crédit sont suivis à l'aide de la technologie Distributed Ledger, une base de données partagée entre de nombreuses entreprises et emplacements différentes. Il évolue constamment, ce qui pose des défis aux lois sur la protection des données. Les régulateurs ayant différentes approches pour gérer la technologie du grand livre distribué sont confrontés à des problèmes de confidentialité des juridictions internationales. La technologie du grand livre distribué peut être décentralisée en raison de sa nature collaborative, ce qui signifie qu'aucune organisation unique n'est tenue responsable en cas de litige. Par conséquent, les problèmes de confidentialité liés à InsurTech devraient entraver la croissance du marché au cours de la période de prévision.

Opportunités de marché

Adoption d'une assurance peer-to-peer pour créer des opportunités de marché assurtech

Les modèles d'assurance P2P (peer-to-peer) gagnent du terrain car ils permettent aux assureurs de mettre ensemble leurs ressources ensemble pour s'assurer. Ces modèles réduisent les coûts administratifs et offrent une plus grande transparence et des solutions d'assurance axées sur la communauté. Le modèle P2P est particulièrement attrayant pour les consommateurs à la recherche de primes plus bas et un plus grand sentiment de contrôle sur leur assurance. Ce marché présente également l'occasion pour les entreprises d'assurance de créer une assurance innovante et axée sur la communautémodèlesavec le désir des consommateurs de transparence et de coûts inférieurs.

- Par exemple,En 2023, FriendSurance, une plate-forme insurtech basée en allemand, a permis aux utilisateurs de mettre leurs primes ensemble en petits groupes. En cas de réclamation, le groupe partage le coût et si aucune réclamation n'est faite, l'argent est remboursé au membre.

Ainsi, l'adoption d'un modèle entre pairs devrait créer des opportunités lucratives pour les principaux fournisseurs opérant sur ce marché.

Tendances du marché insurtech

L'acceptation croissante de l'assurance entièrement automatisée et intégrée est une dernière tendance du marché

Le passage vers une plate-forme d'assurance numérique axée sur le numérique se poursuit, en mettant l'accent sur les processus entièrement automatisés pour tout, de l'émission de police au traitement des réclamations. Cela élimine les documents, réduit les coûts administratifs et accélère la prestation des services.

- Par exemple, en 2024, l'assurance racine a utilisé des stratégies numériques d'abord, intégrées aux applications télématiques et smartphones pour surveiller le comportement de conduite et déterminer les primes, qui sont entièrement automatisées, conduisant à une expérience transparente et à la demande pour les clients.

En outre, l'assurance intégrée gagne du terrain, où les produits d'assurance sont intégrés de manière transparente dans l'achat de biens et de services. Cela offre plus de commodité et d'accessibilité aux consommateurs.

Par conséquent, la tendance croissante d'une assurance entièrement automatisée et intégrée pour améliorer l'expérience utilisateur est un facteur clé accélérant la croissance du marché InsurTech.

Analyse de segmentation

Par composant

La surtension de la demande de solutions d'assurance sur mesure a accéléré leSolutionCroissance du segment

Sur la base des composants, le marché est divisé en solution et services. La solution est en outre subdivisée en plates-formes numériques, SaaS et applications mobiles.

Le segment des solutions a dominé le marché en 2024, les consommateurs exigeant de plus en plus de solutions d'assurance sur mesure qui correspondent à leurs besoins et à leurs modes de vie spécifiques. À mesure que l'espace InsurTech se développe, les gouvernements et les organismes de réglementation adoptent de plus en plus des cadres pour soutenir l'innovation des solutions d'assurance numérique tout en assurant la protection des consommateurs.

- Par exemple,En 2024, la directive de solvabilité de l'Union européenne et le département américain de l'assurance dans divers États évoluent pour créer un environnement réglementaire plus flexible pour InsurTech. Ces cadres aident des entreprises telles que Brolly et la limonade à l'échelle de leurs opérations en apportant une clarté sur la conformité réglementaire.

Le segment des services devrait présenter le CAGR le plus élevé pendant la période de prévision en raison de la demande croissante detransformation numériqueparmi les industries d'assurance. Les clients peuvent suivre leurs politiques, réclamations et primes en temps réel via des plateformes numériques.

Par demande

L'adoption croissante de plateformes d'assurrech modernes a propulsé la nécessité d'une administration et d'une gestion des politiques parmi les utilisateurs

Sur la base de l'application, le marché est divisé en gestion des réclamations, administration des politiques et gestion, détection et prévention des fraudes, souscription et évaluation des risques, gestion de l'expérience client, conformité réglementaire et ventes et distribution.

Le segment de l'administration et de la gestion des politiques a dominé le marché en 2024 en raison de l'adoption croissante de la numérisation et de l'intégration de l'analyse des données. Les plates-formes modernes exploitent de grandes quantités de données, telles que le comportement des clients et l'historique des réclamations, pour optimiser la gestion des politiques. Ces données sont utilisées pour mieux souscrire des décisions, évaluer les risques et effectuer des ajustements de politique.

Le segment de la souscription et de l'évaluation des risques devrait présenter le TCAC le plus élevé au cours de la période de prévision. Les principaux facteurs de croissance incluent l'automatisation de la souscription via l'IA et l'apprentissage automatique, l'utilisation des mégadonnées et l'analyse prédictive pour des évaluations des risques plus précises et l'utilisation de données comportementales et psychologiques. Ces technologies améliorent considérablement la satisfaction des clients et la gestion des risques.

Par technologie

Le segment AI et ML a mené le marché en raison de sa capacité à prédire le risque avec une plus grande précision

Sur la base de la technologie, le marché est divisé en AI & ML, Blockchain,Internet des objets, Big Data and Analytics, Cloud Computing, Robotic Process Automation et autres.

L'IA et le ML ont dominé le marché en 2024. Les modèles AI et ML aident les assureurs à évaluer le risque plus précisément en analysant de grandes quantités de données provenant de plusieurs sources. Les algorithmes d'apprentissage automatique peuvent prédire le risque avec une plus grande précision en identifiant les modèles et les corrélations qui pourraient ne pas être immédiatement évidents pour les souscripteurs humains. Par exemple,

- Des entreprises telles que la limonade utilisent des systèmes de souscription basés sur l'IA qui analysent les données des clients en temps réel pour offrir des politiques personnalisées. Cela rend la souscription plus rapide et plus précise et réduit les coûts.

Le segment du Big Data and Analytics devrait enregistrer le TCAC le plus élevé au cours de la période de prévision. Cette technologie permet aux assureurs de réduire les coûts opérationnels et d'améliorer l'efficacité opérationnelle. De plus, ils facilitent l'intégration de différentes plateformes d'assurance et le développement de nouveaux services, en particulier pour les personnes qui n'avaient auparavant pas accès à l'assurance.

Pour savoir comment notre rapport peut optimiser votre entreprise, Parler à un analyste

Par l'utilisateur final

L'innovation technologique a stimulé la croissance du segment des compagnies d'assurance

Sur la base de l'utilisateur final, le marché est divisé en compagnies d'assurance, courtiers et agents, administrateurs tiers et assurés.

Les compagnies d'assurance ont dominé le marché et devraient présenter le TCAC le plus élevé au cours de la période de prévision en raison de la numérisation croissante du secteur des télécommunications. L'innovation technologique est l'un des plus grands moteurs de la révolution d'Insurtech. Aujourd'hui, les clients s'attendent à des solutions d'assurance plus flexibles, personnalisées et accessibles numériquement.

- Par exemple,En 2024, Shift Technology propose une solution axée sur l'IA qui aide les compagnies d'assurance à détection de fraude. En automatisant les processus de détection de fraude, Shift Technology aide les assureurs à détecter et à prévenir les réclamations frauduleuses plus précisément et plus efficacement, réduisant les coûts des réclamations et les coûts d'exploitation.

Les courtiers et agents détiennent la deuxième plus grande part du marché en raison de l'efficacité améliorant, de l'amélioration de l'expérience client et de la mise en œuvre de données pour une meilleure évaluation des risques et des offres de produits.

Insurtech Market Regional Perspectives

Amérique du Nord

North America Insurtech Market Size, 2024 (USD Billion)

Pour obtenir plus d'informations sur l'analyse régionale de ce marché, Télécharger un échantillon gratuit

L'Amérique du Nord domine le marché car les consommateurs dépensent de plus en plus en produits liés à l'assurance. Les solutions InsurTech deviennent populaires dans la région en raison de leur capacité à offrir des options de propriété et d'assurance maladie personnalisables et adaptables. Le nombre croissant de startups InsurTech stimule également l'expansion de la région.

- Par exemple, selon l'analyse de l'industrie, en 2024, les investisseurs nord-américains ont investi 61,9 milliards USD dans les startups américaines et canadiennes.

Télécharger un échantillon gratuit pour en savoir plus sur ce rapport.

Les États-Unis ont dominé le marché en 2024 et devrait croître avec un TCAC considérable au cours de la période de prévision. Les consommateurs s'attendent de plus en plus aux produits d'assurance personnalisés adaptés à leurs besoins spécifiques. Les startups InsurTech aux États-Unis tirent parti d'analyse de données, d'apprentissage automatique et d'IA pour développer des produits d'assurance personnalisés, y compris une couverture basée sur l'utilisation ou à la demande.

Europe

L'Europe devrait détenir la deuxième plus grande part de marché InsurTech en raison du développement de plusieurs économies et centres financiers en France, en Allemagne, et les compagnies d'assurance au Royaume-Uni dans la région travaillent à fournir des options d'assurance à faible coût. Le marché régional devrait augmenter à mesure que la demande de smartphones augmente en Europe.

Asie-Pacifique

Le marché de l'Asie-Pacifique devrait croître avec le TCAC le plus élevé au cours de la période de prévision en raison de la hausse de l'utilisation des smartphones dans la région. De nombreuses sociétés d'IsurTech adoptent une approche d'abord mobile, permettant aux clients d'acheter, de gérer et de revendiquer une assurance directement à partir de leurs smartphones.

- Par exemple,Turtlemint en Inde fournit une application mobile où les utilisateurs peuvent comparer diverses polices d'assurance, les acheter et faire des réclamations directement via leurs téléphones.

Moyen-Orient et Afrique

Le marché du Moyen-Orient et de l'Afrique est en phase émergente. Les solutions mobiles d'abord deviennent centrales dans la région de la MEA, en particulier dans les pays où la pénétration traditionnelle de l'assurance est faible. InsurTechs fournit des applications mobiles et des plateformes numériques qui facilitent l'accès aux consommateurs.

Amérique du Sud

Le marché sud-américain est dans une phase évolutive car les entreprises opérant sur le marché tirent parti de l'IA et de la ML pour améliorer le service client. Les chatbots et le traitement des réclamations dirigés par l'IA deviennent des normes dans les pays d'Amérique du Sud et contribueront à la croissance régionale au cours de l'année à venir.

Paysage compétitif

Jouants clés de l'industrie

Les entreprises se concentrent sur les partenariats pour étendre la portée mondiale

Les principales sociétés élaborent des stratégies pendant les partenariats et les acquisitions pour obtenir des parts de marché. Ces stratégies sont prévues pour les aider à concevoir un portefeuille de produits robuste, pour augmenter la portée mondiale. Les participants opérant au niveau mondial forment également la collaboration et les alliances avec des entreprises nouvellement entrées pour étendre considérablement leurs opérations.

- Par exemple, en septembre 2023, McKinsey et Salesforce ont conclu un partenariat pour développer une IA générative pour le commerce, le marketing, les ventes et les services. Ce partenariat implique une équipe d'architectes de solution, de concepteurs UX, de scientifiques des données, d'ingénieurs du cloud et de spécialistes de la culture d'organisation.

Liste des principales sociétés d'IsurTech étudiées

- NTT Data Corporation (Japon)

- Hexaview Technologies, Inc.(NOUS.)

- Insuremo Corporation(Singapour)

- Groupe Damco(NOUS.)

- Technologie DXC (États-Unis)

- Services technologiques d'assurance (États-Unis)

- Majesco (États-Unis)

- Assurance aux Oscars (États-Unis)

- QuantEmplate (États-Unis)

- Technologie de décalage(France)

- Wipro Limited (Inde)

- Assurance Zhongan (Chine)

- ACKO General Insurance (Inde)

- Metromile (États-Unis)

- Alan (France)

- Luko (France)

- Benevolent (Royaume-Uni)

- Evari (Australie)

- Brolly (Royaume-Uni)

- Assurance garantie (États-Unis)

… Et plus

Développements clés de l'industrie

- Décembre 2024:Bien sûr, s'est associé à CU Financial Group, LLC pour dévoiler SimpleQuote, la dernière solution d'assurance numérique qui aidera les coopératives de crédit à fournir à leurs membres un accès transparent à l'assurance.

- Novembre 2024:Fedo.AI s'est associé à Canara HSBC Life Insurance pour lancer des évaluations de santé non invasives en utilisant l'IA. Ce partenariat stratégique vise à améliorer l'expérience client dans les évaluations de la santé.

- Mars 2024:Zego, une société d'InsurTech basée au Royaume-Uni, a élargi son offre d'assurance de flotte en Asie du Sud-Est, mettant en évidence la mondialisation croissante des sociétés d'assurance.

- Janvier 2024:Lemonade a acquis une start-up d'automatisation des réclamations alimentées par l'IA pour améliorer son efficacité de traitement des réclamations. La société vise à utiliser cette technologie pour accélérer son processus d'examen des réclamations et réduire les coûts opérationnels.

- Mars 2022:Nividous s'est associé à Damco Solutions pour offrir une valeur commerciale optimale par le biais des industries en restructurant les processus de base et non essentiels avec une technologie d'automatisation intelligente.

Analyse des investissements et opportunités

Insurtech englobe un large éventail d'activités visant à améliorer la convivialité, l'accessibilité et l'expérience globale des produits et services numériques. Le marché devrait croître à mesure que les entreprises investissent de plus en plus pour offrir une expérience transparente et engageante aux utilisateurs. L'investissement croissant dans le SaaS, les applications mobiles et les plateformes numériques par les utilisateurs créera une excellente opportunité pour les principaux acteurs du marché dans les années à venir.

Reporter la couverture

Le rapport fournit une analyse détaillée du marché et se concentre sur des aspects clés tels que les principales entreprises, les types de services et les applications principales du produit. En outre, le rapport offre un aperçu des tendances du marché et met en évidence les principaux développements de l'industrie. En plus des facteurs ci-dessus, le rapport englobe plusieurs facteurs qui ont contribué à la croissance du marché ces dernières années.

Demande de personnalisation pour acquérir une connaissance approfondie du marché.

Rapport Portée et segmentation

|

ATTRIBUT |

DÉTAILS |

|

Période d'étude |

2019-2032 |

|

Année de base |

2024 |

|

Année estimée |

2025 |

|

Période de prévision |

2025-2032 |

|

Période historique |

2019-2023 |

|

Taux de croissance |

TCAC de 26,0% de 2025 à 2032 |

|

Unité |

Valeur (milliards USD) |

|

Segmentation |

Par composant

Par demande

Par technologie

Par l'utilisateur final

Par région

|

|

Les entreprises profilées dans le rapport |

NTT Data Corporation (Japon), Hexaview Technologies, Inc. (États-Unis), InsureMo Corporation (Singapour), Damco Group (États-Unis), DXC Technology (États-Unis), Insurance Technology Services (U.S.), Majesco (États-Unis), Oscar Insurance (États-Unis), Quantemlate (États-Unis) et Shift Technology (France) |

Questions fréquentes

Le marché devrait atteindre 96,10 milliards USD d'ici 2032.

En 2024, le marché était évalué à 15,56 milliards USD.

Le marché devrait croître à un TCAC de 26,0% au cours de la période de prévision.

Par technologie, AI & ML a dirigé le marché en 2024.

L'augmentation de la transformation numérique de l'assurance est un facteur clé accélérant la croissance du marché.

NTT Data Corporation, Hexaview Technologies, Inc., InsureMo Corporation, Damco Group et DXC Technology sont les principaux acteurs du marché.

L'Amérique du Nord dirige le marché.

Contactez nos experts Parlez à un expert

Rapports associés