Taille du marché de l’assurance de dommages, part et analyse de l’industrie, par type d’assurance (assurance résidentielle, assurance commerciale, assurance automobile et autres), par canal de distribution (canaux directs et canaux indirects), par utilisateur final (particuliers, entreprises et gouvernement) et prévisions régionales, 2026-2034

APERÇUS CLÉS DU MARCHÉ

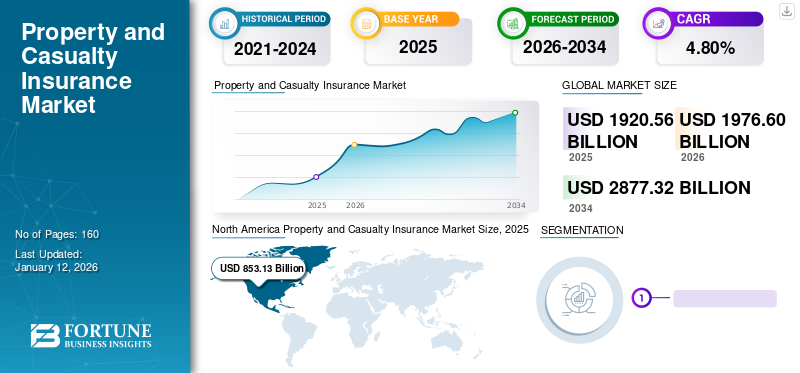

La taille du marché mondial de l’assurance de biens et responsabilité était évaluée à USD1 920,56milliards de dollars en 2025. Le marché devrait passer d’USD1 976,60milliards en 2026 en USD2 877,32milliards d’ici 2034, affichant un TCAC de4,80%pendant la période de prévision. L'Amérique du Nord a dominé le marché mondial avec une part de44,40%en 2025.

Plusieurs facteurs, notamment les réglementations gouvernementales, les changements climatiques fréquents, les innovations technologiques et la sensibilisation croissante des consommateurs, stimulent la croissance. Le marché de l’assurance IARD comprend l’assurance automobile, l’assurance des biens résidentiels et commerciaux, l’assurance des locataires et autres. Les risques climatiques, les politiques associées, le développement économique et l’urbanisation stimulent la demande d’assurance IARD dans toutes les régions. State Farm, PICC, Berkshire Hathaway Inc., Allianz et Lloyd's of London comptent parmi les principaux acteurs du marché. Ces acteurs de premier plan conquièrent leur part de marché en investissant dans des stratégies de collaboration et de partenariat.

Les politiques réglementaires gouvernementales sont utilisées pour créer des opportunités de marché sur le marché de l’assurance non-vie. Par exemple, en juillet 2024, le gouvernement indien a proposé un nouveau projet de loi qui comprend des licences composites pour les assureurs qui fourniront ensemble une assurance vie, une assurance maladie et une assurance générale.

Télécharger un échantillon gratuit pour en savoir plus sur ce rapport.

APERÇU DU MARCHÉ MONDIAL DE L’ASSURANCE IARD

Taille du marché :

- Valeur 2025 :USD1 920,56milliard

- Valeur prévue pour 2034 :USD2 877,32milliards, avec un TCAC de4,80%de 2026 à 2034

Part de marché :

- Responsable régional :L'Amérique du Nord a tenu44,40%de la part de marché en 2025, grâce à une forte sensibilisation à l’assurance et à l’accession à la propriété d’un véhicule ou d’un logement.

- Région à la croissance la plus rapide :L’Asie-Pacifique devrait afficher le TCAC le plus élevé en raison de l’augmentation des revenus de la classe moyenne et des canaux d’assurance numériques.

- Responsable utilisateur final :Le segment individuel a dominé en 2023, en raison de l’adoption croissante de l’assurance automobile et des assurances de biens personnelles.

Tendances de l'industrie :

- Digitalisation :Utilisation de l’IA et de l’analyse des données pour rationaliser les réclamations et la souscription.

- Gestion des risques climatiques :Assureurs développant des produits avancés pour faire face aux menaces environnementales.

- Distribution en ligne :L’Assurtech et les plateformes numériques augmentent l’accessibilité et la portée.

Facteurs déterminants :

- Augmentation des catastrophes naturelles :Demande accrue de couvertures de biens en raison des risques liés aux conditions météorologiques.

- Croissance urbaine :L’augmentation du nombre de logements, de véhicules et d’infrastructures accroît les besoins en assurance.

- Soutien réglementaire :Mandats et cadres gouvernementaux améliorant l’adoption de l’assurance.

- Intégration technologique :La transformation numérique remodèle les opérations et les expériences client.

Des investissements dans les infrastructures résilients dans les pays en développement et émergents pour accroître leur part de marché. Le développement économique, la baisse des taux d’intérêt et les risques climatiques élevés stimulent également le marché. La sensibilisation aux services d’assurance et à leurs avantages soutiendra de plus en plus l’expansion du marché dans les pays émergents et en développement comme l’Inde.

Cependant, la pandémie de COVID-19 a eu un impact significatif sur le marché en raison d’une infrastructure numérique limitée et de confinements temporaires. Les évolutions des offres d’assurance et les changements opérationnels ont encore soutenutransformation numériquedans le secteur des assurances. L’évolution du paysage réglementaire, la sensibilisation croissante aux risques parmi les consommateurs et l’augmentation des revenus disponibles dans tous les pays renforcent la demande du marché pour l’assurance non-vie.

IMPACT DE L’IA GÉNÉRATIVE

Avantages opérationnels et d’expérience client pour stimuler la progression du marché

IA générativeou les outils de plateforme d'intelligence artificielle permettent un engagement facile avec les clients en fournissant une analyse détaillée des produits d'assurance. Plusieurs outils permettent d'évaluer les risques pour les actifs de l'entreprise, simplifiant ainsi le besoin de produits d'assurance adaptés aux clients. De plus, l’IA aide à analyser et à traiter les réclamations plus rapidement que l’intervention humaine, améliorant ainsi l’efficacité pour les utilisateurs finaux. Les applications d'IA aident les clients à obtenir des informations pertinentes sur les polices et les produits d'assurance.

IMPACT DES TARIFS

Volatilité des investissements et tarifs commerciaux pour ralentir la croissance du marché

Les investissements volatils et les tarifs douaniers imposés par les États-Unis au-delà des frontières limiteraient encore davantage la croissance du marché. Des conditions de marché sans précédent, la volatilité des investissements et l’évolution du comportement des consommateurs ralentiraient encore davantage la croissance du marché de l’assurance de dommages. L’augmentation des coûts politiques due aux droits de douane devrait avoir un impact significatif à court terme sur les dépenses et les décisions financières des consommateurs.

DYNAMIQUE DU MARCHÉ

Tendances du marché de l’assurance IARD

Transformation numérique et risques climatiques pour favoriser la croissance du marché

Occurrence fréquente de catastrophes graves et naturelles, développement d’outils de modélisation des risques et application de IdOune technologie de surveillance des risques en temps réel soutenue par le paysage réglementaire pour propulser la demande du marché en matière d'assurance, y compris l'assurance automobile, résidentielle et commerciale. Les principaux acteurs étendent leur présence sur le marché grâce à des partenariats et à une collaboration avec des acteurs nationaux. L’évolution démographique et le comportement des consommateurs renforcent encore la demande de produits et services d’assurance.

Facteurs du marché

Politiques réglementaires et changement climatique pour stimuler la croissance du marché

Un environnement réglementaire strict, l’émergence de nouveaux canaux de distribution, la sensibilisation aux risques parmi les clients, les progrès technologiques et les facteurs économiques favorables contribuent à soutenir la croissance du marché dans toutes les régions. Les principaux acteurs du marché se concentrent sur l’élaboration et la mise à jour des politiques existantes basées sur les préférences des consommateurs, ce qui stimulerait davantage la croissance de l’assurance automobile, de l’assurance IARD, etc. Le changement climatique et l’évolution du paysage de la responsabilité civile influencent considérablement le marché de l’assurance IARD. La croissance du revenu disponible, la sensibilisation croissante aux risques parmi les consommateurs et l’évolution des canaux de distribution propulsent davantage la croissance du marché de l’assurance IARD.

Restrictions du marché

Croissance des primes pour les produits d’assurance non-vie pour limiter la croissance du marché

La croissance des primes et les difficultés opérationnelles pourraient limiter la demande de produits d’assurance non-vie. Les primes élevées des produits d’assurance, en particulier sur les marchés sensibles aux prix, pourraient freiner davantage la croissance du marché. Dans les pays développés, le marché de l’assurance est très saturé, avec une forte pénétration de l’assurance et une conformité réglementaire élevée. Cela pourrait limiter encore davantage la croissance du marché de l’assurance non-vie ou de l’assurance dommages.

Opportunités de marché

Expansion du secteur de l’immobilier commercial pour améliorer le marché de l’assurance dans toutes les régions

Le secteur en pleine croissance du commerce électronique génère une forte demande d’installations industrielles et d’entrepôts pour répondre aux demandes des clients. De plus, des installations telles que des centres de données, des fermes verticales, des laboratoires scientifiques, des infrastructures de recharge,semi-conducteurles installations de fabrication, et d’autres, se développent toutes dans les régions. Les conformités réglementaires et les installations à zéro émission de carbone gagnent du terrain dans les pays développés et émergents du monde entier. Par exemple, le gouvernement indien a virtuellement inauguré en septembre 2024 trois projets de fabrication de semi-conducteurs dans le Gujarat et l’Assam. Plusieurs de ces infrastructures commerciales augmentent considérablement la demande d’assurance des biens.

ANALYSE DE SEGMENTATION

Par type d'assurance

L'assurance automobile a dominé le marché en raison d'une conformité réglementaire stricte

Par type d’assurance, le marché est classé en assurance résidentielle, assurance commerciale, assurance automobile et autres. Le secteur Autres comprend l'assurance maritime,assurance pour animaux de compagnie, et assurance sports motorisés.

L'assurance automobile a dominé le marché avec une part de 42,87 % en 2026, suivie de l'assurance résidentielle et commerciale. La possession croissante de véhicules, notamment de deux et trois roues, soutenue par les services de transport et de mobilité et le secteur du commerce électronique, a permis à l'assurance automobile de dominer le marché de l'assurance. En 2023, selon l'Organisation internationale des constructeurs automobiles, 92,8 millions de véhicules de tourisme ont été vendus dans le monde, avec une croissance annuelle à deux chiffres d'environ 11,9 % en 2023.

De même, la croissance des services de taxi dans les régions développées et émergentes, l'expansion du secteur du commerce électronique dans les villes de niveau 2 et 3, améliore le marché de l'assurance automobile. Il existe plusieurs nouvelles sociétés de services de mobilité, telles que Rapido, Gojek et Grab, qui pourraient générer davantage de demande d'assurance automobile.

On estime que l’assurance des biens commerciaux connaît le taux de croissance le plus élevé, en dehors de tous les autres segments, notamment l’assurance résidentielle, l’assurance automobile et autres. Investir davantage dans les infrastructures commerciales telles que les espaces de bureaux, les lieux de divertissement,centres de données, et les entrepôts dans les pays en développement comme l'Inde devraient stimuler la demande d'assurance des entreprises. Le segment de l’assurance résidentielle et autres connaîtra une croissance modérée au cours de la période de prévision en raison d’une notoriété limitée et d’une croissance des primes limitée.

Par canal de distribution

Les canaux indirects détenaient la part de marché des revenus la plus élevée en raison de leur forte portée

Sur la base du canal de distribution, le marché est segmenté en canaux directs et canaux indirects. Les canaux directs sont ensuite classés en e-commerce et propre force de vente, tandis que les canaux indirects sont divisés en agents ou courtiers, détaillants et banques, et autres.

Les canaux indirects qui incluent les agents, les courtiers, les détaillants et autres approvisionnaient un vaste marché de revenus avec une part de 56,68 % en 2026. Des valeurs de confiance accrues, un traitement fluide des réclamations, des coûts d'assurance négociés et des relations établies avec des canaux indirects renforcent la fidélité des clients. Les clients ont besoin de partenaires crédibles et fiables pour les transactions de grande valeur, générant une forte demande via des canaux indirects tels que les courtiers et les banques. On estime que ce segment connaîtra une croissance avec un TCAC substantiel de 4,05 % au cours de la période de prévision (2025-2032).

Le segment des canaux directs devrait atteindre 43 % de part de marché en 2025.

Cependant, l’achat d’assurance via les plateformes de commerce électronique a connu une forte croissance au cours des années projetées. En sensibilisant davantage les clients aux produits d’assurance, les plateformes d’assurance analytique telles que Policybazaar en Inde devraient créer de solides opportunités de marché pour le marché.

Par utilisateur final

Les particuliers ont dominé la part des revenus du marché en raison du revenu disponible et des politiques strictes

En fonction de l’utilisateur final, le marché est segmenté en particuliers, entreprises et gouvernements.

Les particuliers ont obtenu la part de marché des revenus la plus élevée, représentant environ56,31%en 2026. L'évolution démographique, la croissance de la population et l'augmentation du revenu disponible sont quelques-uns des principaux facteurs qui influencent le marché de l'assurance IARD souscrite par les particuliers. En outre, des politiques réglementaires strictes dans tous les pays et une sensibilisation croissante des consommateurs à la sécurité et à la sûreté soutiennent la croissance de l’assurance individuelle. Le segment devrait détenir 56 % de part de marché en 2025.

Croissance économique et augmentation de la valeur des actifs dans les entreprises industrielles et commerciales pour générer une demande d'assurance au cours de la période de prévision. Le segment des entreprises devrait afficher le taux de croissance le plus élevé au cours de la période de prévision.

Le segment d’activité est susceptible de croître avec un TCAC considérable de 4,60 % au cours de la période de prévision (2025-2032).

Pour savoir comment notre rapport peut optimiser votre entreprise, Parler à un analyste

PERSPECTIVES RÉGIONALES DU MARCHÉ DE L’ASSURANCE IARD

Par région, le marché est divisé en Amérique du Nord, Europe, Asie-Pacifique, Amérique du Sud, Moyen-Orient et Afrique.

Amérique du Nord

North America Property and Casualty Insurance Market Size, 2025 (USD Billion)

Pour obtenir plus d'informations sur l'analyse régionale de ce marché, Télécharger un échantillon gratuit

L'Amérique du Nord détenait la plus grande part des revenus évalués en USD853.13milliards en 2025 et USD885,55milliards de dollars en 2026. Le marché nord-américain domine le marché des actions d’assurance de dommages en raison de plusieurs facteurs, notamment un revenu disponible élevé, un nombre considérable de propriétaires de véhicules, un marché de l’assurance établi, des cadres réglementaires stricts et des infrastructures résidentielles et commerciales de grande valeur. Le marché américain devrait atteindre 758,71 milliards de dollars d’ici 2026.

De plus, des réseaux de courtiers performants, des canaux de distribution et des taux d’alphabétisation élevés en matière de produits d’assurance jouent un rôle important dans la position dominante du marché nord-américain de l’assurance de dommages. On estime que les États-Unis détiennent la part de marché la plus élevée en Amérique du Nord. Le Canada et le Mexique devraient connaître une croissance modérée au cours de la période de prévision en raison de la croissance des secteurs immobilier et industriel.

Un nombre croissant de véhicules et de biens personnels et commerciaux stimule la demande d’assurance dans le pays. En outre, des politiques réglementaires strictes et des approches de gestion des risques dans les secteurs commercial et industriel renforcent davantage le marché de l'assurance IARD aux États-Unis. Le marché américain devrait détenir 733,03 milliards de dollars en 2025.

[RCBNaouWSj]

Europe

L'Europe est le troisième plus grand marché qui devrait atteindre le dollar.358.04milliards en 2026. La croissance du parc automobile, la croissance des primes, les conditions climatiques volatiles et les politiques réglementaires sont quelques-uns des principaux facteurs qui stimulent la croissance du marché. Le marché britannique continue de croître et devrait atteindre une valeur marchande de 103,9 milliards de dollars en 2026. Après la pandémie, plusieurs acteurs clés de la région s'efforcent d'adopter des technologies et d'améliorer leurs canaux de distribution pour étendre leur portée, lever des investissements dans les pays européens émergents et développer de nouvelles installations commerciales pour générer davantage d'opportunités de marché. L’Allemagne est estimée à 68,46 milliards de dollars en 2026, tandis que la France devrait gagner 46,19 milliards de dollars la même année.

Asie-Pacifique

L’Asie-Pacifique est la deuxième région qui devrait détenir des dollars américains545,89milliards en 2026, enregistrant un TCAC considérable de 4,81 % au cours de la période de prévision (2026-2034). Les changements démographiques, la sensibilisation aux risques parmi les consommateurs et les politiques réglementaires strictes sont des facteurs importants qui stimulent la demande d'assurance IARD dans les pays en développement de la région Asie-Pacifique. Le développement des infrastructures dans des pays comme l’Inde devrait renforcer davantage le marché de l’assurance non-vie. La Chine devrait atteindre 276,05 USD milliards en 2026.

Les économies développées comme le Japon et l’Australie possèdent un nombre important d’actifs, ont une solide culture de l’assurance et sont très sujettes au changement climatique. Plusieurs de ces facteurs ont entraîné une génération considérable de revenus pour l’assurance non-vie dans ces pays : une notoriété croissante, la transformation numérique et l’urbanisation pour stimuler le marché dans toute la région. L'Inde est sur le point d'acquérir 31,28 milliards de dollars en 2026, tandis que le Japon devrait en détenir 75,12 milliards. milliards la même année.

Moyen-Orient et Afrique

La croissance économique et les réglementations obligatoires liées à l’assurance sont les principaux facteurs qui stimulent la croissance du marché. Des secteurs d'activité en croissance tels queénergie renouvelableLes secteurs du pétrole et du gaz apporteront des opportunités au marché grâce à l’assurance des actifs et à l’introduction de produits d’assurance. Augmentation de la population à revenu intermédiaire et assurance innovante pour des secteurs tels que l’agriculture, soutenues par des canaux de distribution pour renforcer la croissance du marché dans la région. Le marché du CCG devrait atteindre 30,82 milliards de dollars en 2025.

Amérique du Sud

L’Amérique du Sud est la quatrième région qui devrait atteindre une valorisation de 110,29 milliards USD en 2025. Développement croissant des infrastructures, environnements réglementaires solides et augmentation du nombre de propriétaires de véhicules dans un contexte de conditions climatiques changeantes pour accélérer la croissance du marché. Augmenter les activités minières et autres activités d’exploration pour stimuler la croissance de l’assurance de plusieurs actifs tels que le matériel de construction.

ACTEURS CLÉS DE L'INDUSTRIE

Une collaboration stratégique et un solide réseau de distribution ont renforcé la présence des acteurs clés

Le marché de l'assurance IARD est modérément fragmenté par quelques compagnies d'assurance telles que State Farm, Berkshire Hathaway, Liberty Mutual et Allstate. Ces acteurs collaborent avec des participants nationaux pour étendre leur portefeuille complet de produits à un large éventail de clients. Les principaux acteurs du marché se sont associés aux détaillants et aux banques pour étendre leur réseau et leur portée à travers un large éventail de canaux de distribution, y compris les plateformes en ligne. Parmi les principaux acteurs représentant une part importante des revenus sur le marché figurent State Farm, PICC, Berkshire Hathaway et Lloyd's of London.

Liste des principales sociétés d’assurance IARD présentées :

- Ferme d'État(NOUS.)

- PICC (Chine)

- Berkshire Hathaway Inc. (États-Unis)

- Allianz SE(Allemagne)

- Lloyd's de Londres (Royaume-Uni)

- AXA(France)

- Progressif (États-Unis)

- Allstate (États-Unis)

- Ping An Insurance (Chine)

- Mutuelle Liberté(NOUS.)

- Tokio Marine Holdings (Japon)

- Chubb Limitée(Suisse)

- Groupe de voyageurs (États-Unis)

- Groupe Nationwide (Angleterre)

- Groupe Financier Fairfax (Canada)

- Groupe Erie Ins (États-Unis)

- Everest Re U.S. Group (États-Unis)

- Cincinnati Ins Cos (États-Unis)

- Great Amer P&C Ins Grp (États-Unis)

- Zurich Ins U.S. PC Group (Suisse)

- CSAA Insurance Group (États-Unis)

DÉVELOPPEMENTS CLÉS DE L’INDUSTRIE :

- Décembre 2024 :Orion180 a lancé sa nouvelle assurance IARD résidentielle avec une couverture complète pour les zones inondables.

- Décembre 2024 :Trucordia a acquis l'activité d'assurance d'Archibald Insurance en 2024. Archibald Insurance se spécialise dans la fourniture de produits d'assurance aux particuliers et aux entreprises.

- Novembre 2024 :Oyster a lancé une suite de produits numériques pour le marché de l'assurance, conçus pour les petites et moyennes entreprises. Le nouveauIACe modèle permettra un traitement facile des devis de politique, des examens et de la gestion des certifications.

- Novembre 2024 :Skyward Specialty Insurance Group, Inc. a lancé sa nouvelle couverture responsabilité civile pour les sciences de la vie. La nouvelle couverture responsabilité civile couvrira les besoins uniques des industries des sciences de la vie, des cosmétiques et des nutraceutiques.

- Octobre 2024 :RSA Insurance a dévoilé un nouveau produit de risques financiers destiné aux entreprises ciblées sur le marché britannique.

COUVERTURE DU RAPPORT

Le rapport fournit une analyse détaillée du marché et se concentre sur des aspects clés tels que les principales entreprises, le type d’assurance, les canaux de distribution et les utilisateurs finaux des services. En outre, le rapport offre un aperçu des tendances du marché et met en évidence les principaux développements du secteur de l’assurance. En plus des facteurs ci-dessus, le rapport englobe plusieurs facteurs qui ont contribué à la croissance du marché au cours des dernières années.

[RCBNaouWSj]

PORTÉE ET SEGMENTATION DU RAPPORT

|

ATTRIBUT |

DÉTAILS |

|

Période d'études |

2021-2034 |

|

Année de référence |

2025 |

|

Année estimée |

2026 |

|

Période de prévision |

2026-2034 |

|

Période historique |

2021-2024 |

|

Taux de croissance |

TCAC de 4,80% de 2026 à 2034 |

|

Unité |

Valeur (en milliards USD) |

|

Segmentation |

Type d'assurance, canal de distribution, utilisateur final et région |

|

Segmentation |

Par type d'assurance

Par canal de distribution

Par utilisateur final

Par région

|

|

Entreprises présentées dans le rapport |

State Farm (États-Unis), PICC (Chine), Berkshire Hathway Inc. (États-Unis), Allianz SE (Allemagne), Lloyd's of London (Royaume-Uni), AXA (France), Progressive (États-Unis), Allstate (États-Unis), Ping An Insurance (Chine), Liberty Mutual (États-Unis) |

Questions fréquentes

Le marché devrait atteindre 2 877,32 milliards de dollars d’ici 2034.

En 2025, le marché était évalué à 1 920,56 milliards de dollars.

Le marché devrait croître à un TCAC de 4,80 % au cours de la période de prévision.

La transformation numérique et les risques climatiques sont les principaux facteurs de croissance du marché.

State Farm, PICC, Berkshire Hathaway Inc., Allianz SE et Lloyds of London comptent parmi les principaux acteurs du marché.

L’Amérique du Nord devrait détenir la part de marché la plus élevée.

Par type d’assurance, l’assurance commerciale connaîtra le taux de croissance le plus élevé au cours de la période de prévision.

L’assurance individuelle domine le marché en 2025.

Contactez nos experts Parlez à un expert

Rapports associés