Marktgröße und Marktanteil von luftgestütztem Radar, Russland-Ukraine-Krieg und Branchenanalyse, nach Plattform (Militärflugzeuge, Hubschrauber, UAVs, städtische Luftmobilität, Aerostaten), nach Anwendung (Verteidigung und Grenzsicherheit, kommerziell und zivil), nach Reichweite (sehr kurze und kurze Reichweite, mittlere Reichweite, lange Reichweite und sehr lange Reichweite), nach Frequenzband (HF/VHF/UHF, L/S/C/X-Band, K/Ka/Ku-Band), nach Antennentyp (Pesa, Digital AESA, Hybrid AESA, AESA-Fliesen, mechanisch), nach Lösung (Line & Retro Fit), regionale Prognosen, 2025–2034

WICHTIGE MARKTEINBLICKE

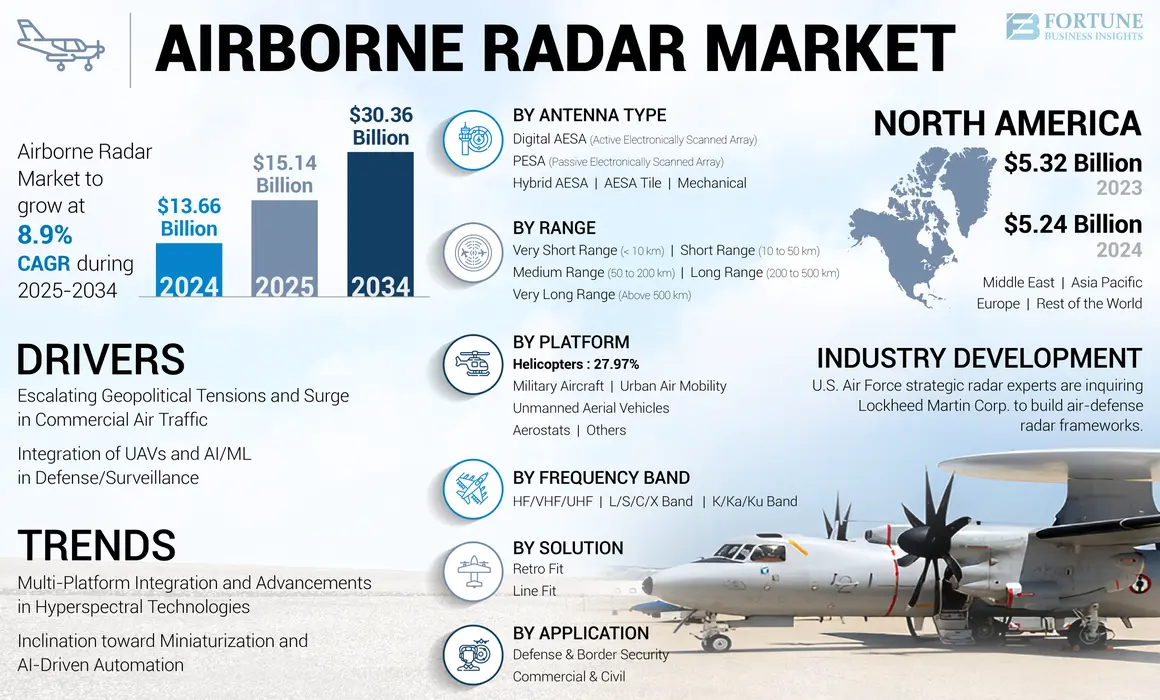

Die weltweite Marktgröße für die Radar in der Luft wurde im Jahr 2024 mit 13,66 Milliarden USD bewertet. Bis 2034 wird er im Voraussagen von 15,14 Mrd. USD im Jahr 2025 auf 30,36 Mrd. USD wachsen, was über den Prognosezeitraum eine CAGR von 8,9% aufwies. Nordamerika dominierte den Luftradarmarkt in der Luft mit einem Marktanteil von 38,36% im Jahr 2024.

Der weltweite Radarmarkt in der Luft wird auf eine robuste Expansion mit einer CAGR von 8,9%projiziert. Dieses Wachstum wird hauptsächlich durch erhöhte geopolitische Spannungen und daraus resultierende globale Militärmodernisierungsprogramme angeheizt, wobei die Luftüberlegenheit, fortschrittliche Kampfflugzeuge (einschließlich Entwicklung der 6. Generation) und verbesserte ISR -Fähigkeiten betont werden. Das Radar in der Luft ist nach wie vor für diese strategischen Investitionen in Kampfflugzeugen, Bomber, AWACs, UAVs/UCAVs und maritime Patrouillenplattformen von zentraler Bedeutung.

Die AESA-Radartechnologie (Active Electronical Array) (ASA) wird ihre Dominanz festigen, die für ihre Multifunktionalität, Resilienz und Leistung bewertet wird. Zu den wichtigsten Innovationsfaktoren gehört die Integration vonKünstliche Intelligenz/Maschinelles Lernen (AI/ML) für automatisierte Zielerkennung und kognitive elektronische Kriegsführung, die Proliferation von Galliumnitrid (GaN) -Semikontoren für mehr Leistung und Effizienz, fortschrittliche digitale Verarbeitung und unerbittliche Miniaturisierung (SWAP-C-Optimierung). Während militärische Anwendungen dominieren, wird auch in kommerziellen Sektoren wie Wetterradar, Geländevermeidung und insbesondere in der städtischen Luftmobilität (UAM)/EVTOL-Sense und -vermeidungssysteme ein erhebliches Wachstum erwartet.

Regional wird Nordamerika (angeführt von US-amerikanischen DOD-Ausgaben) der größte Markt bleiben, während asiatisch-pazifik (angetrieben von China, Indien und regionalen Sicherheitsbedenken) das schnellste Wachstum verzeichnet. Europa ist Zeugen von stetigen Investitionen in kollaborative Programme (FCAs, Tempest) und der Nahe Osten setzt die erhebliche Beschaffung fort. Die Wettbewerbslandschaft wird von etablierten Verteidigungsgiganten (RTX, Northrop Grumman, Lockheed Martin, Thales und anderen) dominiert, obwohl Nischenspieler möglicherweise in Komponenten, AI-Software oder kostengünstigen Lösungen auftauchen. Zu den Herausforderungen zählen hohe Entwicklungskosten, strenge Exportkontrollen, Schwachstellen der Lieferkette und die sich entwickelnden Bedrohungen für elektronische Kriegsführung, aber die Flugbahn des Marktes bleibt aufgrund der dauerhaften Verteidigungsbedürfnisse und der aufkommenden zivilen Anträge nach wie vor positiv.

Marktdynamik

Markttreiber

Eskalierende geopolitische Spannungen und Anstieg der kommerziellen Flugverkehr

Eskalierende geopolitische Spannungen treibt Verteidigungsradar -Upgrades an:Steigende Konflikte in der Ukraine, im Indo-Pazifischen und im Nahen Osten fahren Länder, um die Modernisierung der Luftverteidigung zu priorisieren. Die Allied Future Surveillance and Control Program der NATO und die Europäische Sky Shield-Initiative, an der 24 Länder beteiligt sind, heben integrierte Radarnetzwerke auf mehreren Milliarden Dollar. Fortgeschrittene Bedrohungen, einschließlich Hyperschallraketen und Drohnenschwärmen, erfordern Systeme der nächsten Generation wie Indiens KI-gesteuerter Akashteer-System und Raytheons AN/TPY-2-Radar. Strategische Partnerschaften, einschließlich der Zusammenarbeit von Edge Group-Leonardo, beschleunigen die Radarentwicklung auf dem Markt.

Anstieg des kommerziellen Flugverkehrs fördert die ATC -Modernisierung:Der Januar 2025 Reagan National Midair Collision unterstrich die Notwendigkeit einer verbesserten Radarabdeckung. Initiativen, einschließlich des Surface Awareness-Programms, das auf 200 Flughäfen ausgebaut wurde, zielt der Übergang der FAA in IP-basierte Netzwerke bis 2028 darauf ab, die Zuverlässigkeit der Daten und die Cybersecurity zu verbessern.

Aktive elektronisch gescannte Array-Radare (AESA) wie Leonardos Osprey 30 ermöglichen eine Multifunktionalität für die Überwachung und die Erkennung von Bedrohungen. Die Fortschritte mit zwei Nutzung, einschließlich des Nationalen Zentrums für Atmosphärische Forschung (NCAR) USD 91,8 Mio. Autorisierte Programmanalyseberichte (APARs), unterstützen militärische und Wettervorhersageanträge. Strategische Kooperationen, einschließlich Joint Venture von Lockheed Martin-Rheinmetall und der BAE System-Hensoldt-Fusion, senken die Kosten und verbessern die Radarfähigkeiten. Ai undmaschinelles LernenDie Integration, wie im kognitiven Algorithmus-Bereitstellungssystem der US-Luftwaffe beobachtet, verbessert die Echtzeit-Bedrohungsanalyse. Diese Innovationen sind bereit, die steigenden Verteidigungs- und Zivilanforderungen gerecht zu werden, wodurch ein erhebliches Wachstum des Radarmarktes in der Luft vorhanden ist.

Integration von UAVs und KI/ML zur Verteidigung/Überwachung, um eine erhöhte Nachfrage nach kompakten und hochpräzise AI-integrierten Systemen zu treiben

Quelle: Fortune Business Insights Die schnelle Verbreitung von UAVs in der Verteidigung und Überwachung, die durch eskalierende geopolitische Konflikte angetrieben wird, erhöht die Nachfrage nach kompakten, hochpräzisen AI-integrierten Systemen. Die USA, China und der Iran setzen Drohnen für Aufklärungen, Präzisionsangriffe und asymmetrische Kriegsführung ein. Kosteneffektive Drohnen (1.000 bis 50.000 USD) bedrohen hochwertige Vermögenswerte und veranlassen Investitionen in Gegenmaßnahmen wie die amorphe Software AN/Apr-39E (V) 2 und L3harris für die Kontrolle von Drohnenschwärmen der US-Armee. Der Modernisierungsplan von 18,5 Milliarden USD der FAA integriert die KI, um die steigende Drohne und den Flugverkehr zu verwalten, während der iranische Shahid Baqeri -Fluggesellschaften die Swarm -Taktik betont. Diese Fortschritte unterstreichen die Notwendigkeit einer verbesserten Erkennungs- und Reaktionsfähigkeiten in der modernen Kriegsführung und Überwachung.

KI und maschinelles Lernen transformiert UAV -Operationen, indem es autonome Bedrohungsreaktion und Präzisionsziele ermöglicht. Systeme, darunter die Hivemind von Shield Ai, ermöglichen es Drohnen, GPS-verurteilte Umgebungen zu navigieren, während die METIS-Systeme der US-Armee der US-Armee und Bluehalo-Systeme AI für Drohnenschwarmneutralisierung und Bedrohungserkennung verwenden. Die Anduril-OpenAI-Partnerschaft verbessert das Situationsbewusstsein in Echtzeit und die KI-Visionssysteme in der Echtzeit, wie z. Strategische Kooperationen wie Gan Radar Venture von Lockheed Martin-Rheinmetall und Aukus-AI-Versuche vorantreiben Innovationen und Kosteneffizienz. Die regulatorischen Fortschritte, einschließlich der U-Space-Plattform der FAA-BVLOS-Mandat und der UAV-Plattform von ANRA Technologies, werden das Marktwachstum von AI-gesteuerten UAV-Systemen weiter beschleunigt.

Marktbehinderungen

Potenzintensität von AESA-Radaren und Legacy Aircraft-Kompatibilitätsproblemen, um die betrieblichen Einschränkungen bei kleinen UAVs und männlichen Plattformen zu erhöhen

Macht und Kompatibilitätsprobleme AESA -Radare in UAVs:AESA-Radare, die 3 bis 5 kW verbrauchen, reduzieren die kleine UAV-Ausdauer signifikant, wie die Flugzeitabbau von MQ-1C Grey Eagle mit dem AN/APY-8-Luchsradar um 25% der Fluchtzeit zeigt. Die Nachrüstung von AESA auf Legacy-Plattformen wie der RQ-4 Global Hawk erhöht ein Gewicht von 15 bis 20% und die Kosten über 12 Millionen USD pro Einheit. Das thermische Management in kompakten UAVs erfordert eine komplexe Flüssigkühlung und verzögert Projekte wie Baykars Akıncı UAV im Jahr 2024 bis acht Monate. Jüngste Bemühungen wie die Ultra-Low-Power-AESA von BAE Systems im September 2024, die Stromverbrauch um 30%, beeinträchtigte die Reichweite für ISR-Spulen. Die Nachrüstung von AN/APG-79-AESA von Atomics auf Predator B-Drohnen ausgesetzt war im Juni 2024 ebenfalls 200 Millionen USD-Kostenüberschreitungen.

Kosten- und Komplexitätsbarrieren für die flotteweite Modernisierung:Die Verbesserung großer Flotten wie dem F-16V mit AESA-Radaren kostet 4 bis 6 Milliarden USD und deckt Nachrüstungen, Schulungen und Wartung ab. Supply -Chain -Probleme, insbesondere GanHalbleiterVerschleierung von Mangel in 2024–2025 verzögerte die Produktion, die sich auf Programme auswirkt, darunter Lockheed Martins Scharfschütze ATP. Wie in Indiens Tejas MK1A auf 2026 beobachtet wurde, wird die Interoperabilität von Software mit Legacy -Missionscomputern die Integration weiter erschweren. Zum Beispiel hat die US-Luftwaffe im Januar 2025 ein RQ-4 Global Hawk AESA-Upgrade im RQ-4-Hawk AESA-Upgrade abgesagt, nachdem die Kosten auf 3,2 Milliarden USD gestiegen waren. Der im Oktober 2024 eingeführte Novaradar von L3harris-Thales zielt darauf ab, die F-16-Upgrade-Kosten durch Modularität um 20% zu senken.

Militärs priorisieren neue UAVs, wie den MQ-20 Avenger vor kostspieligen Nachrüstungen und verlangsamen die Modernisierung der Legacy-Flotte. Das 2025 Stanag 7023 -Update von NATO konnte die Interoperabilität von AESA nicht standardisieren und die multinationalen Flotten behindern. Die Lidar- und EO/IR-Sensoren gewinnen aufgrund kostengünstiger ISR-Alternativen an Traktion. Zu den strategischen Antworten zählen die OpenRadar-Initiative von Lockheed Martin 2025, die 35% der Integrationskostenkürzungen und den Baykar-Aselsan-Pakt der Türkei im Juli 2024 für ein Hybrid-AESA-SAR-Radar abzielen und die Stromverbrauch für TB3-UAVs um 40% verringern. Darüber hinaus wird die AESA Solutions-Abteilung von Elbit Systems-IAI, die im November 2024 gegründet wurde, 500 Millionen USD für F & E für Retrofits Legacy-Plattform verpflichtet.

Budgetbeschränkungen in Schwellenländern und strenge Vorschriften für die Einhaltung der Einführung von hochmodernen Radartechnologien

Aufstrebende Volkswirtschaften stehen vor erheblichen Budgetbeschränkungen, die die Einführung fortschrittlicher Radartechnologien behindern. Begrenzte Verteidigungsbudgets, bei denen Länder wie Indien im Jahr 2024 nur 1,2 Milliarden USD für Radar -Upgrades bereitstellen, priorisieren die grundlegende Infrastruktur vor der Modernisierung und stützen sich auf veraltete Systeme, einschließlich des Rohini 3D. Währungsabschreibung, wie beispielsweise das Brasiliens 40% Kosten für das FX-2M-Radar-Upgrade aufgrund von BRL-Abwertung, verzögert die Projekte auf 2027. Die Abhängigkeit von ausländischen Darlehen, einschließlich ägyptischer 500 Mio. USD IWF-Darlehen im Jahr 2025, beschränken die Tech-Importe, indem sie inländische Ausgaben vorschreiben. Beispiele, darunter Südafrika, die das Umkhonto -Radarprogramm und das Anstieg von Thales Radar Procurement in Indonesien abbrechen, unterstreicht die Abhängigkeit von finanziellen Druck auf renovierte oder weniger fortschrittliche Systeme.

Strenge regulatorische Einhaltung kompliziert die Einführung der Radartechnologie durch Erhöhung der Kosten und die Einleitung von Verzögerungen. Neue 2025 FAA/EASA-DO-365C-Standards, die eine KI-gesteuerte Radarreduktion erfordern, verlängern die Zertifizierungszeitpläne um 12 bis 18 Monate, wie bei Leonardos Osprey 50 Aesa Radar die FAA-Frist von Aesa Radar gefehlt. Exportkontrollen wie die ITAR-Beschränkungen der US-amerikanischen ITAR-Beschränkungen, die den Zugang der Türkei zum RTX-Radar von AN/APG-82 im Jahr 2024 blockieren, erzwingen auf weniger leistungsfähige Alternativen, einschließlich Aselsan-Systeme.

Darüber hinaus stellen Cybersicherheitsmandate gemäß dem EU -Gesetz von Cyber Resilience 2025 kostspielige Firmware -Audits, verzögerte Programme einschließlich des Hensoldt -Twinvis um 10 Monate und die Kosten von 8 bis 12 Mio. USD pro System auf. In Indien gab die RTX eine AN/SPY-6 (V) 4 Naval Radar-Zertifizierung im Jahr 2025 aufgrund strenger DAP-2024-Haftungsklauseln auf und veranschaulicht die regulatorischen Hürden, die die Entwicklungsherausforderungen verstärken. Diese kombinierten finanziellen und regulatorischen Hindernisse verlangsamen den Einsatz von hochmodernen Radarsystemen in Schwellenländern erheblich.

Marktchancen

Aufkommen von Quantenradar -F & E, um Möglichkeiten zur Bekämpfung der Erkennung von Hyperschall-/Stealth -Bedrohungen zu bieten

Durchbruchsfunktionen des Quantenradars:Quantenradar nutzt die Quantenverdünnung zur Erkennung von Stealth- und Hyperson -Bedrohungen, hervorragende traditionelle Radarbeschränkungen. Es zeichnet sich aus der Identifizierung von Targets mit niedrig beobachtbaren Diensten aus, wobei die 2023-Tests von DARPA eine 40% ige Tracking-Verbesserung für F-35-Analoga zeigen. Die Technologie verfolgt auch Hyperschallfahrzeuge bei Mach 10+ durch Filtergeräusche, wie das Wukong -Quantenradar Chinas mit einem Bereich von 200 km zeigt. Der Resistenz gegen Jamming aufgrund sicherer Quantensignale war ein Hauptaugenmerk der 2024 Quantenerfassungsinitiative der NATO. Bis 2026 zielen Kooperationen wie Lockheed Martin und Xanadu darauf ab, Field-Fread-Quantenbeleuchtungsradar einzusetzen.

Globale F & E- und strategische Investitionen:Das US -amerikanische National Quantum Initiative Act treibt das Quantenradar mit 1,2 Milliarden USD bis 2026 vor, einschließlich 300 Mio. USD für Verteidigungsanträge. Chinas Fortschritte, einschließlich des SC-19-Quantenradars mit einem Bereich von 500 km, verstärken das technologische Rennen, das von US-amerikanischen und EU-Projekten wie der Euroqci-Initiative entgegenwirkt. Strategische Partnerschaften, einschließlich der BAE -Systeme mit IBM und Northrop Grumman durch Quantum Valley, Bolsters Innovation. Zivile Anwendungen bei der Wetter- und Flugsicherung ziehen private Finanzmittel an, wobei Quantum Diamond Technologies im Jahr 2024 75 Mio. USD erhöhen. Diese Bemühungen zielen darauf ab, strategische Kanten in der globalen Verteidigung und in der Dual-Use-Märkte aufrechtzuerhalten.

Der Markt von Quantum Radar steht vor Störungen, wobei frühe Umzugsunternehmen wie Raytheon und CETC auf hohe Wertverteidigungsverträge abzielen, die durch das Budget von 850 Millionen USD 2025 des Pentagon unterstützt werden. Die Kostensenkungen werden voraussichtlich die Systempreise von 50 Mio. USD auf 12 Millionen USD bis 2030 senken, was von Siliziumphotonik zurückzuführen ist. Nischenanwendungen wie DARPAs Blackjack für eine raumbasierte Hyperschallverfolgung bieten bis 2030 eine Chance von 4 Milliarden USD. Japan und Indien treten mit Systemen wie dem QRC-1 und Indra-Q von Mitsubishi für die regionale Sicherheit vor. Australiens 2023 Tests mit Quantenbrillanz im Jindalee -Netzwerk unterstreichen die globale Einführung von Quantenradar zur Stealth -Erkennung.

Radarmarkttrends in der Luft in der Luft

Aufstieg der Bedrohungen durch Hyperson-Raketen und Einführung von Software-definierten Radararchitekturen, um die Priorisierung der ultra-weiten Band-Radarentwicklung sowie skalierbare und zukunftssichere Systeme für dynamische Kriegsführung zu stimulieren

Bedrohungen der Hyperschallraketen erfordern ultra-weite Bandradarfähigkeiten

- Hyperschallgeschwindigkeit und Manövrierfähigkeit:Raketen wie Russlands Avangard (Mach 20) und Chinas DF-17 (Mach 10+) erfordern Radare mit ultra-weitenBandfrequenzen (UWB) Frequenzen (2–18 GHz), um subtile Plasmasignaturen zu erkennen und unregelmäßige Trajektorien zu verfolgen.

- Plasmascheidedurchdringung:UWBs Mehrfrequenzimpulse-Bypass-Ionisations-Interferenz, die eine kontinuierliche Verfolgung ermöglichen. Zum Beispiel zeigte das Glide Breaker -Programm von DARPA im Jahr 2023 eine Verbesserung der Hyperschalldetektion mit UWB um 60%.

- Multi-Domänen-Integration:UWB-Radare verschmelzen Daten von raumbasierten Sensoren wie SDA-Tracking-Schicht und Bodensystemen für die nahtlose Hyperschallabwehr.

- Zum Beispiel sicherte Raytheon im März 2024 einen Auftrag von 500 Millionen USD von der US-amerikanischen Raketenverteidigungsagentur (MDA) zur Entwicklung von AN/SPY-6 (V) 4 UWB-Radar für Hyperschallverfolgung.

- Im Juni 2024 testeten Japans Jaxa und Mitsubishi Electric einen 30-GHz-UWB-Prototyp auf F-15Js und erreichten die Mach-12-Zielerkennung.

- Im September 2023 startete Aukus eine gemeinsame Initiative von 1 Milliarde USD, um UWB-Radare im nördlichen Territorium Australiens für die indo-pazifische Hyperson-Verteidigung einzusetzen.

Software-definierte Radar-Architektur (SDR) ermöglicht Skalierbarkeit und Zukunftssicherung

- Reaktion der adaptiven Bedrohung:SDRs verwenden FPGA/GPU-gesteuerte Wellenformen, um Frequenzen anzupassen, Jamming und Stealth zu entgegenzuwirken. Zum Beispiel aktualisierte SDR-3000 von Lockheed Martin im Jahr 2024 in <10 Sekunden im Vergleich zu 30 Minuten für Legacy-Systeme.

- Kostengünstige Upgrades:Cloud-basierte SDRs wie RSM-NG von Thales reduzieren die Hardwareabhängigkeit und senken die Modernisierungskosten um 40%.

- AI/ML -Integration:Zum Beispiel optimierte Northrop Grummans Hammer AI die UWB-SDR-Leistung und verbesserte die Genauigkeit der Bedrohungsklassifizierung um 55%.

- Zum Beispiel startete Lockheed Martin im Januar 2024 Skynode, einen modularen SDR für F-35s, und aktivierte Wellenform-Updates über 5G-Links.

- Im Mai 2024 arbeitete Thales mit Nvidia zusammen, um Jetson -Orin -Prozessoren in Bodenfeuer 450 Radars zu einbetten und die Verarbeitungsgeschwindigkeit zu verdreifachen.

- Im August 2024 gewann Saabs Giraffe 4A SDR einen NATO -Vertrag von 300 Millionen USD für einen schnellen Einsatz in Osteuropa.

Marktwachstum durch dynamische Kriegsführunganforderungen angeheizt

- Skalierbarkeit mehrerer Rollen:UWB-SDR-Systeme wie Leonardo's Kronos Grand Serve Naval, Airborne und Boden Rollen, die die Komplexität der Flotte reduzieren.

- Exportmarktschub:Zum Beispiel im April 2024 ist Indiens USD 2,1 Milliarden USD mit Israels IAI für ELM-2090-UWB-Radare in den aufstrebenden Volkswirtschaften auf die Nachfrage hervorgehoben.

- Durchbruch der Gan -Technologie:Zum Beispiel im Jahr 2025,Galliumnitrid (Gan)Verstärker erweitern den UWB-Bereich um 70%, wie im APG-85-Radar von BAE Systems für F/A-XX beobachtet.

- Zum Beispiel bildete BAE Systems-Elbit-Fusionen im Juli 2024 NextGen Radar-Lösungen und zielten bis 2027 auf 5 Milliarden USD in SDR-UWB-Verträgen ab.

- Im Oktober 2023 sicherte sich Northrop Grummans AN/ZPY-5 SDR 1,2 Milliarden USD für das LTAMDS Hypersonic Defense Network der US-Armee.

- Im April 2024 lieferten das Jupiter-Programm von Hensoldt und Rheinmetall Twinvis UWB-SDR an Deutschland und entgegnete den russischen Kinzhal-Bedrohungen.

Nano-Elektronik-Durchbrüche und Integration von EW- und Radarsystemen zur Förderung der Proliferation von Miniaturisierungsradars in Schwarm-Drohnennetzwerken und Konvergenz in Richtung Multifunktions-HF-Sensor-Suiten

Nanoelektronik -Durchbrüche ermöglichen miniaturisierte Radarsysteme für Schwarm -Drohnen

- Gan-on-sic & mems Innovationen:Galliumnitrid (GaN) und mikroelektromechanische Systeme (MEMS) reduzieren die Radargröße/-leistung um 70%und ermöglichen die Integration in Nano-UAVs. Zum Beispiel erreichte DARPA Microsystems Technology Office (MTO) im Jahr 2023 eine Stromdichte von 10 W/mm², die für Schwarm -Radarknoten von entscheidender Bedeutung ist.

- SWAP-C-Optimierung:Die Nanoelektronik senkte das Radargewicht auf <500 g (gegenüber 5 kg Legacy-Systemen), sodass Drohnen wie das V-Battenhilfe von Schild AI Radar, EW und Comms in einem einzigen Paket tragen können.

- Massenproduktionskalierbarkeit:3D-gedruckte HF-Komponenten wie die Micro-RF-Module von Raytheon senken die Kosten auf USD 1.500/Einheit (gegenüber 15.000 USD) und ermöglichen die SWARM-Bereitstellungen.

- Zum Beispiel startete Raytheon im März 2023 Micro-SAR, ein 200-g-Ku-Band-Radar für Switchblade 600-Drohnen, die in der Ukraine getestet wurden.

- Im September 2023 finanzierte MTO von DARPA BAE Systems 22 Millionen USD für die Entwicklung von MEMS-basierten Phasen-Arrays für Nano-UAVs.

- Im Juni 2024 enthüllte die Israels Rada Electronic Industries Miniradar-ESM und kombinierte Radar/EW in einem 400-g-Paket für Schwarmnetzwerke.

EW-Radar-Konvergenz fährt Multifunktions-HF-Sensor-Suiten an

- Kognitive elektronische Kriegsführung:AI-gesteuerte Systeme wie Lockheed Martins Spy-7 wechseln dynamisch zwischen Radarbildgebung und Jamming und verwirrenden kontroversen Sensoren.

- Spektrumeffizienz:Multifunktions-RF-Suiten wie Thales Kontakt verwenden softwarefinierte Blenden, um Radar, SIGINT und EW gleichzeitig durchzuführen, wodurch die Nutzlast der Plattform um 60%reduziert wird.

- Gegenschwarmfähigkeit:Integrierte Systeme erkennen/Jam feindliche Drohnenschwärme in 10 km+ Bereiche. Zum Beispiel hat Northrop Grummans Vampiresystem im Jahr 2024 50+ Drohnen in einem einzigen Test neutralisiert.

- Zum Beispiel hat Thales-Intel Partnership im April 2024 eine RFSOC-basierte Sensorsuite eingeführt und Radar/EW auf einem einzigen Chip für die NATO-Drohnenflotten verschmolzen.

- Im Januar 2024 trat Lockheed Martins Spear EW-Radar Pod in die Produktion ein, die für das FTUAS-Programm der US-Armee ausgewählt wurde.

- Im August 2024 erwarb SAIC Whitefox-Verteidigung für 320 Millionen USD, um Anti-DRONE-Radar-/EW-Systeme in Schwarmnetzwerke zu integrieren.

Schwarm -Drohnen -Netzwerke und Marktwachstum

- Verteilte Erkennung:Schwärme wie Andurils Wisp-Maschen-Mini-Radare für anhaltende Überwachung, die 1.000 km² gegen 50 km² für einzelne UAVs abdecken.

- AI-gesteuerte Autonomie:Hivemind von Shield AI ermöglicht es mehr als 100 Drohnen, Radardaten in GPS-verurteilten Umgebungen zu teilen und die Missionserfolgsquoten in 2024 Tests zu verdreifachen.

- Exportnachfrage:Indiens 2024 Drohnenpolitik erbringt 60% indigene Mini-Radar-Beschaffung und treibt Partnerschaften wie 500 Millionen USD JV von Bel-Elbit an.

- Zum Beispiel startete Anduril im Juni 2024 WISP Swarm Radar, ein UWB -System für mehr als 1.000 Drohnennetzwerke, die von US -Socom übernommen wurden.

- Zum Beispiel hat Northrop Grumman-Shield AI-Zusammenarbeit im November 2023 mehr als 100 V-Bat-Schwärme mit Mini-Radaren in pazifischen Übungen eingesetzt.

- Zum Beispiel unterzeichnete Baykar in Mai 2024 einen USD 1,2 Milliarden USD mit Pakistan für Akıncı -Drohnen mit integrierten RF -Suiten von Aselsan.

Laden Sie ein kostenloses Muster herunter um mehr über diesen Bericht zu erfahren.

Auswirkungen des Russland-Ukraine-Krieges

Russland-Ukraine-Krieg beeinflusst die Nachfrage nach fortgeschrittener Überwachung und Aufklärungstechnologien erheblich

Prioritäten der Verteidigungsausgaben und Modernisierung:

- Erhöhte NATO -Budgets:Die europäischen NATO -Mitglieder verpflichteten sich, bis 2024 die Verteidigungsausgaben auf 2% des BIP zu erhöhen und die Radarmodernisierung zu beschleunigen. Zum Beispiel:

- Deutschland genehmigte 2022 einen USD -Verteidigungsfonds in Höhe von 114,72 Milliarden USD, was 2023 die Upgrades der Eurofighter -Typhoon Aesa Radar -Upgrades vorrangte.

- Zum Beispiel unterzeichnete Polen im März 2023 einen Auftrag von 1,4 Milliarden USD mit Saab für Erieye AEW & C -Systeme, um russischen Luftbedrohungen entgegenzuwirken.

- Osteuropäische Nachfrage:Länder, die an Russland grenzen, wie Finnland und die Baltikstaaten, schnell verfolgte Beschaffungen:

- Zum Beispiel erwarb Finnland im Jahr 2023 F-35s mit AN/APG-81 AESA-Radaren, um die Legacy MIG-21s zu ersetzen.

Beschleunigte Innovation, um aufkommende Bedrohungen entgegenzuwirken:

- Drohnen- und EW -Herausforderungen: Der Krieg hob die Schwachstellen für kostengünstige Drohnen wie den iranischen Shahed-136 und den russischen elektronischen Krieg wie Kasukha-4 hervor. Die Antworten umfassen:

- AI-gesteuerte Gegendrone-Radare: Zum Beispiel im Jahr 2023, Thales 'Ground Fire 450 integrierte KI, um Mini-UAVs bei 30 km zu erkennen.

- Multifunktions-RF-Systeme: Zum Beispiel kombiniert Lockheed Martin's SPY-7 im Jahr 2023 Radar und EW für F-35s.

- Hyperschallraketenabwehr: Russlands Einsatz von Kinzhal -Hyperschallraketen, die die Nachfrage nach UWB -Radaren ausgelöst hat:

- Zum Beispiel sicherte Raytheons AN/SPY-6 (V) 4 im Jahr 2023 500 Millionen USD von MDA für die Hyperschallverfolgung.

Störungen der Lieferkette und Materialknappheit

- Halbleiter Engpässe:Sanktionen gegen Russland störten die Nervengasversorgung (entscheidend für die Laserlithographie) und beeinflussen die Gan -Chip -Produktion.

- Zum Beispiel schenkten Wolfspeed und Qorvo im Jahr 2023 in das in den USA ansässige Neon-Recycling und mildern die Mangel.

- Seltene Erdenabhängigkeiten:Beispielsweise zwangen Exportkontrollen für russisches Titan (in Radarstrukturen) im Jahr 2023 OEMs wie Northrop Grumman aus Japan und Kasachstan.

Geopolitische Neuausrichtung und Inlandsproduktion Push

- Reduziertes Vertrauen in Russland:Die NATO-Länder haben russisch hergestellte Systeme wie NEBO-M Radar zugunsten von westlichen/nato-kompatiblen Lösungen ausgezeichnet.

- Zum Beispiel ersetzte die Ukraine im Jahr 2023 Radare aus der Sowjetzeit durch An-/TPQ-49-Systeme, die von den USA gespendet wurden, durch die von den USA gespendeten Systeme aus dem/TPQ-49-Systemen aus der Sowjenzeit ersetzt es.

- Lokalisierte Fertigung:Zum Beispiel finanzierte die EU-Initiative der EU im Jahr 2023 573,6 Mio. USD für zwei Gebrauchsradarprojekte, einschließlich der spanischen AESA-Einrichtung von Indra im Jahr 2024.

Sanktionen und Exportkontrollen zur Umgestaltung der Handelsdynamik

- Einschränkungen für Russland:Russland von Advanced Western Radar Tech verbannt und beschleunigte indigene Projekte:

- Zum Beispiel im Jahr 2024 ist NIIPs FGA35 AESA-Radar für SU-57, obwohl sie von GaN-Engpässen geplagt wurden.

- Sekundärsanktionsrisiko:Unternehmen wie Thales stoppten die Komponentenverkäufe an Dritte, die Russland wie Weißrussland lieferten und die Lieferketten umgeleitet haben.

Betriebsunterrichtsanforderungen

- Überlebensbedürfnisse:Die ukrainischen AN/TPQ-48-Radare standen mit hohem Abnutzung und forderten die Nachfrage nach mobilen, schnell einsetzbaren Systemen auf:

- Zum Beispiel im Jahr 2023, Leonardos Kronos Land: LKW-montiertes AESA mit 10-minütiger Einrichtungszeit.

- Interoperabilität:Im Jahr 2023 priorisierte der gemeinsame All-Domain-Befehl und die Steuerung (JADC2) der NATO die Radardatenfusion, wie in der TPY-4-Integration von Lockheed zu sehen.

Langfristige strategische Veränderungen

- Raumbasierte Überwachung:Starlinks Rolle in der Ukraine beschleunigte das Interesse an LEO-Satelliten-verknüpften Radaren:

- Zum Beispiel verwendet Northrop Grummans Hammer AI im Jahr 2024 Starlink für Echtzeit-Hyperschallverfolgung.

- AI/ML -Verbreitung:Die Lektionen aus dem ukrainischen Delta-OSINT-System (2023) haben die Nachfrage nach AI-fähigen Vorhersagewartung bei Radargeräten vorgenommen.

Segmentierungsanalyse

Nach Plattform

Verteidigungsmodernisierung, geopolitische Spannungen und technologische Fortschritte führen zur Dominanz von Militärflugzeugen

Auf der Plattform ist der Markt in Militärflugzeuge, Hubschrauber, unterteilt,Unbemannte Luftfahrzeuge (UAVs), Urban Air Mobility (UAM), Aerostats und andere.

Das Segment Military Aircraft dominierte den Markt im Jahr 2024 mit dem größten Marktanteil. Geopolitische Spannungen und Modernisierung der Verteidigung, technologische Fortschritte in Radarsystemen, langfristigen Verträgen und Flottenaufrüstungen sind die wenigen Faktoren, die das segmentale Wachstum während des Prognosezeitraums fördern.

- Zum Beispiel sicherte sich die Northrop Grumman Corporation im März 2024 einen Vertrag im Wert von 1,2 Milliarden USD für die Lieferung von AN/APG-83 AESA-Radaren für F-16-Upgrades in den NATO-Verbündeten. Darüber hinaus startete Lockheed Martin im Januar 2024 den Legion Pod mit Irst21-Radar für F-15 und verbesserte die Erkennungsfunktionen der Langstrecken.

Es wird erwartet, dass unbemannte Luftfahrzeuge (UAVs) das am schnellsten wachsende Segment sein und im Prognosezeitraum am höchsten CAGR wachsen. Es wird erwartet, dass die militärische und kommerzielle UAV-Einführung, die Miniaturisierung von Radarsystemen und die kostengünstige asymmetrische Kriegsführung das Wachstum des Segments im Prognosezeitraum vorantreiben.

Zum Beispiel startete General Atomics im April 2024 das Lynx Multi-Domain-Radar für MQ-9B-Drohnen und ermöglichte die maritime und Landüberwachung. Im Februar 2024 führte Elbit Systems das Micro Compact Radar (MCR) für kleine taktische UAVs ein, das eine AI-gesteuerte Zielklassifizierung enthält. L3harris erwarb Aerojet Rocketdyne für 4,7 Milliarden USD, um UAV -Radar- und Antriebssynergien im September 2023 zu stärken.

Erfahren Sie, wie unser Bericht Ihr Geschäft optimieren kann, Sprechen Sie mit einem Analysten

Durch Anwendung

Radar -Modernisierung, Wetter- und Umweltüberwachung und -verfolgung sowie die Entwicklung der Infrastruktur dominierten das kommerzielle und zivile segmentale Wachstum

Der Markt wird durch Antrag auf Verteidigung und Grenzsicherheit sowie gewerbliche und zivile Bewerbung unterteilt.

Das kommerzielle und zivile Segment dominierte den Markt im Jahr 2024 mit dem größten Marktanteil. Radar -Modernisierung für überlasteten Himmel, Sturm- und Hochwasserverfolgung, Waldbrand-/Hochwasserkartierung sowie Infrastrukturentwicklung sind nur wenige Faktoren, die das segmentale Wachstum vorantreiben.

- Zum Beispiel startete Thales im Mai 2025 das Trac Sigma-Radar, ein Multi-Mission-Überwachungsradar, das laut Airspace World für Annäherung und langfristige Flugverkehrskontrolle entwickelt wurde. Im Mai 2024 verlieh die FAA die Thales Group einen Auftrag im Wert von 150 Millionen USD für die Verbesserung des US -amerikanischen Wetterradarnetzes.

Es wird erwartet, dass die Verteidigung und die Grenzsicherheit das am schnellsten wachsende Segment sein und während des Prognosezeitraums die höchste CAGR darstellen. Grenzkonflikte wie Spannungen in Indien-China und Osteuropa erfordern die neutralisierenden UAV-Bedrohungen, die hyperschallische Verfolgung und das sichere Radarnetzwerk, was auch das Wachstum des Segments unterstützt.

Zum Beispiel hat die US -Armee im August 2024 einen Vertrag im Wert von mehr als 2 Milliarden USD an die Raytheon Technologies Corporation für LTAMDS -Radare gewährt, einschließlich eines ausländischen Militärverkaufs (FMS) an Polen, der Polen als erster internationaler Kunde zur Übernahme von LTAMDS markiert. Der Vertrag deckt die US -Armee- und polnischen Anforderungen ab, wobei Raytheon derzeit jährlich acht LTAMDS -Radare produziert und darauf abzielt, ihn jährlich auf 12 Einheiten zu erhöhen. Die Lieferungen für Radare sind sieben und acht später ab 2025 geplant. Zum Beispiel kündigte Israel im Januar 2024 an, dass es in die Radar -Modernisierung von Eisenkuppel für einen verbesserten Nachweisbereich um 30%investiert wurde.

Nach Reichweite

ICBM-Verfolgung, militärische Aufklärung, Orbitalkoordination und Quantenradarbasis-Erkennung Wachstum von Luftradaren mit sehr großer Reichweite.

Der Markt ist nach Reichweite in sehr kurzer Reichweite (<10 km), kurzer Bereich (10 - 50 km), mittlerer Bereich (50 - 200 km), Langstrecken (200 - 500 km) und sehr großer Reichweite (über 500 km) unterteilt.

Es wird erwartet, dass mit sehr großer Reichweite das am schnellsten wachsende Segment mit der höchsten CAGR im Prognosezeitraum ist. ICBM -Verfolgung für die nationale Verteidigung, globale Aufklärung für militärische Aktivitäten, Orbitalkoordination, Stealth -Erkennung durch Quantenradar sind nur wenige Faktoren, die das segmentale Wachstum vorantreiben. Zum Beispiel hatte DARPA im Oktober 2023 Quantenradarversuche durchgeführt, die in der Lage sind, Stealth -Drohnen zu erkennen.

Das Segment mittlerer Reichweite dominierte den globalen Markt im Jahr 2024 mit dem größten Anteil. Die Nachfrage nach Schmuggelverbots, Luftfahrtsicherheit, SAR -Operationen und Küstenüberwachung für den Drogenhandel sind die Faktoren, die das segmentale Wachstum fördern. Zum Beispiel wurde Saab AB im Juli 2023 zur Integration seines Seebuchs 1x Radar mit der kanadischen Coast Guard Patrouillenhubschrauber ausgewählt.

Nach Frequenzband

Raketenanleitung, SATCOM -Verbindungen Nachfrage, Infrastrukturplanung und hyperspektrale Analyse beeinflussen das K/KA/KU -Frequenzband

Nach Frequenzband ist der Markt in HF/VHF/UHF, L/S/C/X -Band und K/Ka/KU -Band unterteilt.

Das K/KA/KU -Bandsegment wird voraussichtlich im Prognosezeitraum am höchsten CAGR wachsen. Eine hohe Annahme -Rate für Raketenanleitungen und SATCOM -Verbindungen, die Nachfrage nach Infrastrukturplanung und hyperspektrale Analyse sind nur wenige Faktoren, die das segmentale Wachstum vorantreiben. Zum Beispiel soll die US-Luftwaffe (USAF) im August 2023 die Targeting-Systeme für den F-22-Raptor mit Lockheed Martins Ku-Band-Radar verbessert haben. Dieses Upgrade zielte neben der Integration eines neuen Infrarot -Defensivsystems (IRDS) darauf ab, die Fähigkeit des Flugzeugs zu verbessern, Bedrohungen im Infrarotspektrum zu erkennen, zu verfolgen und zu kontert, und verbessert seine Gesamtüberlebensfähigkeit und Letalität.

Das L/S/C/X -Bandsegment dominierte den globalen Markt im Jahr 2024 durch Berücksichtigung der größten Aktie. Die Nachfrage nach Präzisionssturmverfolgung, Feuerwehrsysteme, Erntegesundheitsüberwachung steigert das segmentale Wachstum. Zum Beispiel startete Iceye im Dezember 2024 zwei SAR-Satelliten für synthetische Apertur-Radar (SAR) für eine Umlaufbahn mittelgroß. Diese Satelliten wurden im Rahmen der Mission "Banding on the Wave 2" mit SpaceX gestartet. Dies erweiterte die Erdbeobachtungsfähigkeiten von Iceye.

Nach Antennentyp

Die Nachfrage nach Multifunktions-Radaren und Ai-integriertes Smart-Targeting trug zum segmentalen Wachstum der digitalen AESA bei

Nach Antennentyp ist der Markt in PESA, Digital AESA, Hybrid Aesa, Aesa Tile und Mechanical unterteilt.

Das digitale AESA-Segment dominierte den globalen Markt im Jahr 2024 mit dem größten Anteil und wird im Prognosezeitraum das am schnellsten wachsende Segment sein. Die Nachfrage nach Multifunktions-Radaren, dynamische Strahllenkung, Ai-integriertes intelligentes Targeting, Stealth-Kompatibilität und andere sind nur wenige Faktoren, die das segmentale Wachstum vorantreiben. Zum Beispiel erhielt Northrop Grumman im Mai 2024 einen Vertrag im Wert von 300 Millionen USD für die Nachrüstung von SABR AESA Radar für F-16.

PESA war das zweitgrößte Segment im Jahr 2024 und wird voraussichtlich im Prognosezeitraum mit erheblicher Geschwindigkeit wachsen. Kosteneffizientes Legacy-Upgrades, nachgewiesene Zuverlässigkeit, EW-Resistenz und schnelle Integration sind einige Faktoren, die das Wachstum des Segments vorantreiben. Zum Beispiel hatte Indien im Februar 2024 einen Auftrag im Wert von 80 Mio. USD an Rosoboronexport für das PESA-Upgrade für MIG-29 vergeben.

Durch Lösung

Infrarotlösung mit mittlerer Wellenlänge führt aufgrund ihrer Schlüsselrolle bei militärischen Anwendungen

Nach Lösung ist der Markt in die Linie anpasst und retro fit.

Das Line -Fit -Segment dominierte den Marktanteil von Luftwaffen im Luftwaffen -Radar im Jahr 2024 und macht den größten Marktanteil aus. Nachfrage nach Integration von nahtlosen Flugzeugendesign, Luftfahrtkonformität und Plattformen der nächsten Generation sind nur wenige Faktoren, die das Wachstum des Segments vorantreiben. Zum Beispiel kündigte das T-7A-Radar von Boeing im März 2024 die Integration von Raytheons AESA Radar für USAF-Trainer an.

Es wird erwartet, dass Retro Fit das am schnellsten wachsende Segment ist. Das Wachstum des Segments wird von Flottenmodernisierung, kostengünstigen Upgrades, neuesten technologischen Einfügungsfunktionen und missionsspezifischen Anpassungen angetrieben. Zum Beispiel kündigte im November 2023 die Südkoreas F-15K-Nachrüstung ein Upgrade von 450 Mio. USD mit AESA-Radaren an.

Lieferkettenanalyse

- Rohstofflieferanten

- Rolle: Geben Sie kritische Eingaben für Radarkomponenten an, einschließlich:

- Halbleiter: Galliumnitrid (Gan) undSiliziumkarbid (sic)Für Hochleistungs-HF-Module.

- Seltenerdelemente: Neodym für Magnete, Gallium für Halbleiter.

- Metalle: Aluminium, Titan und Kupfer für strukturelles und thermisches Management.

- Herausforderungen und Entwicklungen:

- GaN -Mangel: Wolfspeeds USD 1 Milliarde DOD -Vertrag (2023) zielte darauf ab, die GAN -Versorgungslücken für US -Verteidigungsprojekte zu beheben.

- Ethische Beschaffung: Unternehmen wie Raytheon prüfen jetzt Seltenerd Lieferanten, um die ESG -Standards einzuhalten (z. B. Vermeidung von Konfliktmineralien).

- Rolle: Geben Sie kritische Eingaben für Radarkomponenten an, einschließlich:

- Komponentenhersteller

- Rolle: Erzeugen Sie spezialisierte Teile wie:

- Antennen: AESA -Paneele (aktive elektronisch gescannte Array).

- Transceiver: GaN-basierte HF-Module für die Signalübertragung.

- Kühlsysteme: Flüssigkühleinheiten für das thermische Management.

- Schlüsselspieler und Innovationen:

- Qorvo: Lieferungen GaN-Verstärker für An/SPY-6-Radare (Raytheon's USD 500 Millionen MDA-Vertrag, 2024).

- Renesas: entwickelte FPGA-Chips mit geringer Leistung für Software-definierte Radare (SDRs), die in Saabs Giraffe 4A (2024) verwendet wurde.

- Rolle: Erzeugen Sie spezialisierte Teile wie:

- Subsystemintegratoren

- Rolle: Zusammenstellen von Komponenten in funktionelle Subsysteme (z. B. Radararrays, Signalprozessoren).

- Beispiele:

- Elbit Systems: Integriert KI-angetriebene Signalverarbeitungseinheiten für das ELM-2090-Radar von IAI (Indiens USD 2,1 Milliarden Deal, 2024).

- L3harris: Erzeugt modulare Radar -Backends für das Hammer AI -System von Northrop Grumman.

- Trend: Verschiebung in Richtung Open-Architecture-Designs (z. B. Lockheeds OpenRadar-Initiative, 2025), um Plug-and-Play-Upgrades zu ermöglichen.

- OEMs (Originalausrüstungshersteller)

- Rolle: Entwerfen, integrieren und liefern vollständige Radarsysteme.

- Schlüsselspieler:

- Raytheon: AN/SPY-6 (V) 4 UWB-Radar für die Hyperschallverteidigung (2024).

- THALES: RBE2-AA AESA für Rafale Fighters (NATO-Vertrag, 2024).

- BAE-Systeme: APG-85 Radar für das F/A-XX-Programm (Gan Breakthroughs, 2025).

- Strategien:

- Vertikale Integration: Northrop Grummmans interner GaN-Produktion zur Minderung von Versorgungsrisiken.

- M & A: BAE-Elbit-Fusion (2024), um die Beschaffung von Subsystemen zu optimieren.

- Softwareanbieter

- Rolle: Entwickeln Sie Algorithmen zur Erkennung von Bedrohungen, KI/ML -Integration und Cybersicherheit

- Innovationen:

- Hivemind von Shield Ai: Ermöglicht autonome Drohnenschwärme mit Echtzeit-Radardatenfusion (2024).

- Nvidia Jetson Orin: Eingebettet in Thales 'Ground Fire 450 Radar (2024) zur AI-gesteuerten Verarbeitung.

- Herausforderungen und Entwicklungen:

- Einhaltung der DO-178C Aviation Software Standards, die Leonardos Osprey 50-Zertifizierung (2025) verzögerte.

- Test- und Zertifizierungsstellen

- Rolle: Gewährleistung der Einhaltung der Sicherheits- und Leistungsstandards (z. B. FAA, EASA, MIL-STD)

- Jüngste Ausgaben:

- Die DO-365 ITAR-Beschränkungen der FAA: Blockierte türkische Baykar-Integration der US-Radar-Tech durch die Abhängigkeit von Aselsan (2024)

- Logistik und Verteilung

- Rolle: Verwalten Sie den globalen Transport, die Lagerung und den Zoll.

- Herausforderungen:

- Geopolitische Risiken: US-China-Handelskriege haben die GAN-Sendungen im Jahr 2023 gestört.

- Schwachstellen Just-in-Time (JIT): Covid-19-Sperren verzögerte Lockheeds F-35-Radarlieferungen (2023).

- Lösungen: Regionale Hubs (z. B. Thales 'Einrichtung in Singapur) für die Verteilung des asiatisch -pazifischen Raums.

- Endbenutzer

- Primärsegmente:

- Militär: Großer Marktanteil, getrieben von hyperschalldurchschnittlichen Bedrohungen (z. B. Aukus 'USD 1 Milliarde UWB -Initiative, 2023).

- Commercial Aviation: Das BVLOS -Verzichtsprogramm der FAA (2024) beschleunigte die Akzeptanz von AI -Radaren für Drohnen.

- Beschaffungstrends:

- Indiens 2024 Drohnenpolitik: Mandate 60% indigener Beschaffung, Steigerung von Bel-Elbit JV (2024).

- Primärsegmente:

Regionale Aussichten des Luftradarmarktes in der Luft in der Luft in der Luft befindliche Aussichten

In der Region ist der Markt in Nordamerika, Europa, asiatisch -pazifisch, Naher Osten und Rest der Welt unterteilt.

Nordamerika

North America Airborne Radar Market Size, 2024 (USD Billion)

Um weitere Informationen zur regionalen Analyse dieses Marktes zu erhalten, Laden Sie ein kostenloses Beispiel herunter

Nordamerika ist nach wie vor die dominierende Region und verantwortlich für den größten Marktanteil von Luftwarenradar im Jahr 2024. Es wird erwartet, dass im Prognosezeitraum in einem signifikanten CAGR wachsen wird. Das Programm Air Dominance (NGAD) der US Air Force-Programm der nächsten Generation steuert die Nachfrage nach fortschrittlichen AESA/GaN-Radaren, Radar-Upgrades zur Erkennung und Verfolgung von Hyperschallraketen und verbesserte die Zielerkennung für F-35- und F/A-18-Flotten. Weitere Faktoren, die das regionale Wachstum vorantreiben, sind Zoll- und Grenzschutz (CBP), die MQ-9B-Drohnen mit SAR-Radaren, FAA-Teil 107-Vorschriften für Collision-Voidance-Radare, das Skyborg-Programm der US-Armee für autonome UAVs mit GMTI-Radars und Radar-Ausstattung für Echtzeit-Brandkarten in Kalifornien in Kalifornien einsetzen.

Zum Beispiel wurde im Oktober 2023 der F/A-XX-Radarprototyp von Boeing für den Kämpfer der nächsten Generation der US-Marine vorgestellt. Im Januar 2024 kündigte der MQ-9B SeaGuardian Sale von General Atomics 400 Millionen USD für CBP-Vertrag für die maritime Überwachung an. Im August 2023 wurde der V-Bat-Einsatz von Shield AI angekündigt, in dem er sich mit US-DOD für Radar-ausgerüstete Schwarm-Drohnen zusammengetan hat.

Im Mai 2025 hatte die US Air Force einen Vertrag mit Booz Allen zur Entwurf von verbesserten Kommunikationen für E-3 AWACS-Radarüberwachungsflugzeuge. In diesem Vertrag wird das Airborne Warning and Control System (AWACS) durch die BOING E-7A Airborne Frühwarnung und Kontrolle (AEW & C) -Radarflugzeuge ersetzt. Darüber hinaus verbüßt die USA Flugzeuge mit Fortschrittssystemen wie dem Radar in der Luft.

Asien -Pazifik

Die Region Asia Pacific war im Jahr 2024 die zweitgrößte Region nach Marktanteil. Sie wird im Prognosezeitraum die zweithöchste CAGR auf dem Markt beobachten. Steigende Verteidigungsbudgets in Indien, Japan und Australien, um Chinas militärische Expansion entgegenzuwirken, verlagern sich auf fortgeschrittene Radare für Kämpfer der 5. Generation, Indiens Tejas MK-1A und Südkoreas KF-21 Boramae, die im Inland entwickelten Radare integriert werden, sind nur wenige Faktoren, die das regionale Wachstum anregen. Die Überwachung der Grenzen des Südchinesischen Meeres und der Indien-Pakistan-Grenzen, von Radar-ausgestatteten Drohnen für die Aufstandsbekämpfung der Philippinen, die landwirtschaftliche Überwachung in Australien und Indonesien und SAR-Radargeräte unter 10 kg für kleine UAVs wie Indiens Wechsel sind die Faktoren, die das Marktwachstum vorantreiben.

Europa

Es wird erwartet, dass Europa die am schnellsten wachsende Region ist und im Prognosezeitraum auf dem höchsten CAGR wächst. Development of 6th-gen fighters (FCAS by Airbus/Safran/Dassault; Tempest by BAE/Leonardo) driving AESA/GaN radar demand, upgrading Eurofighter Typhoon radars to detect adversarial stealth platforms, upgrading Eurofighter Typhoon radars to detect adversarial stealth platforms, and integrating radar-EW fusion for multi-domain combat are few factors driving market Wachstum. ISR-ausgerichtete Radarintegration für die männlichen RPAs der EU, Radar-ausgestattete Drohnen, die Waldbrände in Südeuropa verfolgen, UAVs mit GMTI-Radaren für die städtische Sicherheit einsetzen und die Datenfusion für osteuropäische Grenzüberwachung verbessert, sind die wenigen anderen Faktoren, die das Marktwachstum in der Region fördern.

Naher Osten

Der Nahe Osten wird voraussichtlich im Prognosezeitraum ein moderates Wachstum beobachten. Modernisierung von Flotten, um dem iranischen Raketen-/Drohnen-Fähigkeiten und nichtstaatlichen Schauspielern entgegenzuwirken, F-15SA, F-16-Block 70 und Rafale Radars für die Überlegenheit der VAIen, die VOE-Gruppe und die Saudi-Sami-Entwicklung des lokalisierten Radarlösungen und die Zusammenarbeit mit den USA/Europäischen OEMS-Faktoren, die den regionalen Markt für den regionalen Markt erhöhen. Überwachung von Houthi-Aktivitäten in Jemen und syrischen Konfliktzonen, türkischen Bayraktar-TB2-Radaren, die von den VAE und Libyen verwendet werden, von Radar ausgestatteten Drohnen für die Sicherheit von Pipeline in saudischen Aramco-Feldern und Hunter 2-s UAV der Edge Group mit leichtem SAR Radar sind Faktoren, die das Marktwachstum anregen.

Rest der Welt

Der Rest der Welt wird voraussichtlich im Prognosezeitraum ein erhebliches Wachstum verzeichnen. Die Modernisierung von Flotten, um Aufständen entgegenzuwirken, und Radar -Upgrades für die Verfolgung des illegalen Lufthandels in Lateinamerika, Embraer und Südafrika, die lokalisierte Radarlösungen entwickeln und renovierte Kämpfer beschaffen, sind Faktoren, die das Marktwachstum vorantreiben. Radargerüst Drohnen für Anti-Poaching in Kenia und Botswana, Überwachung von Gruppen wie Boko Haram und FARC-Dissidenten, Erntegesundheitsüberwachung in Brasilien und Argentinien und leichte SAR-Radare für SAR-Radare fürKleine Drohnen sind andere Faktoren, die das Marktwachstum vorantreiben.

Wettbewerbslandschaft

Wichtige Marktteilnehmer

Führende Spieler konzentrieren sich auf die Integration fortschrittlicher Technologien und Quantenradar -F & E

Der Radarmarkt in der Luft ist fragmentiert und Nische, wobei die wichtigsten Akteure auf Verteidigung, kommerzielle Luftfahrt und fortschrittliche Überwachungstechnologien spezialisiert sind. Die fünf besten Akteure der Branche sind die RTX Corporation, die Lockheed Martin Corporation, die Thales Group, die Northrop Grumman Corporation und die Saab AB. Diese Unternehmen nutzen fortgeschrittene AESA-Radare für Militärflugzeuge und Raketenverteidigung, fortschrittliche AESA-Radare (elektronisches Scannen) für Militärflugzeuge und Raketenabwehr, Überwachung der Luft, RBE2-AA für Rafale, Aesa/Gan-Radars für NGAD und Quantum Radar R & D und Airborne Eary, ERIEYE (ERIEYE (ERIEYE) (ERIEYE (ERIEYE) (ERIEYE (ERIEYE). Es wird erwartet, dass der Markt aufgrund des zunehmenden Fokus auf die technologische Integration mit UAVs, Modernisierung von Materialien und Sensorminiaturisierung, die bei Radarern in der Luft angewendet wird, ein signifikantes Wachstum verzeichnen.

Liste der wichtigsten Radarunternehmen in der Luft, die vorgestellt wurden

- Lockheed Martin Corporation(UNS.)

- Raytheon Technologies Corporation (USA)

- Northrop Grumman Corporation(UNS.)

- Thales Group(Frankreich)

- Saab AB(Schweden)

- Leonardo S.P.A. (Italien)

- Israel Aerospace Industries Ltd. (Israel)

- Indra Sistemas S.A. (Spanien)

- Honeywell International Inc. (USA)

- Hensoldt AG (Deutschland)

- BAE Systems plc (UK)

Schlüsselentwicklungen der Branche

- April 2025:Schweden unterzeichnete eine Vereinbarung mit Thales, um den Meister 200 Multi-Mission-Kompaktradar (GM200 mm/c) zu sichern. Im Rahmen eines Vertrags im Wert von 93 Mio. USD sind die ersten Lieferungen für 2026 geplant. Das Radar GM200 mm/C ist so ein Mittelbereich mit mittlerer Reichweite, um die Diskussions- und Oberflächenüberwachungsfähigkeiten der schwedischen Streitkräfte zu stärken, wodurch das veraltete PS-871-Radarsystem des Landes ersetzt wird.

- Januar 2025:Strategische Radar-Experten der US-Luftwaffe fragen sich mit Lockheed Martin Corp., um luftverteidigende Radarrahmen zu bauen, um feindliche Raketen sowie bemannte und unbemannte Flugzeuge zu erkennen, zu erkennen und zu verfolgen. Die Behörden des Air Force Life Cycle Administration Center der Hanscom Air Force Base, Mass.

- November 2024:Die Experten der US Air Force Aerial Warfare forderten zusätzliche moderne aktive, elektronisch gescannte Array (AESA) -Radar für F-16 Jet Fighter Aircraft gemäß einer Bestellung von 30 Millionen USD an. Die Behörden des Air Force Life Cycle Management Center, Direktion für Kämpfer Bomber, F-16 Division, in der Wright Patterson Air Force Base, Ohio, fragen sich nach dem Segment Missionssysteme von Northrop Grumman Corp. in Linthicum Heights, Md. Diese Bestellung bringt die Gesamtschätzung dieses AESA -Radarvertrags auf 1,7 Milliarden USD.

- Oktober 2024: Raytheon, ein RTX-Unternehmen, in Zusammenarbeit mit dem Büro des Verteidigungsministers (OSD), der strategischen Entwicklung und dem Experimentierbüro der US-Luftwaffe und der US-amerikanischen Naval Force, illustrierte das Multi-Mission-Ghosteye-MR-MR-Sensor mit mittlerem Reichweite während eines gemeinsamen Testereignisses namens Grey Flag 2024.

- Oktober 2024:Die US-Bundesstaat Division befürwortete die Anfrage Rumäniens, vier AN/MPQ-64 F1 Sentinel Radar Systems im Wert von geschätzten USD 110 Millionen zu erwerben. Dieser ausländische Militärverkauf (FMS) zeigt, um die Luftverteidigungsfähigkeiten der Rumänien zu stärken und die kollektiven Sicherheitsbemühungen der NATO zu unterstützen. Die Defense Security Cooperation Agency (DSCA) hat die grundlegende Zertifizierung an den Kongress zur Überprüfung vorgelegt.

Berichterstattung

Der Bericht enthält eine detaillierte Analyse des Marktes und konzentriert sich auf wichtige Aspekte wie wichtige Akteure, Produkte, Anwendungen und Plattformen, abhängig von verschiedenen Ländern. Darüber hinaus bietet es tiefe Einblicke in die Markttrends, die Wettbewerbslandschaft, den Marktwettbewerb, die Preisgestaltung von Radarsystemen und den Marktstatus und hebt wichtige Entwicklungen der Branche hervor. Darüber hinaus umfasst es mehrere direkte und indirekte Faktoren, die in den letzten Jahren zur Ausweitung des globalen Marktes beigetragen haben.

Anfrage zur Anpassung um umfassende Marktkenntnisse zu erlangen.

Rahmen und Segmentierung melden

|

ATTRIBUT |

Details |

|

Studienzeitraum |

2019-2034 |

|

Basisjahr |

2024 |

|

Geschätztes Jahr |

2025 |

|

Prognosezeitraum |

2025-2034 |

|

Historische Periode |

2019-2023 |

|

Wachstumsrate |

CAGR von 8,9% von 2025 bis 2034 |

|

Einheit |

Wert (USD Milliarden) |

|

Segmentierung

|

Nach Plattform

|

|

Durch Anwendung

|

|

|

Nach Reichweite

|

|

|

Nach Frequenzband

|

|

|

Nach Antennentyp

|

|

|

Durch Lösung

|

|

|

Nach Region

|

Häufig gestellte Fragen

Laut der Studie Fortune Business Insights wurde der globale Markt im Jahr 2024 mit 13,66 Milliarden USD bewertet und wird bis 2034 voraussichtlich 30,36 Milliarden USD erreichen.

Der Markt wird voraussichtlich im Prognosezeitraum (2025-2034) mit einem CAGR von 8,9% wachsen.

Die wichtigsten Akteure der Branche sind die Lockheed Martin Corporation, die Raytheon Technologies Corporation, die Northrop Grumman Corporation, die Thales Group und die BAE Systems Plc.

Im Jahr 2024 dominierte Nordamerika den globalen Luftradarmarkt in der Luft.

Die Integration von UAVs und KI/ML zur Verteidigung/Überwachung, um die Nachfrage nach kompakten und hochpräzisen AI-integrierten Systemen zu treiben, ist ein wichtiger Markttreiber.

Nehmen Sie Kontakt mit unseren Experten auf Sprechen Sie mit einem Experte

Verwandte Berichte

-

US +1 833 909 2966 (Gebührenfrei)

-

Nehmen Sie Kontakt mit uns auf