핵심 뱅킹 소프트웨어 시장 규모, 점유율 및 산업 분석, 배포별(SaaS/호스팅 및 라이센스), 은행 유형별(대형 은행(자산 300억 달러 이상), 중형 은행(자산 100억~300억 달러), 소규모 은행(자산 50억~100억 달러), 지역 은행(자산 50억 달러 미만), 신용 조합), 최종 사용자별(소매) 은행, 재무, 기업 금융 및 자산 관리) 및 지역 예측(2026~2034년)

코어 뱅킹 소프트웨어 시장 규모

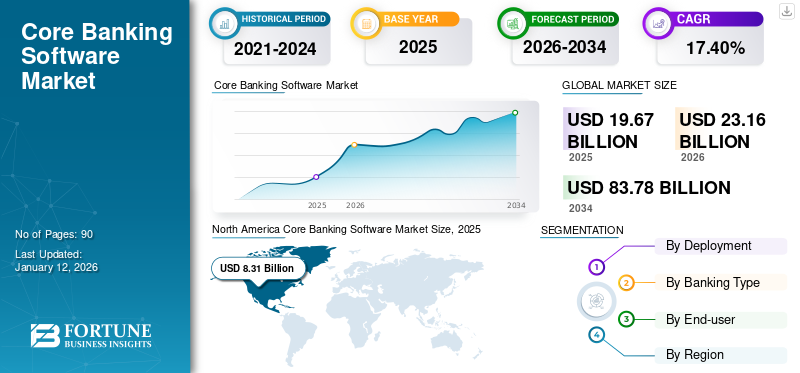

글로벌 코어 뱅킹 소프트웨어 시장 규모는 USD로 평가되었습니다.19.672025년에는 10억 달러 규모로 성장할 것으로 예상됩니다.23.162026년 10억 달러를 USD로83.782034년까지 10억 달러의 CAGR을 보일 것입니다.17.40예측 기간 동안 %. 북미는 세계 시장의 점유율을 장악했습니다.42.20또한, 미국 코어 뱅킹 소프트웨어 시장은 크게 성장하여 2032년까지 추정 가치가 158억 7천만 달러에 이를 것으로 예상됩니다.

코어 뱅킹 소프트웨어는 은행과 금융 기관이 계좌 관리, 거래, 대출, 예금, 고객 상호 작용 등 핵심 업무를 관리할 수 있도록 하는 중앙 집중식 시스템입니다. 이를 통해 은행은 여러 지점과 디지털 채널에 걸쳐 원활한 뱅킹 서비스를 제공할 수 있습니다. 이 소프트웨어는 연중무휴 뱅킹 서비스, 중앙 집중식 데이터 관리, 더 빠른 트랜잭션, 확장성 및 규정 준수와 같은 다양한 이점을 제공합니다. 이 시스템은 운영을 간소화하고 고객 경험을 개선하며 고객 지원을 통해 현대 은행 업무에서 중요한 역할을 합니다.디지털 뱅킹변환.

코로나19 팬데믹으로 인해 수많은 은행, 기타 금융기관 및 직원들이 WFH(재택근무) 정책을 채택하게 되었습니다. 코로나19 사태로 인해 금융업계는 금리 급변, 임대료 납부 연기 등으로 어려움을 겪는 등 글로벌 금융시장에 큰 변화를 가져왔습니다. 따라서 많은 금융 기관과 은행이 팬데믹으로 인해 전반적인 신용 및 대출 관리 시나리오의 변화를 복원하는 것이 어려웠습니다. IDC 코로나19 영향 보고서에 따르면 전 세계적으로 금융 기관 중 20% 미만이 "뉴 노멀"로 돌아갔다고 보고했습니다. 또한, 연구에 따르면 북미 지역 은행의 89%, 유럽 및 MEA 지역 은행의 83%가 지속적으로 운영 탄력성을 향상시키고 있는 것으로 나타났습니다. 이와 대조적으로, 팬데믹이 초기에 영향을 미쳤던 아시아 태평양 지역 은행의 77%는 장기적인 변혁 프로젝트를 위한 핵심 뱅킹 솔루션의 구현과 혁신에 중점을 다시 두었습니다.

제너레이티브 AI의 영향

고급 AI 챗봇 및 가상 비서에 대한 수요 증가로 시장 성장 촉진

생성 AI고객 데이터를 분석하여 맞춤형 상품, 추천, 금융 조언을 제공함으로써 초개인화를 가능하게 합니다. 고급 AI 챗봇과 가상 비서가 고객 문의를 처리하고 실시간 지원을 제공하며 고객 만족도를 향상시킵니다. 은행은 AI 기반 코어 뱅킹 시스템을 활용하여 뱅킹 운영 효율성을 개선하고 사용자 경험을 향상시키고 있습니다. 예를 들어,

- 2024년 5월: Temenos는 뱅킹 플랫폼을 위한 새로운 생성 AI 솔루션을 공개했습니다. 이 솔루션은 Temenos Core 및 FCM(Financial Crime Mitigation) 솔루션과 통합될 수 있습니다. Generative AI 기술의 통합은 은행이 데이터와 관련하는 방식을 변화시키고 수익성과 생산성을 향상시켜 상당한 투자 수익을 실현할 것입니다.

- 2023년 10월: 프랑스에 본사를 둔 회사인 Sopra Banking Software는 AI 지원 코어 뱅킹 시스템을 출시했습니다. 은행이 디지털 서비스를 향상시킬 수 있도록 개발되었습니다. AI를 지원하는 이 코어 뱅킹 시스템을 통해 고객은 총 소유 비용(TCO)을 줄이면서 솔루션을 신속하게 채택할 수 있습니다.

시장 역학

시장 동인

SaaS 및 클라우드 기반 솔루션에 대한 수요 증가로 시장 성장 촉진

코어 뱅킹 소프트웨어 시장 성장의 주요 동인 중 하나는SaaSFinastra, FIS Global, Temenos AG 등 주요 소프트웨어 제공업체가 제공하는 클라우드 기반 뱅킹 플랫폼입니다. 이러한 클라우드 기반 플랫폼을 통해 은행 기관은 결제, 거래 및 기타 금융 운영을 효율적으로 모니터링할 수 있습니다. 생산성 향상과 운영 효율성 향상에 대한 요구가 시장 확대를 촉진하고 있습니다. 경쟁 우위를 확보하기 위해 주요 업체들은 적극적으로 신제품을 출시하고 있습니다. 예를 들어,

- 2023년 1월 케냐에 본사를 둔 핀테크 회사인 Kwara는 IRNET Coop을 인수하여 클라우드 기반 코어 뱅킹 플랫폼을 배포했습니다. 이번 인수를 통해 IRNET은 케냐 저축신용협동조합연맹(KUSCC)의 자회사였기 때문에 IRNET의 기존 소비자 기반에 대한 접근도 제공되었습니다. 이러한 발전은 기업 간의 클라우드 채택을 가속화하여 소비자에게 포괄적인 뱅킹 기능을 제공하는 것을 목표로 합니다.

시장 제약

핵심 뱅킹 부문의 개인 정보 보호에 대한 우려 증가와 데이터 유출로 인해 시장 성장이 저해됩니다.

금융 기관이 계속 증가하는 사이버 위협에 직면함에 따라 데이터 보안은 은행 경영진의 최우선 과제로 남아 있습니다. 고급 디지털 플랫폼을 활용함에도 불구하고 은행과 금융 서비스 제공업체는 여전히 사이버 공격과 데이터 유출에 취약하여 핵심 뱅킹 소프트웨어 시장에 심각한 위험을 초래합니다. 예를 들어,

- IBM의 2024년 데이터 침해 비용 보고서에 따르면 금융 회사는 데이터 침해당 평균 59억 달러의 손실을 입으며 이는 전 세계 평균보다 28% 더 높습니다. 금융 부문 공격의 48%는 악의적인 행위자에 의한 것이며, 33%는 사람의 실수로 인한 것입니다.

개인 정보 보호 문제, 소프트웨어 복잡성 및 보안 취약성이 수렴되면서 시장 성장이 둔화되고 있습니다. 향상된 기능을 통해 이러한 과제를 해결합니다.사이버보안조치, 암호화 및 규정 준수 기반 솔루션은 시장 확장을 유지하는 데 중요합니다.

시장 기회

코어 뱅킹에 RegTech의 통합은 시장 성장을 위한 잠재적인 기회를 창출하고 있습니다.

규제 기술(RegTech)을 핵심 뱅킹 시스템에 통합함으로써 은행이 위험을 관리하고 규정 준수 확인을 자동화하며 보고 프로세스를 간소화하는 방식을 변화시키고 있습니다. AI와 고급 데이터 분석을 활용하여레그테크수동 개입을 줄이면서 규정 준수 및 운영 효율성을 향상시킵니다. 전 세계 은행에서는 진화하는 지역 및 글로벌 규정을 준수하기 위해 RegTech를 점점 더 많이 채택하고 있습니다. 이러한 솔루션을 핵심 뱅킹 시스템에 통합하면 규정 준수 워크플로를 자동화하고 위험을 완화하며 투명성을 높이는 데 도움이 됩니다. 예를 들어:

- ACI 월드와이드실시간 규정 준수 모니터링, 사기 탐지, 자금 세탁 방지(AML) 기능을 핵심 뱅킹 플랫폼에 통합하는 솔루션을 제공합니다.

규제 환경이 계속 진화함에 따라 RegTech 통합은 은행이 규정을 준수하고 비용을 절감하며 운영 효율성을 향상시킬 수 있는 중요한 기회를 제공합니다.

코어뱅킹 소프트웨어 시장동향

디지털 혁신을 향한 성향으로 인해 시장 성장이 가속화되었습니다.

금융 기술 환경에서 소프트웨어는 금융 기술의 주요 부분이 되었습니다.디지털 변혁전 세계 은행의. 금융 기관이 운영 효율성을 개선하고 고객 경험을 향상하며 규정을 준수하기 위해 노력함에 따라 핵심 뱅킹 시스템의 도입은 전략적 필수 요소가 되었습니다.

코어 뱅킹 채택에 영향을 미치는 가장 중요한 시장 요인 중 하나는 은행 부문의 디지털 혁신이 빠르게 가속화된다는 것입니다. 은행이 디지털에 능숙한 고객과 민첩한 핀테크 경쟁사로부터 점점 더 큰 압력을 받고 있는 가운데, 전통적인 은행은 현대적인 코어 뱅킹 시스템에 막대한 투자를 하고 있습니다. 이러한 플랫폼은 일상적인 은행 운영의 중추를 형성할 뿐만 아니라 혁신을 위한 촉매제 역할도 합니다. 예를 들어:

- 2024년 1월 Bank of America CEO Brian Moynihan은 기술 이니셔티브에 38억 달러를 투자하겠다는 회사의 야심찬 계획을 공개하여 은행 부문의 혁신과 디지털 전환에 대한 의지를 보여주었습니다.

유연하고 효율적이며 접근 가능한 뱅킹 솔루션에 대한 수요가 시장에서 계속 증가하고 있습니다. 은행이 디지털 우선 전략으로 전환함에 따라 시장은 장기적인 산업의 성장과 혁신을 주도하는 상당한 수익 기회를 제공합니다.

세분화 분석

배포 통찰력으로

구독 모델에 대한 수요 급증으로 주요 부문에서 SaaS/호스팅 배포에 대한 수요가 증가했습니다.

배포에 따라 시장은 SaaS/호스팅 및 라이선스로 구분됩니다.

이 중 SaaS/호스팅이 가장 큰 핵심 뱅킹 소프트웨어 시장 점유율을 차지할 것으로 추정됩니다.2026년에는 67.54%예상 연구 기간 동안 CAGR이 가장 높습니다. 이러한 성장은 클라우드 기반 뱅킹 시스템에 대한 기업의 수요 증가에 기인합니다. 이러한 솔루션은 최종 사용자가 이자 계산, 대출 서비스, 인출 및 예금 처리 등 은행 활동을 개선하는 데 도움이 될 것입니다. Future of Cloud in Banking 보고서에 따르면 북미 은행의 60%가 향후 몇 년 동안 클라우드 투자를 늘릴 예정입니다. 마찬가지로 유럽 및 중동 아프리카의 82%, 아시아 태평양 지역의 83%가 클라우드 투자에 대해 시장을 클라우드 도입의 건전한 성장 방향으로 이끌고 있습니다.

보안 문제와 운영 비용을 줄이기 위해 라이선스 기반 뱅킹 솔루션의 채택이 증가함에 따라 라이선스는 급격한 성장을 나타낼 것으로 예상됩니다. 최종 사용자는 결제 처리자 없이도 금융 활동을 수행하기 위해 라이선스가 부여된 수많은 뱅킹 엔진을 구현하는 데 주력하고 있습니다. 예를 들어 Finacle은 다양한 은행에 범용 디지털 뱅킹 기능을 제공하는 Infosys에서 제공하는 라이선스 코어 뱅킹 소프트웨어 제품입니다.

은행 유형별 통찰력

대형 은행의 중앙 집중식 은행 시스템에 대한 필요성 증가로 시장 성장이 촉진되고 있습니다.

은행 유형에 따라 시장은 대형 은행, 중형 은행, 소형 은행, 지역 사회 은행 및 신용 조합으로 연구됩니다.

대형은행이 시장점유율 1위 차지30.66%2026년에는 유럽 연합 전역의 다양한 규제 요구 사항을 엄격하게 준수하기 때문입니다. 대형 은행은 하루에 수백만 건의 거래를 처리할 수 있으므로 중앙 집중식 은행 시스템의 배포는 시장 성장을 촉진하는 데 중요한 역할을 합니다.

전 세계의 커뮤니티 은행은 고객에게 기술적으로 발전된 금융 서비스 경험을 제공하기 위해 디지털 뱅킹 솔루션 채택에 중점을 두고 있습니다. 이로 인해 커뮤니티 은행은 예측 기간 동안 18.8%의 가장 높은 CAGR로 성장할 것으로 예상됩니다.

이 보고서가 비즈니스 최적화에 어떻게 도움이 되는지 알아보려면, 애널리스트와 상담

최종 사용자 통찰력으로

기업금융, 선진금융시스템 도입으로 탄력 강화

최종 사용자를 기반으로 시장은 소매 금융, 재무, 기업 금융 및 자산 관리로 연구됩니다.

기업금융 부문이 지배적인 점유율을 차지할 가능성이 높습니다.2026년에는 27.14%.예상 기간 동안. 사용자들 사이에서 온라인 및 모바일 뱅킹 소프트웨어의 채택이 증가함에 따라 기업 뱅킹은 뱅킹 활동을 실시간으로 추적하고 모니터링할 수 있습니다.

자산 관리 부문은 가장 높은 성장률을 보일 것으로 예상되며 향후 몇 년 동안 견인력을 얻을 것으로 예상됩니다. 이 부문의 성장을 위한 주요 요인은 디지털화 및 프로세스 자동화의 증가와 투자 모듈에 대한 수요 증가입니다. 게다가 소매 금융 및 재무 전반에 걸쳐 이러한 뱅킹 솔루션의 구현이 증가하면서 시장 성장이 촉진될 것으로 예상됩니다.

코어 뱅킹 소프트웨어 시장 지역 전망

지역 분석을 기반으로 시장은 북미, 유럽, 아시아 태평양, 중동 및 아프리카 및 남미 전역에서 연구됩니다.

북아메리카

North America Core Banking Software Market Size, 2025 (USD Billion)

이 시장의 지역 분석에 대한 추가 정보를 얻으려면, 무료 샘플 다운로드

북아메리카 2025년에는 83억 1천만 달러, 2026년에는 96억 달러의 가치로 시장을 장악했습니다. 북미 시장은 정부 은행 및 금융 기관의 투자로 인해 뱅킹 소프트웨어 시장을 주도하고 있습니다. 시장의 주요 업체들은 전 세계에 서비스를 제공하기 위해 고급 코어 뱅킹 소프트웨어 솔루션을 개발하는 데 주력하고 있습니다. 또한 미국, 캐나다 등 국가의 국책은행과 금융기관도 핵심 금융서비스 도입에 많은 투자를 하고 있다. 또한 이들 국가에는 핵심 뱅킹 소프트웨어 및 서비스를 제공하는 서비스 제공업체가 상당히 많습니다. 미국 시장은 2026년까지 68억 3천만 달러에 이를 것으로 예상됩니다. 예를 들어,

- 2024년 1월: Temenos AG와 Deloitte US는 미국 금융 기관이 저렴한 비용으로 클라우드에서 핵심 뱅킹 및 결제 현대화를 가속화할 수 있도록 기술 솔루션을 제공하기 위해 파트너십을 체결했습니다.

무료 샘플 다운로드 이 보고서에 대해 더 알아보려면.

미국은 2024년에 가장 큰 시장 점유율을 차지했습니다. 미국 전역의 주요 플레이어는 혁신 기술 제공업체와 적극적으로 협력하여 핵심 뱅킹 소프트웨어에 투자할 가능성이 높습니다. 온라인 뱅킹 애플리케이션, 금융 기관의 증가, 클라우드 기술의 발전은 미국 시장의 성장을 강화할 가능성이 높습니다.

이 보고서가 비즈니스 최적화에 어떻게 도움이 되는지 알아보려면, 애널리스트와 상담

유럽

유럽은 핵심 뱅킹 소프트웨어 시장의 상당 부분을 차지할 것으로 예상됩니다. 이러한 성장은 클라우드 서비스 채택 증가, 은행 및 금융 부문의 데이터 생성 급증, 고급 은행 애플리케이션 채택에 대한 정부 및 공공 지출 증가에 따른 것입니다. 영국 시장은 2026년까지 13억 8천만 달러에 이를 것으로 예상되며, 독일 시장은 2026년까지 11억 8천만 달러에 이를 것으로 예상됩니다. 예를 들어,

- 유럽 조직에 따르면 유럽 조직의 약 70%가 워크로드를 클라우드로 마이그레이션하고 있습니다. 이는 주로 클라우드 사용으로 인한 비용 최적화에 기인하며, 약 50%의 조직이 비즈니스 효율성을 높이기 위해 클라우드 우선 전략을 배포했습니다.

이는 주요 기업이 영국, 독일, 프랑스, 스페인, 이탈리아 및 기타 국가에서 핵심 뱅킹 소프트웨어 제공을 확장할 수 있는 다양한 시장 기회를 창출할 것입니다.

아시아 태평양

아시아 태평양 시장은 예측 기간 동안 가장 높은 CAGR로 성장할 것으로 예상됩니다. 이 지역의 정부와 은행은 운영 효율성, 규정 준수 및 고객 경험을 향상하기 위해 은행 인프라를 적극적으로 현대화하고 있습니다. 예를 들어, 인도, 인도네시아, 필리핀 정부는 은행 시스템을 사용하지 않는 사람들을 위한 은행 업무를 장려합니다. 이 요인은 비용 효율적인 코어 뱅킹 소프트웨어 솔루션에 대한 수요를 증가시킵니다.

중동 및 아프리카

중동과 아프리카에서는 최종 용도 은행 스타트업과 국내 금융 기관의 수가 증가함에 따라 시장이 신흥 단계에 있습니다. 또한 사우디아라비아의 비전 2030, 쿠웨이트의 비전 2035, UAE의 스마트 정부 이니셔티브 등 경제 다각화 전략에 대한 정부의 비전이 은행의 디지털화를 추진하고 있습니다. 일본 시장은 2026년까지 12억 1천만 달러, 중국 시장은 2026년까지 24억 5천만 달러, 인도 시장은 2026년까지 5억 6천만 달러에 이를 것으로 예상됩니다.

남아메리카

남미 시장은 정부와 은행 및 금융과 같은 부문의 주요 업체의 투자 증가로 인해 진화하는 단계에 있습니다. 이 지역의 은행 부문은 효율성, 규제 준수 및 고객 참여를 개선하기 위해 인프라를 현대화하는 은행과 함께 상당한 디지털 혁신을 겪고 있습니다. 예를 들어,

- ISG(Information Services Group)가 발표한 새로운 연구 보고서에 따르면, 브라질의 은행들은 증가하는 시장 경쟁을 유지하기 위해 보다 대응력이 뛰어난 핵심 뱅킹 및 결제 플랫폼을 선택하고 있습니다.

경쟁 환경

주요 산업 플레이어

시장 성장을 촉진하기 위한 주요 업체 간의 협력 및 파트너십

기업은 소프트웨어 제공을 강화하고 시장 점유율을 확대하기 위해 기술 혁신가 및 클라우드 서비스 제공업체와 파트너십을 형성하고 있습니다. 예를 들어,

- 2025년 1월, 클라우드 뱅킹 플랫폼인 10x Banking과 DLT Apps가 제휴하여 금융 기관의 데이터 마이그레이션을 혁신했습니다. 이번 파트너십은 AI 기반 도구를 활용해 복잡한 기존 시스템과 최신 핵심 뱅킹 플랫폼을 마이그레이션하는 데 수반되는 마찰을 해결하는 것을 목표로 합니다.

프로파일링된 주요 핵심 뱅킹 소프트웨어 회사 목록

- Edgeverve Systems Limited(Infosys)(인도)

- Temenos 본사 SA(스위스)

- 오라클 주식회사(우리를.)

- 피델리티 국가정보서비스(National Information Services)(우리를.)

- Tata Consultancy Services Limited (인도)

- Fiserv, Inc. (미국)

- Intellect Design Arena Ltd(인도)

- 피나스트라 인터내셔널 리미티드(영국)

- Mambu GmbH (독일)

- 10x Banking Technology Limited(영국)

- SDK.금융(우크라이나)

- 백베이스(네덜란드)

- 엔시노(미국)

- SAP SE(독일)

- CGI(캐나다)

- 알카미테크놀로지(미국)

- 잭 헨리 앤 어소시에이츠(미국)

- DeshDevs(영국)

- 보안결제(미국)

- Sopra 뱅킹 소프트웨어(프랑스)

...그리고 더

주요 산업 발전

- 2025년 1월Infosys가 전체 지분을 소유한 자회사이자 EdgeVerve Systems의 일부인 Infosys Finacle은 은행에 대차대조표 노출에 대한 전사적 관점을 제공하는 위험 관리 솔루션인 Finacle 자산 부채 관리 솔루션을 출시했습니다.

- 2025년 1월,Intellect Design Arena Ltd는 Coforge와 전략적 파트너십을 체결했습니다. 이번 협력은 Intellect의 플랫폼인 eMACH.ai 및 iTurmeric을 활용하여 금융 기관이 중단을 최소화하면서 시스템을 현대화할 수 있도록 지원합니다.

- 2025년 1월,Intellect Design Arena Limited의 소비자 금융 부문인 Intellect Global Consumer Banking(iGCB)은 eMACH.ai 카드 플랫폼의 개선을 발표했습니다. Thales payShield HSM의 통합으로 은행 및 금융 기관의 차세대 보호를 목표로 보안 및 인증의 추가 계층이 도입되었습니다.

- 2024년 12월, Fiserv, Inc.는 200개 이상의 신용 조합에 서비스를 제공하는 고객 소유 핀테크 회사인 COCC와의 관계를 확장했습니다. 이번 파트너십은 Fiserv의 Experience Digital(XD)을 기반으로 하는 디지털 뱅킹 솔루션을 제공하여 금융 서비스 표준을 변화시키는 지속적인 혁신의 길을 열었습니다.

- 2024년 10월,INDEXO는 Mambu의 클라우드 뱅킹 플랫폼을 기반으로 라트비아인을 위한 새로운 종합 뱅킹 경험을 출시했습니다. 이 플랫폼은 일상적인 은행 업무 및 금융 대출 분야에서 향상된 서비스를 제공합니다.

투자 통찰력 및 기회

시장의 주요 투자 영역은 다음과 같이 고려됩니다.

- AI 및 자동화: 핵심 뱅킹 소프트웨어에 AI 및 자동화 기술을 구현하면 사기 탐지, 위험 관리 및 개인화된 뱅킹이 향상됩니다.

- 블록체인 기술: 벤더들은 거래 보안 및 디지털 신원 관리를 개선하기 위해 CBS에 블록체인 기술을 채택하는 데 주력하고 있습니다.

- 또한 네오뱅크와 핀테크 스타트업이 뱅킹 시스템에서 디지털 기술을 사용하여 기존 뱅킹을 혁신함에 따라 유연한 API 기반 코어 뱅킹 시스템에 대한 수요가 증가하고 있습니다.

보고서 범위

이 보고서는 시장에 대한 자세한 분석을 제공하고 선도 기업, 뱅킹 유형, 배포 및 서비스 최종 사용자와 같은 주요 측면에 중점을 둡니다. 게다가, 이 보고서는 시장 동향에 대한 통찰력을 제공하고 주요 산업 발전을 강조합니다. 위의 요소 외에도 보고서에는 최근 몇 년간 시장 성장에 기여한 여러 요소가 포함되어 있습니다.

커스터마이징 요청 광범위한 시장 정보를 얻기 위해.

보고서 범위 및 세분화

|

기인하다 |

세부 |

|

학습기간 |

2021년부터 2034년까지 |

|

기준 연도 |

2025년 |

|

추정연도 |

2026년 |

|

예측기간 |

2026년부터 2034년까지 |

|

역사적 기간 |

2021-2024 |

|

성장률 |

CAGR17.402026년부터 2034년까지 % |

|

단위 |

가치(미화 10억 달러) |

|

분할 |

배포별

은행 유형별

최종 사용자별

지역별

|

|

보고서에 소개된 회사 |

Edgeverve Systems Limited(Infosys)(인도), Temenos Headquarters SA(스위스), Oracle Corporation(미국), Fidelity National Information Services(미국), Tata Consultancy Services Limited(인도), Fiserv, Inc.(미국), Intellect Design Arena Ltd(인도), Finastra International Limited(영국), Mambu GmbH(독일) 및 10x Banking Technology Limited (영국) |

자주 묻는 질문

2034년에는 시장 규모가 837억8000만 달러에 달할 것으로 예상된다.

2025년 시장 가치는 196억 7천만 달러로 평가되었습니다.

시장은 예측 기간 동안 CAGR 17.40%로 성장할 것으로 예상됩니다.

최종 사용자별로는 기업금융이 시장을 주도할 것으로 예상된다.

SaaS 및 클라우드 기반 솔루션에 대한 수요 증가로 시장 성장 촉진

Edgeverve Systems Limited(Infosys), Temenos Headquarters SA 및 Oracle Corporation이 시장의 선두주자입니다.

북미는 가장 높은 시장 점유율을 차지할 것으로 예상됩니다.

전문가에게 문의하세요 전문가와 상담하세요