Monitoramento de transações no tamanho, análise de ações e indústria do mercado de fintech, por implantação (nuvem e no local), por tipo corporativo (pequenas e médias empresas e grandes empresas), por aplicação (verificação de identidade, triagem de transações e monitoramento contínuo, 202, 2025, 2025, 2025, 2025, 2025, 2025, 2025, 2025, 2025, 2025, 2025, 2025, 2025, 2025, 2025.

PRINCIPAIS INFORMAÇÕES DE MERCADO

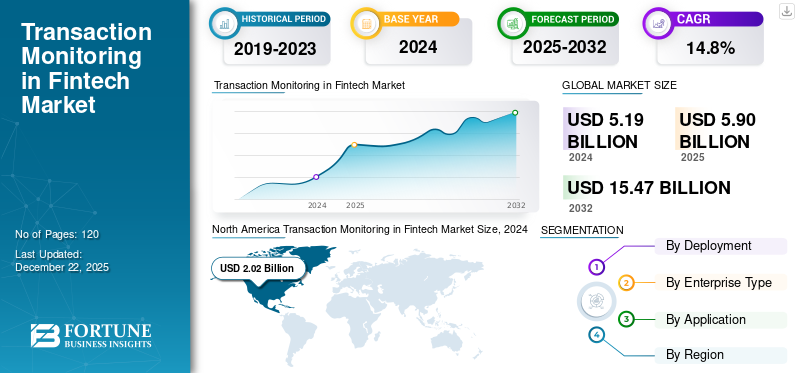

O monitoramento global de transações no tamanho do mercado de fintech foi avaliado em US $ 5,19 bilhões em 2024. O mercado deve crescer de US $ 5,90 bilhões em 2025 para US $ 15,47 bilhões em 2032, exibindo um CAGR de 14,8% durante o período de previsão.

O monitoramento de transações no mercado de fintech compreende a análise de transações financeiras para identificar atividades suspeitas. No mundo em evolução das finanças digitais, as empresas de fintech dependem amplamente de tecnologias e algoritmos avançados para monitorar transações em tempo real e detectar qualquer anormalidade que possa direcionar riscos potenciais.

Monitoramento da transaçãoé uma solução essencial na FinTech para as empresas, pois ajuda a manter a confiabilidade de suas operações, regulamentos obedecos e salvaguardas contra crimes financeiros em menos tempo. Por exemplo,

- De acordo com o relatório Associação de Examinadores de Fraudes Certificados (ACFE), as empresas com soluções de monitoramento de transações ativas identificam fraudes 58% mais rápidas do que as privadas de tais sistemas, minimizando as perdas médias de fraude em cerca de 33%.

Impacto da IA generativa

A crescente necessidade de proteger contra fraudes cibernéticos para criar várias oportunidades de mercado

Como fintech eAI generativaMerge, eles ajudam a redefinir o setor financeiro. Oferece novas oportunidades para os fornecedores de fintech. A Gen AI ajuda a FinTech em várias áreas, como segurança cibernética e gerenciamento de riscos, simplificação operacional e minimização de custos, conformidade regulatória automatizada e maximização do lucro, entre outros.

A IA generativa desempenha um papel essencial no monitoramento das atividades de transação mais rápidas. Rapidamente reconhece padrões incomuns, desbotando possíveis irregularidades ou manipulações. O gerenciamento em tempo real das transações é essencial para manter a conformidade e a integridade do mercado. Ele garante práticas justas e protege a estabilidade do mercado e os interesses da instituição.

Além disso, com transações de fintech gerenciando bilhões de dólares todos os dias, é necessário implementarsegurança cibernéticamedidas. Portanto, Genai está crescendo em termos de renovação de segurança cibernética em transações de fintech. Por exemplo,

- De acordo com a Pesquisa de Fraude e Crime Financeiro 2024 pela Biocatch, 72% dos profissionais afirmaram que sua empresa enfrentava casos de identidades falsas enquanto integrando novos clientes.

Impacto das tarifas recíprocas

O anúncio de novas tarifas aumentou a incerteza na política econômica, que geralmente enfraquece as atividades econômicas, levando a empresas e famílias a adiar seu investimento, decisões de consumo e contratação. A improbabilidade da política econômica pode ser quantificada alavancando o índice de incerteza da política econômica (EPU), uma medida desenvolvida para capturar incerteza nas decisões de política econômica.

Um aumento nas tarifas pode levar a guerras comerciais em diferentes países, como EUA, China, Vietnã e outros. Portanto, afetará as transações transfronteiriças em todo o mundo.

Esse impacto econômico pode resultar em menos investimentos financeiros, reduzindo assim as transações financeiras. Assim, pode dificultar o progresso geral do mercado em diferentes países.

Monitoramento de transações nas tendências do mercado de fintech

Proliferação de soluções baseadas em IA e aprendizado de máquina para impulsionar a expansão do mercado

A incorporação deInteligência Artificial (AI)E o aprendizado de máquina (ML) em programas de conformidade com crimes financeiros deve crescer significativamente.

Estima -se que a incorporação da inteligência artificial (IA) e do aprendizado de máquina (ML) nos planos de conformidade com criminalidade financeira progride significativamente. Os sistemas baseados em IA estão sendo instalados para identificar padrões multifacetados em transações financeiras, aumentando a produtividade e a precisão do reconhecimento de atividades suspeitas. Por exemplo,

De acordo com a pesquisa do especialista do setor, atualmente, 62% das instituições financeiras estão aproveitando a IA e o ML em certas capacidades para operações de LBC, e isso deve crescer para 90% em 2025.

Comaprendizado de máquina, As soluções da AML estão se tornando mais refinadas na identificação de estratégias sutis de lavagem de dinheiro, como estruturar ou camadas. Os protótipos preditivos estão sendo progressivamente implementados para destacar padrões incomuns que os sistemas habituais orientados a regras podem perder, minimizando falsos positivos.

Prevê-se que o monitoramento de transações em tempo real do provável crime financeiro se torne a norma. O poder de manuseio rápido da IA permite uma identificação mais rápida de transações duvidosas, minimizando o tempo entre descoberta e resposta.

Dinâmica de mercado

Motoristas de mercado

Precisão crescente de aderir às obrigações de conformidade da LMA para impulsionar a demanda por soluções de monitoramento de transações em fintech

O monitoramento de transações no mercado de fintech faz parte dos requisitos da equipe de conformidade com lavagem de dinheiro (AML) estabelecidos pelas autoridades reguladoras. Esses regulamentos são práticas padrão que as empresas da FinTech e outras instituições financeiras precisam seguir e adotar para permanecer em conformidade.

As empresas da Fintech precisam atender às solicitações de AML/KYC, que compreendem vários processos, como triagem de LBC, verificação de documentos e relatórios de atividades ilegais, entre outras obrigações. Para abordar a questão da lavagem de dinheiro da FinTech, as empresas precisam observar continuamente as transações de clientes e avaliar os dados atuais e históricos do cliente para obter informações amplas sobre a atividade do cliente. Portanto, vários governos nacionais estão implementando regulamentos de conformidade com AML para evitar fraudes nas transações. Por exemplo,

- Em outubro de 2024,O governo indiano aliado a empresas de fintech para desenvolver um sistema indígena anti-lavagem de dinheiro (AML) e monitoramento de transações adaptadas para lidar com fraude financeira no país.

Restrições de mercado

Falsos positivos na identificação de transações de fintech podem dificultar o crescimento do mercado

O monitoramento da transação em sistemas de fintech pode criar avisos falsos positivos, onde as transações genuínas são identificadas como suspeitas. Lidar e examinar esses positivos errados pode ser intensivo em recursos e demorados, levando a interrupções na identificação e resolução de atividades fraudulentas. Por exemplo,

- Uma transação comercial genuína pode ser sinalizada como suspeita devido a padrões incomuns, mas pode ser identificada como uma ocorrência única depois.

- Transações relacionadas a clientes com nomes comuns que combinam nomes nas listas de observação do governo podem levar a falsos hits.

Esses falsos positivos podem ter implicações substanciais para as empresas de fintech. Eles podem levar ao aumento dos custos operacionais, pois recursos extras são obrigatórios para examinar e limpar transações identificadas. Assim, a incapacidade de identificar avisos positivos falsos pode dificultar o monitoramento de transações emFintech Marketcrescimento.

Oportunidades de mercado

Integração do blockchain com o monitoramento de transações na Fintech para abrir inúmeras oportunidades de mercado

A fusão do monitoramento tradicional de transações com mecanismos blockchain gera novas competências robustas para segurança e transparência. As empresas e as instituições financeiras da Fintech estão incorporando progressivamente o blockchain em suas estruturas de monitoramento para melhorar a imutabilidade e a rastreabilidade dos registros de transações.

O sistema de monitoramento associado ao blockchain ajuda a criar trilhas de auditoria permanente à prova de violação, ao mesmo tempo em que capacita a verificação em tempo real das transações em redes distribuídas. A integração oferece maior transparência, visibilidade de transação transfronteiriça aprimorada, requisitos de reconciliação minimizados e muitos outros benefícios. Portanto, os participantes do mercado estão desenvolvendo e introduzindo novas soluções orientadas a blockchain para obter uma melhor segurança. Por exemplo,

- Em setembro de 2024,A inteligência de cristal colaborou com uma junção clara para reforçar o controle regulatório e o monitoramento de transações para ativos digitais. Com a parceria, a Crystal incorpora sua análise avançada de blockchain e garante mecanismos de conformidade dentro da estrutura de gerenciamento de riscos de junção clara para melhorar as ações de segurança de seus clientes institucionais em todo o mundo.

Portanto, a incorporação do blockchain abre várias oportunidades de mercado.

Descarregue amostra grátis para saber mais sobre este relatório.

Análise de segmentação

Por implantação

O segmento em nuvem assume a liderança devido ao aumento da necessidade de melhorar a conformidade e a segurança dos dados

Com base na implantação, o mercado é bifurcado na nuvem e no local.

O segmento em nuvem é responsável pela maior participação de mercado e deve crescer com o CAGR mais alto durante o período de previsão, devido ao aumento das empresas de fintech que entram em soluções avançadas baseadas em nuvem. As soluções orientadas à nuvem melhoram a conformidade e a segurança dos dados, desenvolvendo confiança nos serviços financeiros. A incorporação em nuvem minimiza os custos, aprimora a recuperação de desastres e acelera a inovação financeira. Por exemplo,

- Em junho de 2023,O Google Cloud lançou uma ferramenta AML orientada pela IA (lavagem de dinheiro) para instituições financeiras para identificar com mais eficiência e proficiência a lavagem de dinheiro. A AI AI da Google Cloud oferece um aprendizado de máquina combinado (ML)-gerou a pontuação de risco do cliente como substituto da transação orientada por regras notificando.

Por tipo corporativo

Regulamentos graves de conformidade para impulsionar a demanda por monitoramento transacional entre pequenas e médias empresas

Por tipo corporativo, o mercado é classificado como pequenas e médias empresas e grandes empresas.

Prevê-se que pequenas e médias empresas cresçam com o maior CAGR durante o período de previsão. A obediência da lavagem de dinheiro (AML) tornou-se mais multifacetada, construindo ferramentas de triagem automatizadas cruciais não apenas para grandes empresas, mas também para pequenas e médias empresas (PMEs). À medida que os requisitos regulamentares endurecem, as PME precisam adotar abordagens eficazes de conformidade para mitigar riscos reputacionais e financeiros. Tais fatores contribuem para a crescente taxa de crescimento das PME no mercado.

As grandes empresas detêm a maior participação de mercado para o ano de 2024. Como as grandes empresas precisam lidar com um grande número de transações financeiras, a necessidade de proteger e usar o monitoramento de transações nas soluções de fintech também aumenta. Diferentes tipos de monitoramento de transações na fintech são facilmente obtidos para essas empresas que a aproveitam para melhorar a velocidade e a precisão do processo aprimorado de due diligence (EDD), identificar e interromper a fraude e analisar dados transacionais para descobrir a lavagem de dinheiro.

Por aplicação

O aumento do foco na prevenção de atividades fraudulentas aumenta o crescimento do segmento de detecção e prevenção de fraude

Por aplicação, o mercado é segmentado em verificação de identidade, triagem de transações e monitoramento contínuo, lavagem anti-dinheiro,Detecção e prevenção de fraudee outros (detecção de proxy, etc.).

O segmento de detecção e prevenção de fraudes domina o mercado e deve aumentar com o CAGR mais alto durante o período de previsão. O crescente número de atividades fraudulentas em vários domínios da FinTech aumenta a demanda por soluções para evitar fraudes. A triagem e o monitoramento da transação, juntamente com a integração protegida, são as maneiras anteriores de identificar e deter a fraude da fintech. Por exemplo,

- De acordo com o relatório de fraude de identidade da Sumsub 2023, a taxa de fraude de identidade circunstâncias no setor de fintech aumentou 73% entre 2021 e 2023, de 0,67% para 1,16% - moderadamente um aumento em pouco tempo.

A lavagem de dinheiro manteve uma prática de mercado decente a seus vários benefícios, como analisar transações em tempo real para identificar atividades apreensivas e proteger a conformidade com as regras, oferecendo benefícios como segurança aprimorada, gerenciamento de riscos aprimorado, perdas financeiras minimizadas e redução de falsos positivos.

Monitoramento de transações no Fintech Market Regional Outlook

Por geografia, o mercado é categorizado na América do Norte, Europa, Ásia -Pacífico, Oriente Médio e África e América do Sul.

América do Norte

North America Transaction Monitoring in Fintech Market Size, 2024 (USD Billion)

Para obter mais informações sobre a análise regional deste mercado, Descarregue amostra grátis

A América do Norte foi responsável pela maior participação de mercado em 2024, devido à maior adoção e implementação das tecnologias da FinTech. Os EUA também têm uma enorme presença de empresas de tecnologia financeira que estão aumentando o uso dessas soluções transacionais na região. Maior adoção de várias implementações de fintech, como finanças incorporadas,abrir bancosServiços financeiros, banco líquido, Regtech e outras implantações auxiliam o monitoramento de transações da região na participação de mercado da FinTech. Por exemplo,

- Segundo especialistas do setor, cerca de 90% dos indivíduos nos EUA atualmente aproveitam os serviços da FinTech. Assim, estimula as empresas da FinTech a acompanhar as tendências e implementar proativamente tecnologias emergentes avançadas para oferecer o nível de serviços antecipados.

Europa

Prevê -se que a Europa progride com uma taxa de crescimento substancial. A região tem a presença de um número máximo de atores -chave em países como o Reino Unido, Alemanha, França e Espanha, entre outros, que ajudam o progresso do mercado da região. A região também possui um número crescente de startups e investimentos da FinTech que contribuem para o crescimento do mercado da região. Por exemplo,

- De acordo com os especialistas do setor, o Reino Unido domina o mercado de fintech na Europa, considerando 40% dos principais acordos no país no segundo trimestre de 2024.

Ásia -Pacífico

A Ásia -Pacífico deve crescer com o maior CAGR durante o período de previsão, devido ao crescimento de serviços financeiros digitais em países como Índia, Coréia do Sul, Japão, Austrália e outros países. À medida que os serviços financeiros digitais aumentam de popularidade, o requisito para melhorar a privacidade de dados e a segurança cibernética também aumenta. Os clientes exigem plataformas seguras, e destacar a segurança cibernética não apenas protege os usuários, mas também ajuda a FinTech a obter uma vantagem competitiva em um cenário progressivamente digital. Por exemplo,

- De acordo com os especialistas do setor, as principais tendências que provocam experiências de usuário na Ásia -Pacífico incluem super aplicativos e finanças incorporadas (25,6%), APIs bancárias abertas (23,7%) epagamentos transfronteiriços(24,1%).

Oriente Médio e África e América do Sul

O crescimento do banco digital, serviços financeiros e seguro e a crescente adoção de soluções de fintech contribuem para um aumento nas taxas de crescimento no Oriente Médio e na África e na América do Sul. Países como Brasil, Turquia, Emirados Árabes Unidos e África do Sul também atraíram vários investimentos em capital de risco em FinTech. Tais fatores ajudam o monitoramento da transação no desenvolvimento do mercado de fintech nessas regiões.

Cenário competitivo

Principais participantes do setor

Novos inovações e colaborações de produtos ajudam os principais players a ampliar a expansão dos negócios

Os participantes do mercado, como Oracle Corporation, Santion Scanner, Nice Actimize, FICO e SAS Institute Inc., entre outros jogadores, estão introduzindo novas ferramentas para melhorar sua posição no mercado. Esses jogadores estão alavancando desenvolvimentos tecnológicos modernizados, atendendo à demanda das empresas de fintech e atingindo uma vantagem competitiva. Eles priorizam o aprimoramento de ofertas de soluções e alianças estratégicas, fusões e investimentos para fortalecer seu portfólio.

Lista de principais transações de monitoramento de transações em empresas de fintech perfiladas

- Oracle Corporation (EUA)

- Shufti (Reino Unido)

- Scanner Scanner(REINO UNIDO.)

- FICO (EUA)

- SAS Institute Inc. (EUA)

- FIS (EUA)

- Ondato (Reino Unido)

- Bom actimizar(NÓS.)

- Acuity Knowledge Partners (Reino Unido)

- Moody's Corporation (EUA)

- Vigilante da AML(NÓS.)

- Unit21, Inc.(NÓS.)

- Merkle Science (EUA)

- ANAPTYSS (Geórgia)

Principais desenvolvimentos da indústria

- Abril de 2025:A Amlyze introduziu a Amltrix, uma iniciativa de conhecimento aberto desenvolvido para normalizar e transformar a defesa contra a lavagem de dinheiro. Serve como um gráfico de conhecimento da AML, formando táticas de lavagem de dinheiro, métodos e indicadores de risco em um formato sem esforço.

- Abril de 2025:O NICE Actimize afirmou que a acessibilidade dos agentes da XEDE a IA a serem integrados às soluções XEcted AI Framl. Os agentes da IA do XECE são desenvolvidos para combater o crime financeiro e a fraude, incorporando perfeitamente as operações de trabalho para identificar riscos emergentes e minimizar a tensão operacional.

- Janeiro de 2025:A incubadora da LBA e o observador da AML formou uma aliança estratégica para fortalecer a estrutura de conformidade para as instituições financeiras. A parceria unifica a tecnologia inventiva com profunda proficiência regulatória para gerar um forte ecossistema de conformidade com LBC.

- Setembro de 2024:A Oracle lançou um Serviço de Gerenciamento de Crimes Financeiros e Conformidade desenvolvido para ajudar a FinTech, bancos e outras organizações financeiras reconhecem prováveis contextos de crimes financeiros e conformidade e reduzem os custos de conformidade.

- Outubro de 2023:Amlyze e Shufti Pro colaboraram para melhorar os serviços da LBC. Com a parceria, a Amlyze integra os serviços de verificação de identidade do Shufti Pro para melhorar ainda mais sua linha de produtos do módulo de conformidade atual. A Amlyze, uma empresa de regtech, é especializada em soluções de crimes antifinanciais para fintechs, empresas de criptografia e neo-bancos.

Cobertura do relatório

O relatório fornece uma análise detalhada do mercado e se concentra em aspectos -chave, como empresas líderes, tipos de produtos/serviços e principais aplicações de monitoramento de transações no mercado de fintech. Além disso, o relatório oferece informações sobre as tendências do mercado e destaca os principais desenvolvimentos da indústria. Além dos fatores acima, o relatório abrange vários fatores que contribuíram para o crescimento do mercado nos últimos anos.

Pedido de Personalização Para obter informações abrangentes sobre o mercado.

Scopo e segmentação de relatório

|

ATRIBUTO |

DETALHES |

|

Período de estudo |

2019-2032 |

|

Ano base |

2024 |

|

Ano estimado |

2025 |

|

Período de previsão |

2025-2032 |

|

Período histórico |

2019-2023 |

|

Taxa de crescimento |

CAGR de 14,8% de 2025 a 2032 |

|

Unidade |

Valor (US $ bilhões) |

|

Segmentação |

Por implantação

Por tipo corporativo

Por aplicação

Por região

|

Perguntas Frequentes

O mercado deve atingir US $ 15,47 bilhões até 2032.

Em 2024, o mercado foi avaliado em US $ 5,19 bilhões.

O mercado deve crescer a uma CAGR de 14,8% durante o período de previsão.

Por implantação, o segmento em nuvem lidera o mercado.

A crescente necessidade de aderir às obrigações de conformidade da LMA para impulsionar a demanda por soluções de monitoramento de transações na FinTech.

O Oracle Corporation, Santion Scanner, Nice Actimize, FICO e SAS Institute Inc. são os principais players do mercado.

A América do Norte manteve a maior participação de mercado em 2024.

Por aplicação, espera -se que a detecção e prevenção de fraudes cresçam com o maior CAGR durante o período de previsão.

Entre em contacto com os nossos especialistas Fale com um especialista

Relatórios relacionados

-

US +1 833 909 2966 (chamada gratuita)

-

Entre em contacto connosco