财产和意外伤害保险市场规模、份额和行业分析,按保险类型(住宅保险、商业保险、车辆保险等)、分销渠道(直接渠道和间接渠道)、最终用户(个人、企业和政府)以及区域预测,2026年至2034年

主要市场见解

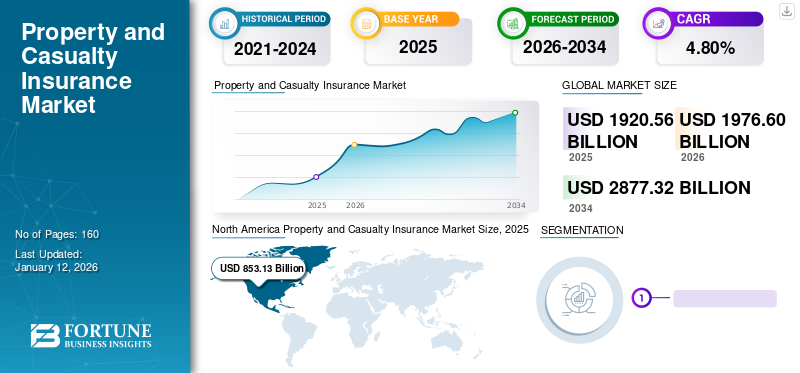

全球财产险市场规模以美元计价1,920.56到 2025 年,该市场预计将增长 10 亿美元1,976.602026 年 10 亿美元2,877.32到 2034 年将达到 10 亿美元,复合年增长率为4.80%在预测期内。北美占据全球市场的主导地位44.40%2025年。

推动增长的因素包括政府法规、频繁的气候变化、技术创新和消费者意识的提高。财产与意外伤害保险市场包括车辆保险、住宅和商业财产保险、租房保险等。气候风险、相关政策、经济发展和城市化推动了各地区对财产和意外伤害 (P&C) 保险的需求。 State Farm、人保财险、伯克希尔哈撒韦公司、安联保险和伦敦劳合社是市场上的一些顶级参与者。这些知名企业正在通过投资协作和伙伴关系战略来渗透其市场份额。

政府监管政策为非寿险市场带来市场机会。例如,2024 年 7 月,印度政府提出了一项新法案,其中包括向将提供人寿保险、健康保险和一般保险的保险公司颁发综合牌照。

下载免费样品 了解更多关于本报告的信息。

全球财产和意外伤害保险市场概览

市场规模:

- 2025 年价值:美元1,920.56十亿

- 2034 年预测值:美元2,877.32亿元,复合年增长率为4.80%2026年至2034年

市场份额:

- 区域负责人:北美举办44.40%在高保险意识和车辆/房屋拥有率的推动下,到 2025 年,市场份额将增加。

- 增长最快的地区:由于中产阶级收入的增加和数字保险渠道的增加,预计亚太地区的复合年增长率最高。

- 最终用户领导者:由于个人汽车和财产保险的日益普及,个人细分市场在 2023 年处于领先地位。

行业趋势:

- 数字化:使用人工智能和数据分析来简化索赔和承保。

- 气候风险管理:保险公司开发先进产品来应对环境威胁。

- 网上发行:保险科技和数字平台提高了可及性和覆盖范围。

驱动因素:

- 自然灾害激增:由于天气相关风险,对财产保险的需求增加。

- 城市发展:更多的房屋、车辆和基础设施正在推动保险需求。

- 监管支持:政府的指令和框架改善了保险的采用。

- 技术整合:数字化转型正在重塑运营和客户体验。

发展中国家和新兴国家的弹性基础设施投资可提高市场份额。经济发展、利率降低和气候风险高也在推动市场发展。人们对保险服务及其好处的认识将日益支持印度等新兴和发展中国家的市场扩张。

然而,由于数字基础设施有限和临时封锁,COVID-19 大流行对市场产生了重大影响。保险产品的转变和运营变化进一步支持了数字化转型在保险领域。不断变化的监管环境、消费者风险意识的增强以及各国可支配收入的增长,增强了非寿险的市场需求。

生成人工智能的影响

运营和客户体验优势推动市场进步

生成式人工智能或人工智能平台工具可以通过提供保险产品的详细分析来轻松与客户互动。有多种工具可以对企业资产进行风险评估,从而简化客户对正确保险产品的需求。此外,人工智能有助于比人工干预更快地分析和处理索赔,最终提高最终用户的效率。人工智能应用帮助客户获取与保单和保险产品相关的信息。

关税的影响

投资波动和贸易关税减缓市场增长

美国跨境投资和贸易关税的波动将进一步限制市场的增长。前所未有的市场状况、投资波动和消费者行为的转变将进一步减缓财产和意外伤害保险市场的增长。贸易关税导致的政策成本增加预计将对消费者的支出和财务决策产生重大的短期影响。

市场动态

财产和伤亡市场趋势

数字化转型和气候风险促进市场增长

严重自然灾害频繁发生、风险建模工具开发及应用 物联网在监管环境的支持下进行实时风险监控技术,以推动市场对保险的需求,包括车辆保险、住宅保险和商业财产保险。主要参与者正在通过与国内参与者的伙伴关系和合作来扩大其市场份额。人口结构和消费者行为的变化进一步增加了对保险产品和服务的需求。

市场驱动因素

监管政策和气候变化促进市场增长

严格的监管环境、新兴的新分销渠道、客户的风险意识、技术进步和支持性经济因素有助于促进各地区的市场增长。市场主要参与者正专注于根据消费者偏好制定和更新现有保单,这将进一步推动汽车保险、财产和意外伤害保险等业务的增长。气候变化和不断增长的责任形势正在极大地推动财产和伤亡保险市场的发展。可支配收入的增长、消费者风险意识的提高以及分销渠道的不断发展进一步推动财产和意外伤害保险市场的增长。

市场限制

非人寿保险产品的保费增长限制了市场增长

保费增长和运营挑战可能会限制对非寿险产品的需求。保险产品的高保费,尤其是在价格敏感的市场,可能会进一步限制市场的增长。在发达国家,保险市场高度饱和,保险深度和监管合规性较高。这可能会进一步限制非人寿或财产和意外伤害保险市场的增长。

市场机会

拓展商业地产板块,增强跨区域保险市场

不断增长的电子商务行业对工业设施和仓库产生了强劲的需求,以满足客户的需求。此外,数据中心、垂直农场、科学实验室、充电基础设施等设施,半导体制造设施和其他设施都在跨地区扩张。监管合规和零碳排放设施在全球发达国家和新兴国家进一步受到关注。例如,印度政府于 2024 年 9 月在古吉拉特邦和阿萨姆邦启动了 3 个半导体制造项目。一些此类商业基础设施显着增加了财产保险的需求。

细分分析

按保险类型

车险凭借严格的监管合规引领市场

按保险类型划分,市场分为住宅保险、商业保险、车辆保险等。 其他部分包括海上保险、宠物保险,以及力量运动保险。

2026年,车辆保险以42.87%的份额占据市场主导地位,其次是住宅保险和商业保险。包括两轮车和三轮车在内的车辆保有量不断增加,在运输和移动服务以及电子商务部门的进一步支持下,导致车辆保险在保险市场占据主导地位。 据国际汽车制造商组织统计,2023年全球乘用车销量为9280万辆,同比增长两位数,2023年增长约11.9%。

同样,发达和新兴地区出租车服务的增长以及电子商务领域向二线和三线城市的扩展,增强了车辆保险市场。 Rapido、Gojek 和 Grab 等几家新的出行服务公司的出现,可能会进一步产生车辆保险的需求。

除住宅保险、车辆保险等所有其他细分市场外,预计商业财产保险的增长率最高。加大对办公场所、娱乐场所等商业基础设施的投资,数据中心,以及印度等发展中国家的仓库设施预计将推动商业保险的需求。由于认知度和保费增长有限,住宅保险和其他细分市场在预测期内呈现温和增长。

按分销渠道

间接渠道因其强大的影响力而占据最高的收入市场份额

根据分销渠道,市场分为直接渠道和间接渠道。直接渠道进一步分为电子商务和自有销售队伍,而间接渠道则分为代理商或经纪人、零售商和银行等。

包括代理商、经纪人、零售商等在内的间接渠道迎合了庞大的收入市场,到2026年,其份额将达到56.68%。信任价值的提高、索赔处理的顺利、保险成本的协商以及与间接渠道建立的关系都增强了客户的忠诚度。客户需要可靠且值得信赖的合作伙伴进行高价值交易,通过经纪商和银行等间接渠道产生强劲需求。预计该细分市场在预测期内(2025-2032 年)将以 4.05% 的复合年增长率大幅增长。

预计到 2025 年,直接渠道细分市场将占据 43% 的市场份额。

然而,在预计的几年里,通过电子商务平台购买保险的情况将出现强劲增长。提高客户对保险产品的认识,印度的Policybazaar等分析保险平台将为该市场创造强大的市场机会。

按最终用户

由于可支配收入和严格的政策,个人主导了市场收入份额

根据最终用户,市场分为个人、企业和政府。

个人迎合了最高收入市场份额,约占56.31%到 2026 年。人口结构的变化、人口的增长和可支配收入的增加是影响个人购买财产和意外伤害保险市场的几个主要因素。此外,各国严格的监管政策以及消费者安全意识的提高促进了个人保险的增长。到 2025 年,该细分市场将占据 56% 的市场份额。

经济增长以及工业和商业企业资产价值的增加将在预测期内产生保险需求。预计业务部门将在预测期内呈现最高增长率。

在预测期内(2025-2032 年),该业务部门可能会以 4.60% 的复合年增长率增长。

了解我们的报告如何帮助优化您的业务, 与分析师交流

财产和意外伤害保险市场区域前景

按地区划分,市场分为北美、欧洲、亚太地区、南美、中东和非洲。

北美

North America Property and Casualty Insurance Market Size, 2025 (USD Billion)

获取本市场区域分析的更多信息, 下载免费样品

北美地区以美元计算的收入份额最大853.132025 年 10 亿美元885.55到 2026 年,北美市场将在财产和意外伤害保险市场中占据主导地位,原因包括高可支配收入、大量车主、成熟的保险市场、严格的监管框架以及高价值的住宅和商业基础设施。预计到2026年美国市场将达到7587.1亿美元。

此外,完善的经纪人网络、分销渠道和保险产品的高识字率在使北美财产和意外伤害保险市场占据主导地位方面发挥着重要作用。据估计,美国将占据北美地区最高的收入市场份额。由于房地产和工业部门的增长,加拿大和墨西哥在预测期内将出现温和增长。

越来越多的车辆以及个人和商业财产正在推动该国的保险需求。此外,工商业领域严格的监管政策和风险管理手段进一步支撑了美国产险市场,预计2025年美国产险市场规模将达到7330.3亿美元。

了解我们的报告如何帮助优化您的业务, 与分析师交流

欧洲

欧洲是美元第三大市场358.04到 2026 年,汽车保有量将达到 10 亿美元。不断增长的汽车保有量、保费增长、不稳定的气候条件和监管政策是推动市场增长的几个重要因素。英国市场持续增长,预计到2026年市值将达到1039亿美元。疫情过后,该地区的几家主要参与者正在努力采用技术并增强分销渠道以扩大业务范围,筹集对欧洲新兴国家的资本投资,并开发新的商业设施以进一步创造市场机会。预计到 2026 年,德国的价值将达到 684.6 亿美元,而法国同年的价值将达到 461.9 亿美元。

亚太地区

亚太地区是预计持有美元的第二大地区545.89预计到 2026 年将达到 10 亿美元,在预测期内(2026-2034 年)复合年增长率高达 4.81%。人口结构的变化、消费者的风险意识和严格的监管政策是推动亚太地区发展中国家财产和意外伤害保险需求的突出因素。印度等国家的基础设施发展将进一步加强非寿险市场。中国将达到276.05美元 2026 年将达到 10 亿。

日本和澳大利亚等发达经济体拥有大量资产,拥有浓厚的保险文化,并且极易受到气候变化的影响。其中几个因素为这些国家的非寿险带来了可观的收入:意识的提高、数字化转型和城市化推动了整个地区的市场发展。印度预计在2026年收购312.8亿美元,而日本预计将持有75.12美元 同年亿元。

中东和非洲

经济增长和与保险相关的强制性法规是推动市场增长的主要因素。不断增长的业务部门,例如可再生能源、石油、天然气行业将通过资产保险和保险产品的推出为市场带来机遇。中等收入人口的增加和农业等行业的创新保险,在分销渠道的支持下,可促进该地区的市场增长。预计 2025 年海湾合作委员会市场规模将达到 308.2 亿美元。

南美洲

南美洲是第四个主要地区,预计到 2025 年估值将达到 1102.9 亿美元。不断发展的基础设施、强有力的监管环境以及随着气候条件变化而增加的车辆保有量,将推动市场增长。增加采矿和其他勘探活动,以推动建筑设备等多种资产的保险增长。

主要行业参与者

战略合作和强大的分销网络增强了主要参与者的影响力

财产与意外伤害保险市场被 State Farm、Berkshire Hathaway、Liberty Mutual 和 Allstate 等少数保险公司所瓜分。这些参与者正在与国内参与者合作,将其全面的产品组合扩展到广泛的客户。主要市场参与者已与零售商和银行合作,扩大网络并通过包括在线平台在内的广泛分销渠道进行覆盖。在市场上占据重要收入份额的一些主要参与者包括 State Farm、PICC、伯克希尔哈撒韦公司和伦敦劳合社。

主要财产和意外伤害保险公司名单:

- 国营农场(我们。)

- 人保财险(中国)

- 伯克希尔哈撒韦公司(美国)

- 安联保险(德国)

- 伦敦劳合社(英国)

- 安盛(法国)

- 进步派(美国)

- 好事达(美国)

- 平安保险(中国)

- 利宝互助银行(我们。)

- 东京海上控股(日本)

- 安达有限公司(瑞士)

- 旅行者集团(美国)

- 全国集团(英格兰)

- 费尔法克斯金融集团(加拿大)

- 伊利集团(美国)

- 珠穆朗玛峰再保险美国集团(美国)

- 辛辛那提 Ins Cos(美国)

- Great Amer P&C Ins Grp(美国)

- Zurich Ins U.S. PC Group(瑞士)

- CSAA保险集团(美国)

主要行业发展:

- 2024 年 12 月:Orion180 推出了新的住宅财产和伤亡保险,全面覆盖洪泛区。

- 2024 年 12 月:Trucordia于2024年收购了Archibald Insurance的保险业务。Archibald Insurance专门提供个人和企业保险产品。

- 2024 年 11 月:Oyster 推出了一套专为中小型企业设计的保险市场数字产品。新的人工智能模型将允许轻松处理保单报价、审查和认证管理。

- 2024 年 11 月:Skyward Specialty Insurance Group, Inc. 推出了新的生命科学责任险。新的责任险将涵盖生命科学、化妆品和营养食品行业的独特需求。

- 2024 年 10 月:RSA Insurance 针对英国市场的企业推出了一款新的金融风险产品。

报告范围

该报告对市场进行了详细分析,重点关注领先公司、保险类型、分销渠道和服务的最终用户等关键方面。此外,该报告还深入洞察了市场趋势,并重点介绍了保险业的主要发展。除了上述因素外,报告还涵盖了近年来促进市场增长的几个因素。

了解我们的报告如何帮助优化您的业务, 与分析师交流

报告范围和细分

|

属性 |

细节 |

|

学习期限 |

2021-2034 |

|

基准年 |

2025年 |

|

预计年份 |

2026年 |

|

预测期 |

2026-2034 |

|

历史时期 |

2021-2024 |

|

增长率 |

2026年至2034年复合年增长率为4.80% |

|

单元 |

价值(十亿美元) |

|

分割 |

保险类型、分销渠道、最终用户和地区 |

|

分割 |

按保险类型

按分销渠道

按最终用户

按地区

|

|

报告中介绍的公司 |

State Farm(美国)、PICC(中国)、Berkshire Hathway Inc.(美国)、Allianz SE(德国)、Lloyd's of London(英国)、AXA(法国)、Progressive(美国)、Allstate(美国)、平安保险(中国)、Liberty Mutual(美国) |

常见问题

预计到 2034 年,市场规模将达到 28,773.2 亿美元。

2025年,市场估值为19205.6亿美元。

预计该市场在预测期内将以 4.80% 的复合年增长率增长。

数字化转型和气候风险是推动市场增长的关键因素。

State Farm、人保财险、伯克希尔哈撒韦公司、安联保险和伦敦劳埃德银行是市场上的几家顶级参与者。

预计北美将占据最高的市场份额。

按保险类型划分,商业保险在预测期内增长率最高。

2025年个人保险引领市场。

与我们的专家联系 与专家交谈

相关报道