脂肪酶市场规模,份额和行业分析,通过来源(微生物和动物),按应用(食品和饮料{面包店,乳制品,糖果,饮料,饮料等},Nutraceuticals,Animal Feed等)和区域预测,2025-2032

主要市场见解

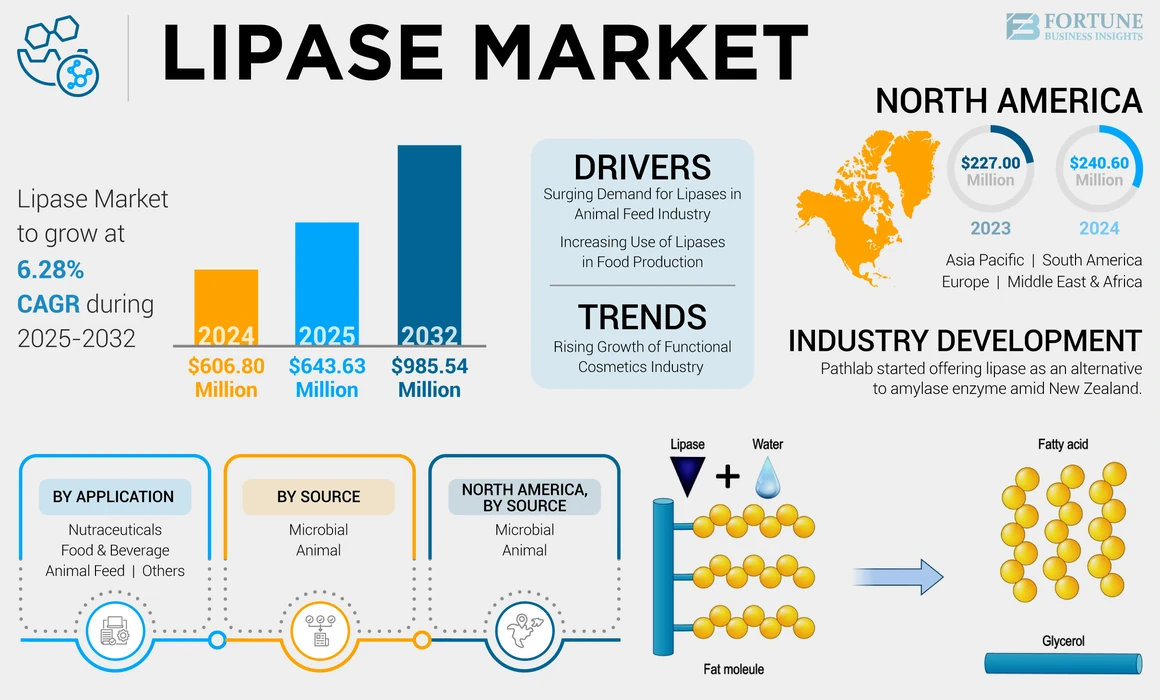

全球脂肪酶市场规模在2024年为6.68亿美元。预计该市场将从2025年的64363万美元增长到2032年的98554万美元,在预测期内的复合年增长率为6.28%。北美在2024年的市场份额为39.65%,在脂肪酶市场中占据主导地位。

此外,预计到2032年,美国脂肪酶市场预计将达到3.167亿美元,并在粮食和制药行业的越来越多。

脂肪酶属于将甘油三酸酯催化为甘油和脂肪酸的一类酶。这些酶主要在胰腺分泌物中发现,这些酶有助于脂肪消化和整体代谢。成人脂肪酶水平的正常范围(小于60)范围为10 - 140 U/L。在人类健康中,脂肪酶在脂质转运中起着至关重要的作用,并且在众多组织中起着各种功能,例如肝脏中小肠和肝脂肪酶的胰腺脂肪酶。出于商业目的,脂肪酶酶源自动物,微生物和植物,并在很大程度上用于应用,例如纸张和纸浆,清洁剂和纺织品,oleo化学和食品和饮料领域。但是,与仍在开发的动物和植物来源相比,在更广泛的水平上,微生物脂肪酶占全球酶市场的多数份额。由于酶的多功能性和稳定的性质,这种酶在农业和食品行业中被广泛用于面包店中传统乳化剂的一种替代品,在面包店中的风味修饰符奶制品产品,作为动物饲料的补充。

共同19-19大流行的突然发作导致全球生产和食用食品的消费剧烈干扰。大流行启动了全球锁定,这迫使主要公司关闭了其制造单元。因此,由于生产设施的最大关闭,这种情况导致脂肪酶在面包店和乳制品单元中最少利用。但是,由于其在各种应用中的多种用途,对这种天然酶的需求预计将在短期内增长。

脂肪酶市场趋势

功能化妆品行业的增长可以增长对酶的需求

在过去的几十年中,全球市场见证了个人的显着增长护肤行业,在零售商店和精品店中的架子空间不断发展。同样,功能化妆品扇区正在发展并利用酶开发具有改善功能特性的化妆品。功能化妆品结合了使用专业化学品的使用来生产美容产品,这些美容产品超出了传统的美容效益。成分,例如U.V.代理,调理剂和去角质剂是功能化妆品中使用的一些示例。在这个现代时代,自然功能化妆品在消费者中越来越流行,特别是由于健康,环境意识以及对单一产品的各种收益的需求的增长。为了与此保持一致,脂肪酶在功能化妆品中也具有活性成分,并用于开发美容面膜,护发产品和鼻子清洁应用。同样,脂肪酶的固定形式在很大程度上被用作化妆品活性剂的催化剂。但是,该酶在当前情况下在化妆品行业中具有较小的作用,预计它会推动全球脂肪酶市场的增长。

下载免费样品 了解更多关于本报告的信息。

脂肪酶市场增长因素

在动物饲料行业中对脂肪酶的需求激增可以增强市场的潜力

在过去的几年中,酶已成为动物饲料的日益重要的组成部分,并通过帮助吸收和消化饮食脂肪而做出了强烈贡献。这种酶的利用有助于将脂肪水解为单甘油酯,游离脂肪酸和甘油。然而,一ing胃动物具有分泌脂肪酶的能力,但分泌不足以吸收。因此,补充酶也可用于最大程度地减少反刍动物疾病的患病率并降低总体饲料成本。

关于上述因素,主要制造商试图引入基于脂肪酶的宠物食品酶。例如,2020年4月,英国的酶专家Biocatalysts Ltd.宣布了胰腺脂肪酶的微生物脂肪酶替代品,主要用于宠物食品。最新的LiPomod 888MDP是一种基于真菌的微生物脂肪酶,专门用于脂肪的水解和分解。

脂肪酶在粮食生产中的使用可能会推动市场增长

自远古时代以来,酶在食品工业中已被用作生物催化剂。这些酶有助于乳制品加工,奶酪制作,烘烤,饮料加工和蔬菜加工等领域。同样,商业脂肪酶也用于食品加工行业,尤其是用于分解和修饰生物材料。使用脂肪酶的主要作用是增强加工产品的风味,例如肉,乳制品,水果和啤酒。关于乳制品片段,这些酶用于水解牛奶脂肪。此外,这种酶缩短了奶酪的成熟过程,并修饰脂肪酸以改善基于乳制品的物品的整体风味。

此外,在油脂工业中,酶的主要功能是脂肪的水解,导致甘油和脂肪酸的释放。结果,这种分解有助于从成分(脂肪酸和甘油)获得能量。除了上述特性外,该酶还可以用作防腐剂,还可以延长烘焙食品的保质期。同样,该酶可以改善主要是通过脂肪酶催化来实现的面包店的柔软度和质地。

限制因素

知识差距和政策波动会阻碍行业销售

关于脂肪酶和调节挑战的知识不足是全球制造商面临的主要障碍。生产者和消费者在生产者和消费者中的作用和意识仍在增长,尤其是在发展中。因此,这些酶的能力和优势并未得到生产商的完全认可,这可能会阻碍市场的增长。同样,消费者对使用脂肪酶解决方案的看法可能是由于来源或其他问题所致,可以进一步限制增长。

除此之外,不可预测的监管变更或政府政策也是巨大的挑战,可以导致对脂肪酶产量的投资减缓。其他因素包括基础设施不当和供应链漏洞,这可能进一步有助于市场发展。

脂肪酶市场细分分析

通过来源分析

微生物段由于其易于产生和高产量而占主导地位

根据来源,全球市场分为微生物和动物。在这些来源中,微生物是领先的细分市场,并在2024年保持了狮子的份额。与动植物来源相比,微生物脂肪酶更稳定,可以在廉价的培养基中轻松生长,从而导致高收率。同样,微生物脂肪酶的其他有利特征包括有机溶剂的稳定性,对高温的强烈抗性以及各种pH范围的作用。此外,全年都可以使用微生物,并且不受天气波动的影响,从而进一步加剧了对微生物脂肪酶的需求。预计到2025年,微生物细分市场将产生55685万美元的收入。

动物细分市场在来源方面担任第二个位置,预计在接下来的几年中会以更强的速度增长。基于动物的酶通常用于南美以及中东和非洲等发展地区,这主要是由于缺乏适合微生物酶的制造基础设施。此外,有限的投资支持基于微生物的酶在此类地区的增长,从而推动基于动物的酶的生产。

了解我们的报告如何帮助优化您的业务, 与分析师交流

通过应用分析

由于脂肪酶在食品加工中的高利用率,食品和饮料细分市场LED市场

根据应用程序,市场分配到食品和饮料(面包店,乳制品,糖果,饮料等),营养素,动物饲料等。其中,食品和饮料类别以市场为主,占2024年脂肪酶市场份额的大部分。脂肪酶酶被认为是一种多功能酶,因为这是一种环保选择,并且在几种食品应用中提供了高收益。例如,脂肪酶在乳制品领域显示出令人鼓舞的效果,因为它被用作奶酪味增强剂,还可以帮助牛奶,奶油和脂肪的脂解。此外,在面包店行业中,脂肪酶对于延长保质期和改善面包的体积至关重要。该酶还在酿造行业中找到了应用,并在啤酒和酿酒行业中广泛使用。 预计食品和饮料领域将在2025年持有75%的份额。

动物饲料在市场上排名第二,预计将来将以相当大的速度增长。如今,消费者正在寻找无抗生素和其他添加剂的高质量动物产品。因此,牲畜看护人正在补充一ing者(猪和家禽)中的酶,这有助于消化脂肪。最常见的是,脂肪酶与其他酶(蛋白酶或淀粉酶)结合使用,以促进其整体能量。

区域见解

全球市场范围分为北美,欧洲,亚太地区,中东和非洲以及南美的五个地区。

North America Lipase Market Size, 2024 (USD Million)

获取本市场区域分析的更多信息, 下载免费样品

北美在全球市场上占主导地位,并在2024年占40%。支持区域增长的有利因素是建立的研究能力和强大的工业基础设施。在当前情况下,大多数消费者由于繁忙的日程安排而依靠便利食品,这会促进零食的趋势。因此,许多生产商正在利用脂肪酶来提高产品质量,例如烤零食,乳制品和其他饮料,这些饮料促进了其可接受性。此外,该地区拥有专门从事酶生产的主导参与者的扎实存在,从而进一步促进了市场的增长。此外,该地区在动物饲料和食品和饮料行业中占有重要地位,在该行业中,该产品被广泛使用,从而促进了酶生产中的技术进步和创新。

了解我们的报告如何帮助优化您的业务, 与分析师交流

由于对加工食品的需求飙升,欧洲在市场上获得了第二个头寸,随后越来越多的健康意识人群。就面包店生产而言,欧洲是全球最大的市场。根据欧洲区域发展基金的说法,欧盟分配的一项投资基金表示,欧洲在2020年持有34%的面包店销售。而且,就全球范围而言,欧洲通过为面包店类别发射产生41%的欧洲占据了市场的主导地位。结果,上述因素显示出脂肪酶利用率更高的机会,因为该酶在很大程度上用于烘焙目的。再加上这一点,素食的趋势还支持对食品天然成分的需求。预计在预测期内,欧洲将以6.01%的复合年增长率增长。

亚太地区被认为是全球领域增长最快的地区,这主要是由于整个印度和中国的人口不断增长以及粮食和饮料行业的扩大。此外,该地区是最大的动物饲料生产者之一。根据美国一家营养公司Alltech的说法,亚太地区生产了45812万吨复合饲料。脂肪酶通过缓解饮食脂肪的同化过程在人类和动物消化系统中起着至关重要的作用。在这个现代时代,动物和人类都在健康方面面临挑战,需要外部补充,这带来了许多好处。因此,制造商试图在生产食品或动物饲料的同时掺入此类酶。此外,脂肪酶在洗衣粉中至关重要,纺织业,用于去除坚硬的污渍和增强织物吸收性的地方。

- 到2025年,日本的脂肪酶市场预计将达到2930万美元。

- 预计在预测期内,中国将目睹7.43%的强大复合年增长率。

南美,中东和非洲处于新生阶段,但预计将来会以稳定的速度增长。促进该地区增长的因素包括增强的营养型领域以及对生物燃料行业中脂肪酶的新需求。此外,该地区的动物数量不断增长,而不断发展的旅游业推动了该产品的使用。

关键行业参与者

著名的市场参与者开始新的发射,以提高酶的意识

市场上的主要参与者包括Novozymes,Novonesis,Amano酶Inc.和A.B.酶等。在当今的时间里,制造商面临着保持农产品质量的压力,并正在使用可以改善风味和质地的高质量增强剂(酶)。除了完善味道外,酶还被证明有益于延长食品的保质期并减轻消化过程。因此,由于这种需求,公司正在投资于生产脂肪酶的研究活动,并专注于扩大其业务线,特别是在开发这种酶限制的地区。

顶级脂肪酶公司清单:

- Novozymes(丹麦)

- novonesis(丹麦)

- Amano酶Inc.(我们。)

- Koninklijke Royal DSM(瑞士)

- 创意酶(我们。)

- AB酶(德国)

- 酶开发公司(美国)

- 国际风味和香水(美国)

- 生物催化剂(英国。)

- Aumgene Biosciences(印度)

关键行业发展:

- 2023年8月:美国食品和药物管理局(FDA)的联邦机构Alcrcresta Therapeutics Inc.宣布,美国食品和药物管理局联邦机构扩大了对2至<5岁儿童的使用量。新推出的产品主要是为了在美国市场上复制胰腺脂肪酶的功能。

- 2023年8月:新西兰拥有的医疗实验室Pathlab开始提供脂肪酶,以替代新西兰的淀粉酶酶。根据大澳大利亚(RCPA)的病理学家和高级科学家,首选脂肪酶在研究上胃肠道疼痛的同时首选,因为它提供了比淀粉酶更好的性能。

- 2020年5月:总部位于英国的酶专家Biocatalysts Ltd.引入了其最新的酶“ Lipomod 767p”,这是一种适用于脂肪和油水解的非植物修饰的脂肪酶。该最新产品是该公司微生物酶系列的补充,该产品的开发是为了满足英国消费者对清洁标签物品的不断增长。

- 2020年4月:英国一家生物技术公司Biocatalysts Ltd.发布了新的无动物酶,Lipomod 888MDP,这是一种微生物脂肪酶制剂,均无清真和犹太洁食。该产品由真菌制成,并在英国非洲发烧后发射。

- 2020年2月:位于朴次茅斯大学的酶创新中心的国际研究人员团队,英格兰一所公立大学,发射了一种脂肪酶,该脂肪酶源自芥末种子的残留物。该产品,Anoxybacillus sp。 ARS-1是在印度科学家和英国研究人员之间的合作项目中启动的,可以用作添加剂生物柴油,化妆品和洗衣粉。

报告覆盖范围

该报告包括市场的定量和定性见解。它还对所有可能的细分市场的市场规模和增长率进行了详细的分析。报告中提供的各种关键见解概述了相关市场,竞争格局,最近的行业发展,例如并购,关键国家的监管情况以及全球市场趋势。

定制请求 获取广泛的市场洞察。

报告范围和细分

|

属性 |

细节 |

|

研究期 |

2019-2032 |

|

基准年 |

2024 |

|

估计一年 |

2025 |

|

预测期 |

2025-2032 |

|

历史时期 |

2019-2023 |

|

单元 |

价值(百万美元) |

|

增长率 |

从2025年到2032年的复合年增长率为6.28% |

|

分割 |

通过来源

|

|

通过应用

|

|

|

按地区

|

常见问题

财富业务洞察力说,全球市场规模在2024年价值6.68亿美元。

预计在预测期(2025-2032)中,市场将以6.28%的复合年增长率增长。

微生物细分市场在全球市场领先。

在洗涤剂行业对脂肪酶的需求激增,而脂肪酶在粮食生产中的使用量增加是推动市场的主要因素。

Novozymes,Novonesis和Amano酶Inc.是全球市场上的一些顶级参与者。

北美拥有最高的市场份额。

与我们的专家联系 与专家交谈